рубль

Прогноз курса рубля на конец марта 2017 года

- 03 декабря 2016, 09:57

- |

Прогноз курса рубля на конец марта 2017 года

Знаменитая формула ...-60-90

В рубле много алкотрейдеров, частники + бизнес и немного ЦБ).

Из всех валют самая сложна пара. Взгляните на часточность колебаний.

Высказываемся, кто, что думает, в конце марта выложу график.

Пример выполнения старого прогноза http://smart-lab.ru/blog/363849.php

- комментировать

- Комментарии ( 9 )

Какой максимумальный курс $ ожидаете до конца 2016 года?

- 03 декабря 2016, 00:06

- |

Какой максимумальный курс $ ожидаете до конца 2016 года?

ЦБ ждёт нефть на 40. А народ покупает по 54

- 02 декабря 2016, 23:26

- |

Банк России и правительство РФ ориентируются на консервативный прогноз цены на нефть в $40 из-за неопределенностей на рынке нефти.

«В декабре мы посмотрим, сейчас идет прогнозный период. Но пока вероятность повышения цены на нефть в базовом прогнозе не очень большая. Почему? Потому что, во-первых, мы считаем, что нужно время посмотреть на реакцию рынков на решение ОПЕК, второе — сохранять здоровую консервативность в наших прогнозах», — пояснила Набиуллина.

«Мы считаем, что в этих условиях, когда на внешних рынках происходят разные события — и экономические, и политические, очень много неопределенностей — очень важно быть достаточно консервативными, не впадать в излишний оптимизм, только тогда это позволит проводить последовательную денежно-кредитную политику», — отметила глава ЦБ.

( Читать дальше )

Укрепление рубля в ближайшем квартале под давлением

- 02 декабря 2016, 14:39

- |

Последнее время динамика российского рубля находится в нейтральном положении. Общая тенденция рынка валют развивающихся экономик нисходящая, но российский рубль чувствует себя достаточно крепко. В первом квартале 2017 года у рубля остаются те же риски – это денежно-кредитная политика ЦБ РФ, которой придется снижать процентную ставку, и рынок нефти. Корреляция между «черным золотом» и рублем снижается, но причиной этого является вовсе не снижение доли дохода в госбюджете от экспорта энергоресурсов, а керри-трейд. Учитывая рост доходности трежерис и других облигаций, есть повод ожидать снижение влияния керри-трейда на курс рубля, что в свою очередь, может стать причиной его постепенного снижения в следующем году.

Учитывая все это, можно полагать то, что в ближайшее время главные риски и негативные факторы для российской валюты появятся именно под влиянием внешних рынков. Как мы полагаем, рынок казначейских облигаций станет главным системным риском для дальнейшего укрепления российского рубля. К примеру, если полгода назад дивергенция между трежерис и ОФЗ равнялась примерно 7%, то сейчас она составляет уже 6% и данный курс снижения может продолжаться. Стоит понимать и то, что те же американские инвесторы и другие иностранные игроки, покупая ОФЗ имеют определенные затраты, которые могут быть связанны с комиссиями и транзакциями на внешние рынки, что забирает с их текущих 6% прибыли около процента-двух.

( Читать дальше )

YouTrade.TV представляет: Михаил Хлестунов (Москва)

- 02 декабря 2016, 13:53

- |

Почему рубль не отреагировал на рост нефти, или как развели дядю.

- 02 декабря 2016, 11:30

- |

Прежде, чем снизить добычу на 1,2 млн. барр. в сутки, члены ОПЕК поделили между собой индонезийскую квоту на добычу (740 тыс. барр. в сутки), поскольку Индонезия приостановила свое членство в картеле.

Но это значит, что реальное снижение добычи составит всего (1,2 млн. — 740 тыс.) = 460 тыс. барр. в сутки. Таким образом все совокупное снижение добычи стран-членов ОПЕК составит всего 1,4% от их суммарной добычи в 32,5 млн. барр. в сутки.

Самое интетерсное заключается в том, что страны ОПЕК вообще согласились на эту сделку целиком и полностью принадлежит Путину:

Все дело в том, что Путин очень хотел этой сделки (по признанию иранских и саудовских участников дискуссии) и поэтому, не будучи членом ОПЕК, согласился на такое же пропорциональное снижение добычи, что и они. Но в расчете на снижение ими добычи на 1,2 млн. барр. в сутки!

Что означает, что Россия добывая всего 11 млн. барр. в сутки пошла на снижение добычи на 300 тыс. барр. То есть имея добычу в 33% от совокупной добычи стран ОПЕК, она пошла на снижение, составляющее 66% от их снижения т.е. на 300 тыс. барр. в сутки.

( Читать дальше )

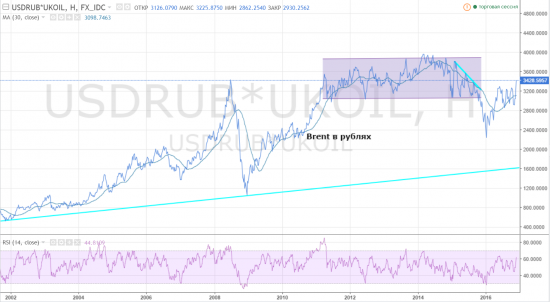

Почему нефть растет в цене, а рубль нет?

- 02 декабря 2016, 11:03

- |

Согласно данным Министерства финансов в текущем году средняя стоимость бочки нефти марки Urals составила 41,02 доллара, что на 11,55 долларов меньше, чем в прошлом году.

На этом фоне дефицит федерального бюджета России за 10 месяцев 2016 г. составил 1,577 трлн. рублей, а Резервный фонд страны опустел на 1,649 трлн. рублей. Также для финансирования бюджетных расходов Минфин занял на внутреннем рынке около 900 млрд. рублей.

Традиционно именно в декабре идет интенсивное освоение бюджетных средств, поэтому госрасходы могут существенно подрасти. Однако в этот раз правительству могут и не понадобиться деньги из резервов страны. Если пересчитать стоимость бочки нефти в рубли, то получится что сейчас она стоит 3433 рубля, что вписывается в средние показатели 2011-2015 гг.

Также в последние дни заметна раскорреляция рубля и нефти — после решения ОПЕК котировки «черного золота» подскочили в цене на 15%, а российская валюта упала всего на 1,8%. Хорошо известно, что властям гораздо легче удерживать курс национальной валюты от укрепления, нежели от падения. Избыток рублевой ликвидности, который с августа месяца присутствует в банковском секторе, как раз помогает в этом.

( Читать дальше )

Кто не понял, тот поймёт или кредит ипотеке не помеха.

- 02 декабря 2016, 10:08

- |

2013: 1,05 трлн руб

2014: 1,41 трлн руб

2015: 0,87 трлн руб

2016: 1,15 трлн руб

----------------

Средняя продолжительность жизни граждан стран ЕС впервые превысила 80 лет. За последние 20 лет она в среднем выросла на 10 лет.

----------------

РФ. Профицит торгового баланса. Январь — октябрь, млрд $

2012: 161,2

2013: 147.9

2014: 159.2

2015: 138.7

2016: 71.5

----------------

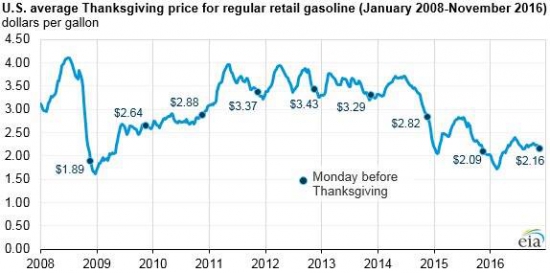

США: средняя цена на бензин, за галлон (3,78 л) с января 2008 по ноябрь 2016 — EIA:

( Читать дальше )

#SensorLive - Day417-418

- 02 декабря 2016, 10:03

- |

Прямая трансляция торговли на сегодня: 02.12.2016

Начало проекта тут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал