сырьё

"У нас закончилось все, абсолютно все, будь то нефть, газ, уголь, медь, алюминий"

- 08 февраля 2022, 16:49

- |

Джефф Карри, руководитель отдела сырьевых исследований в Goldman Sachs, заявил в эфире Bloomberg TV, что он никогда не видел, чтобы товарные рынки так сильно, как сейчас, закладывали в цены дефицит, образовавшийся на рынке сырьевых товаров. Кривые фьючерсов на нескольких рынках торгуются в супербэквордации — цена на ближайшие контракты выше, чем на фьючерсы с более отдаленной поставкой. В обычной ситуации бывает все наоборот.

«Я занимаюсь этим уже 30 лет и никогда не видел таких рынков, — сказал Карри. — У нас закончилось все, будь то нефть, газ, уголь, медь, алюминий, можете назвать что угодно, у нас все закончилось». Это указывает на дефицит товара, так как покупатели платят завышенную цену за скорую поставку, пояснил эксперт.

- комментировать

- Комментарии ( 8 )

Нефть. Спекулятивный товар стал привлекательным для инвестиций

- 13 января 2022, 23:54

- |

#Brent

Таймфрейм: 1W, 1D

Вопрос достижения новых исторических максимумов для жижи — вопрос времени. Да, я о том, что нефть будет стоить дороже 150-и долларов в перспективе 10 лет, поэтому вполне резонно сейчас рассматривать инвестиции в энергетические компании, рынок которых очень неплохо отчистился в предыдущий кризис.

Пока ни о какой альтернативной энергии речи не идёт в глобальном потреблении. Ещё с десяток лет минимум мировая экономика будет работать на углеводородах. Но в ближайшее время грядут серьезные потрясения для рынка в волне (B) of [3]. Эту фазу я и планирую использовать для инвестирования, а сейчас пока всё слишком оптимистично — многие говорят про 100 долларов за бочку, поэтому её и не будет без похода к 60-и хотя бы.

Нефть: Что на самом деле там творится?

- 07 января 2022, 11:35

- |

Каждому спекулянту хочется верить, что он самый умный и фундаментальный анализ это для каких-то фриков, которые только и хотят великому куклу отдать свои деньги. Однако на рынке есть не только спекулянты и новости пишутся не для них. Да и статистика вот эта вся надуманная тоже не для ретейл инвесторов и трейдеров рисуется. Но я не собираюсь призывать заниматься фундаментальным анализом рынков, я лишь хочу подметить, что обращать внимание на всё это тоже нужно хотя бы изредка. Ситуация на рынке углеводородов достаточно сложная а потому попробую как и в своём посте про S&P 500 угодить всем и поделится своим видением ситуации с нефтью.

Запасы, производство и прочее «бла бла бла»

Буквально в начале декабря можно было сказать, что тонкий баланс на рынке нефти мог бы устаканить наконец то ценник на «грязь», вроде бы и опек уже начали говорить о грядущем профиците, вроде бы и с еженедельными запасами все в порядке, но не тут то было. Последний отчет EIA да и в целом события уходящей недели этот баланс начинают разбивать в пух и прах.

( Читать дальше )

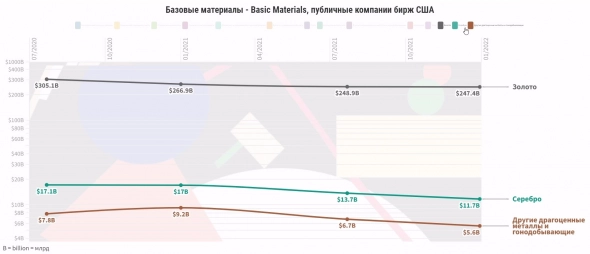

Обзор отрасли Драгоценные металлы

- 06 января 2022, 16:23

- |

Драг металлы (по версии finviz) представлены тремя отраслями: Золото, Серебро и другие горнодобывающие драг. металлы компании.

В секторе Basic Materials только эти три отрасли потеряли в цене с середины 2020 года.

В других секторах металлургов тоже есть компании, которые попутно занимаются добычей и продажей благородных металлов, а есть компании, специализация — добыча золота, серебра, платиноидов и пр. Вот здесь о них пишу.

Золото - 46 публичных компаний на бирже США. Самая дорогая - Newmont Mining — в 2020-м 6% мировой добычи золота, стоит сегодня более $47 млрд. Самая дешёвая - Paramount Gold Nevada — стоит чуть дороже $30 млн, добывает металл в Неваде и Орегон.

Серебро — 7 ПАО, все из Канады. крупнейшая

( Читать дальше )

Нефть. Младшие степени, точка входа

- 27 декабря 2021, 22:47

- |

#WTI

Таймфрейм: 1H

Пока всё развивается согласно плану, который был обозначен здесь ранее: https://vk.com/wall-124328009_23383. По этому плану нефть находится в импульсе (А) of [B]. Штука только в том, что волны [B] могут быть любой коррекцией, им совершенно не обязательно быть зигзагом с импульсом в волне (А). Поэтому всем, кто торгует нефть в шорт, обязательно нужно иметь стоп лоссы по оранжевому уровню или (лучше) хедж опционами.

Я сейчас тоже в шорте в расчете на волну «4», но уверенности в правоте у меня нет. Рекомендую быть осторожными, и торговать сниженным объемом.

Nutrien, K+S & Co: следующие максимумы - вот как правильно торговать сейчас

- 21 декабря 2021, 10:15

- |

2021 год на фондовом рынке был отмечен несколькими сенсационными взлетами: в секторе чипов, в секторе е-мобильности или в некоторых криптовалютах. В последние месяцы сектор минеральных удобрений не привлекал внимания многих инвесторов. Но благодаря устойчиво высоким ценам на калий, здесь также наблюдались значительные колебания цен.

Например, цена акций K+S в этом году уже выросла более чем в два раза. Даже на прошлом этапе фондового рынка, который отчасти характеризовался большой нервозностью, акции калийного производителя из Касселя уверенно шли вверх.

Между тем, акции канадского калийного гиганта Nutrien также продемонстрировали впечатляющее развитие. В этом году цена акций компании выросла почти на 80 процентов. В настоящее время компания инвестирует значительные средства для расширения своих позиций на важном сельскохозяйственном рынке Бразилии.

Несмотря на то, что две акции, демонстрирующие высокие результаты в последнее время, могут, конечно, испытать более серьезные коррекции в ходе фиксации прибыли в ближайшие недели и месяцы, девиз остается прежним: Позволяйте прибыли работать. Однако для обеспечения прибыли важно снова затянуть стоп-цены. В случае K+S хедж теперь должен быть размещен на уровне 12,00 евро, а в случае Nutrien — на уровне 46,00 евро.

Аналитические материалы на отдельные сельскохозяйственные компании и не только, вы найдете на сайте www.gold-bull.ru в разделе "статьи и отчеты"

С уважением,

Александр Голдстейн

❓Знаете ли вы, что является вторым по важности экспортным товаром после нефти?

- 09 декабря 2021, 00:48

- |

❓Знаете ли вы, что является вторым по важности экспортным товаром после нефти?

☕️Кофе! С помощью этого продукта мы хотим расширить наши сегодняшние знания о сырье.

Уважаемые читатели,

Ежедневно выпивается более 2,2 миллиарда чашек кофе. Однако кофе можно выращивать только на экваторе, и в то же время районы его выращивания ограничены. Основными странами-производителями являются Бразилия, Вьетнам и Колумбия. В мировой торговле на товарных фьючерсных биржах доминируют два сорта: более дешевая Robusta в Лондоне и более дорогая Arabica в Нью-Йорке. Частные инвесторы могут вкладывать средства в сертификаты или ETC, которые отслеживают цену на кофе на основе фьючерсов. Также возможны инвестиции в компании, занимающиеся кофейным бизнесом. Примерами могут служить компании Nestlè (Nespresso) и Starbucks. Однако бизнес-модель здесь не заключается в производстве кофе, и поэтому эти компании не являются чистыми игроками.

В качестве инвестиций, фьючерсные ETF в любом случае не рекомендуются, так как здесь присутствуют высокие «скользящие» издержки, в результате чего будущие ETF не дотягивают до базовых активов. Поэтому наша тема на завтра: так называемые «обезьяньи ловушки»!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал