трейдинг

Сколько нужно денег на условную пенсию? Размышления 50-ти летнего

- 10 января 2025, 03:11

- |

И, за чашкой зеленого чая, пришла мысль сделать расчет.

Сколько же нужно средств для условной финансовой свободы взрослого человека возрастом 45+ лет.

Обычно, к этому возрасту, в семье уже выросли дети, нет долгов и есть большое желание свалить из капиталистической системы в свою собственную жизнь.

Сбавить темп жизни и украсить ее поздними подъемами, красивыми закатами, морем и солнцем, или трудами на собственной земле у загородного дома.

Нужное подчеркнуть.

Итак,

основой постоянного денежного потока будут ОФЗ 26248 с текущей купонной доходностью 15,5% годовых.

Берем за основу минимальный прожиточный доход на человека 100 тыс руб/м или 1,2 млн/год.

Почему столько?

Если коротко, потому что это минимум нормальной жизни.

Чтобы получать такой доход от данных ОФЗ необходимо — 7,75 млн.

Но, это только минимальные средства для жизни.

Из собственного опыта, необходимо тратить не более 50% от общих доходов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 53 )

Вопросы-ответы по инвестициям

- 10 января 2025, 00:33

- |

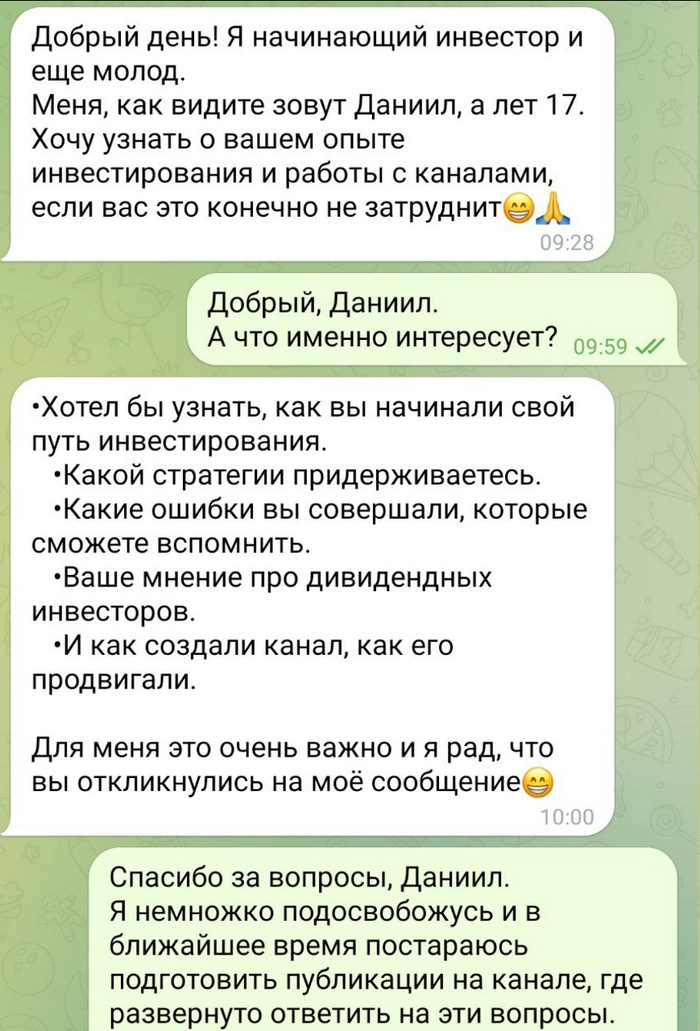

•Хотел бы узнать, как вы начинали свой путь инвестирования.

Если говорить именно об инвестициях на российском фондовом рынке, то свой путь тут я начал 8 лет назад.

В большой степени, этому способствовали стимулы от государства в виде введения программы ИИС.

Скорее всего, я вышел бы на фондовый рынок и без льгот, но это был тот самый дополнительный плюс, который перевесил возможные минусы, и я решился попробовать.

Ранее, у меня были все предпосылки для выхода на биржу в 2008, но первоначально я решил, что начну с паевых инвестиционных фондов, а потом уже займусь самостоятельным инвестированием. Зашёл в пифы я на самом пике летом 2008 года.

Думаю, что произошло дальше рассказывать не надо, все рухнуло очень серьезно, и долго, долго, долго, долго восстанавливалось.

К сожалению, это надолго отбило у меня желание инвестировать в ценные бумаги.

И я сосредоточился на других возможностях заработать и сохранить капитал. Тогда это были бизнес (самозанятость) и недвижимость.

•Какой стратегии придерживаетесь.

( Читать дальше )

Самая надёжная инвестиция это...

- 09 января 2025, 23:47

- |

1. Облигации. Падают в цене при повышении ставки, и признаках не платёжеспособности кампании. Есть риск потерять полностью все деньги при банкротстве кампании.

2. Акции. На их цену влияет негативно политика, экономика, ставка цб, повышение налогов, штрафы от государства, суды-аресты, слухи, отчеты и многое другое.

3. Золото. Считается защитным активом но бывают моменты когда золото валится вместе с акциями.

4. Недвижимость. Низкая ликвидность. Риски пожара, потопа, плохие соседи, устаревший район, умирающий город.

5. Земля. Низкая ликвидность, отсутствие инфраструктуры, умирающий населённый пункт.

Так в итоге какая самая надёжная инвестиция?

На мой взгляд это недвижимость, золото, и земля.

Недвижимость, земля может сильно просесть в цене, но ее можно использовать по назначению. Для своего проживания, посадки растений, создание подсобного хозяйства. 👨🌾

При сильных потрясениях позволит вам выжить.

📈Как оценивать рыночные тенденции и прогнозировать цены?

- 09 января 2025, 20:14

- |

💸Чтобы успешно инвестировать, необходимо уметь определять рыночные тенденции и использовать их в своих интересах. Для этого можно использовать следующие методы, которые условно разделяют на 2 подхода: фундаментальный и технический

🛠Технический анализ основан на изучении графиков цен и объёмов торгов. Он позволяет определить тренды, уровни поддержки и сопротивления, а также другие важные показатели. ТА включает в себя несколько основных принципов:

💰Цена учитывает всё. Это означает, что вся доступная информация уже отражена в цене актива. Поэтому технический анализ фокусируется только на ценах и объёмах торгов.

🔄История повторяется. Цены движутся в тенденциях, которые повторяются со временем. Технический анализ использует исторические данные для выявления этих тенденций и прогнозирования будущих движений цен.

😡Эмоции влияют на цены. Решения инвесторов и трейдеров часто основаны на эмоциях, таких как страх и жадность. Технический анализ учитывает эти эмоции, поскольку они влияют на движение цен.

( Читать дальше )

Эмоциональные или типичные ошибки трейдера

- 09 января 2025, 19:46

- |

Трейдинг не такая простая сфера, как может показаться с первого раза. Как правило, 80% трейдинга это психология, хладнокровие и чистый ум. Только так можно будет начать торговать прибыльно.

Сегодня мы разберем, какие эмоции присутствуют у трейдеров и как с ними бороться.

Первая на наш взгляд эмоциональная ошибка трейдера — это страх и тревога, а также жадность.

Как правило, эти эмоции проявляются все вместе. Трейдер жадно пытается войти в сделку, не проведя полноценный анализ или, нарушая собственную стратегию торговли. Или же наоборот вовремя не выходит из сделки.

Как правило, им движет страх упущенной прибыли, а также жадность упустить эту самую прибыль. Когда трейдером овладевают данные эмоции, он может слишком рано войти в сделку или слишком поздно выйти из нее.

Для этого есть решение: рынок всегда предоставляет новые возможности. Учитесь ждать подходящей ситуации, а не торопиться в сделку. Не стоит бояться пропустить момент.

Второй ошибкой мы бы выделили излишнюю самоуверенность и игнорирование.

( Читать дальше )

Что важно в торговой системе?

- 09 января 2025, 17:42

- |

Наверное, наиболее важным является низкая частота сигналов. В этом случае, при продолжительных волнах у вас сигналы будут более менее попадать в низины и вершины глобальных колебаний. А это значит, что система будет отлавливать глобальные тренды, а при этом точность сигнала не играет большого значения.

Торговая Система 36

- 09 января 2025, 17:32

- |

В обучении которое близится к концу, не знаю на сколько удачный эксперимент пытаюсь научить людей работать над ошибками, и вырабатывать свой подход взаимодействия с рынком. не обязательно полный алгоритм, но ДА список правил которые помогут на резких поворотах.

ПО этой теме, откопал давний давний пост, перевод моей «Торговая Система 36»(у меня почему то на английском было написано году в 2016-ом). Последний список правил, часть все еще весьма актуальна.

Вот:

Основано на торговой системе 35, и доктрине 7.

Выведено из правил:

I.24* Можно открывать позицию только в случае если ТА и ФА сходятся.

II.24 Доктрина и Система должны быть перечитаны еженедельно.

Инвестиционные правила:

I.44 перед закрытием позиции вспомнить ее идею, и убедиться что идея завершена, либо ее что-то разрушило. Ликвидация по другим причинам допустима, но должна быть обоснована(письменно), либо нужна описанная причина по которой есть причины думать что другая бумага круче.

II.34 минимизировать число инструментов в портфеле, постараться не более пяти.

( Читать дальше )

Заставляю себя стать спекулянтом!

- 09 января 2025, 17:12

- |

Решил с Нового Года, зайти на срочный рынок ( фьючерсы ), мои «любимые», это уже будет третья попытка. Первая попытка — около нулевая, вторая — маржин-колл ( минус семь тысяч рублей ) и сейчас будет третья.

Торговать не умею и не хочу, но надо пытаться, а то с пассивным инвестировании далеко/высоко не уеду, в основном у меня долгосрочные покупки (акции/облигации), с удержанием.

Портфель состоит из акций 60% и облигаций 40%. В планах на срочный рынок направить 5% от капитала.

Все таки надо хеджирования применять на фьючерсных контрактов.

Простыми словами: когда все растет и на рынке эйфория, буду усиливать её, путем лонга фьючерса ( то есть когда начинаешь с пиво, а далее для усиления эффекта сверху еще водочки), а когда все падает и на рынке паника, буду смягчать её. путем шорта фьючерса ( то есть когда на утро с похмелья болеешь, бульончика пельменного похлебать и немного полегче ).

В январе занес на срочный рынок 4182 рубля, сделал три сделки и все в плюс, сейчас 4518 рублей, получается за неделю 8% заработал.

( Читать дальше )

Татнефть #TATN: Быстрый задёрг или предвестник коррекции?

- 09 января 2025, 17:06

- |

⛽️#TATN Татнефть ао едет одной из первых и очень бодро в обе стороны.

Снижение цены на графике началось еще 11 марта 2024 года, т.е. за 2 месяца до основного ралли рынка вниз.

Акция имеет вес 5,96% в индексе Мосбиржи #IMOEX2.

В текущий момент за последние 3 недели произошел задерг вверх на экстра-объеме аж на +39,67%,

что на ровном месте не является нормальным, а буквально орЁт уже как раз о невменяемости рынка.

Вынос вверх формой тройки abc с удлиненной с, равной 161,8% от а, идеальные пропорции.

Ценовой максимум локальный пришелся на 30 декабря, в то время как временная метка сетки Фибоначчи всего цикла снижения с 11 марта 2024 года указывает на 3 января 2025 года.

Совпадение, конечно же, чистой воды, вся эта ваша или наша «херомантия»,

да еще эти «крестики с фибоначами в лунных циклах на чашках с ручками»🧐

Но мы все же учтем и это, будем осторожны, как обычно, чтобы не плакать затем сильно и не иметь красных портфелей.

Возможные, но необязательные, цели внизу вижу как 437 с перспективами обновления лоев 2022 года на 232-.

( Читать дальше )

Жадность -- главный враг: Как не стать хомяком на рынке 🐹

- 09 января 2025, 17:00

- |

✍Сегодня у нас урок от Линды Рашке и ее мудрая мысль, которая должна быть высечена золотыми буквами в каждом торговом терминале.💻

“Не жадничайте. Ничего страшного, если вы потеряете немного денег. Если вы не можете войти по благоприятной цене, забудьте об этой сделке и начинайте искать следующую.”

Прочитав, наверное у Вас проскочит мысль: «Ага, сейчас.🙂 Это как сказать голодному волку🐺: «Ну не надо тебе эту косулю, найдешь другую»». Но нет, мы не верим и решаем проверить все на собственной шкурке.😬

Жадность – наш главный враг😈– это как тот хомяк🐹, который пихает за щёки всё, что видит👀. Выглядит забавно, но заканчивается, как правило, не очень.

Она заставляет нас:

•Гнаться за уходящим поездом🚆: Мы видим, что цена уже улетела🚀, но всё равно хотим войти, потому что “боимся упустить выгоду” (FOMO).

•Отключение мозга🧠: Вместо стоп-лосса у нас появляется супер-способность🦸🏻♂️ – игнорировать все очевидные сигналы о том, что пора остановиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал