фрс

Про восторги по поводу Теслы

- 21 июля 2020, 10:05

- |

А те, кто тут верещат, что Тесла потенциально прибыльная и вообще компания будущего, скорее всего ещё и думают, что электричество берётся из розетки, а богатство — из под печатного станка ФРС.

Бесплатная неделя глобальных возможностей на elliottwave com 23–30 июля

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 35 )

«Современная денежная теория» (MMT): Обзор книги Стефани Келтон «Миф дефицита» (часть 3)

- 20 июля 2020, 20:30

- |

В главе 4 Келтон излагает позицию MMT о том, что дефицит государственного бюджета фактически является единственным источником чистых частных активов. Используя простые бухгалтерские тавтологии, Келтон, кажется, демонстрирует, что единственный способ, которым негосударственный сектор может иметь профицит — если бюджетный сектор имеет дефицит бюджета.

С другой стороны, когда правительство “ответственно” за появление профицита и начинает погашать свои долги, путем чистого учета мы видим, что это должно сократить чистые финансовые активы, которыми владеет частный сектор. (Вот почему неудивительно, утверждает Келтон, что каждый крупный профицит правительства приводил к серьезной рецессии [Kelton 2020, p. 96].)

В настоящем обзоре я не буду тщательно анализировать и критиковать этот конкретный аргумент, как я это делал в этой статье. Достаточно сказать, что мы можем заменить “правительство” в аргументе MMT на любую другую сущность и достичь того же результата. Например, если Google одалживает 10 миллионов долларов, выпуская корпоративные облигации, а затем тратит деньги, то чистые финансовые активы, которыми владеет “мир”, за исключением Google, увеличиваются ровно на 10 миллионов долларов. Доказал ли я сейчас что-то важное о финансах Google?

( Читать дальше )

Экстренный стоп-кран ЕС. Обзор на предстоящую неделю от 12.07.2020

- 19 июля 2020, 20:41

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

Заседание ЕЦБ не принесло сюрпризов.

Политика ЕЦБ осталась неизменной, Лагард заявила о значительной неопределенности по перспективам роста экономики Еврозоны и необходимости в значительных монетарных стимулах для поддержки восстановления экономики.

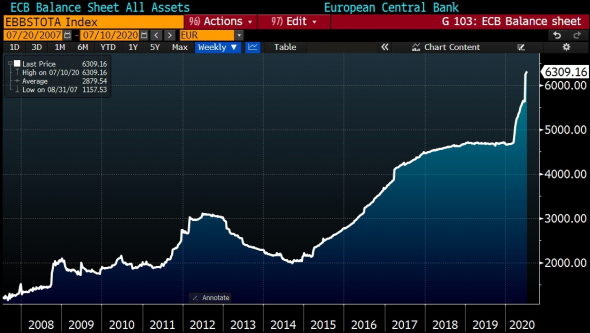

Кристин подтвердила, что покупки ГКО стран Еврозоны в последнее время уменьшились, ибо фрагментация на долговых рынках Еврозоны снизилась, хотя рост баланса ЕЦБ пока не подтверждает данное заявление:

( Читать дальше )

ФРС Ускорение роста М2 в июле 2020г. до 68%годовых, обработка данных с сайта ФРС

- 18 июля 2020, 16:16

- |

После замедления темпов роста денежной массы М2 в июне,

в июле ФРС снова ускорились: темп 68%.

Обработал данные с сайта ФРС.

| www.federalreserve.gov/releases/h6/current/default.htm | |||

| M2 $bln (not seasonally adjusted), week average | |||

| неделя | M2 week average | недельный рост (%) | недельный рост (% годовых) (в 52 степень) |

| 06.01.2020 | 15 507,8 | ||

| 13.01.2020 | 15 486,3 | ||

| 20.01.2020 | 15 452,7 | ||

( Читать дальше )

«Современная денежная теория» (MMT): Обзор книги Стефани Келтон «Миф дефицита» (часть 2)

- 17 июля 2020, 19:36

- |

Для фреймворка, который гордится тем, что он является нейтральным описанием фактической работы денег и банков в эпоху после отказа от золотого стандарта, как-то неловко просто ошибаться в деньгах. В этом разделе я кратко опишу три основные ошибки, которые Келтон совершает в отношении денег.

Основным утверждением лагеря MMT является то, что в отличие от вас, меня и Walmart, министерству финансов США не нужно иметь деньги, прежде чем их тратить. Вот пример того, как Келтон описывает государственное финансирование в MMT:

Возьмем военные расходы. В 2019 году палата и сенат приняли закон, который увеличил военный бюджет, одобрив 716 миллиардов долларов … Споров о том, как оплачивать расходы, не было … Напротив, Конгресс обязался тратить деньги, которых у него не было. Он может сделать это из-за своей особой власти над долларом США. Как только Конгресс санкционирует расходы, такие агентства, как Министерство обороны, получают разрешение заключать контракты с такими компаниями, как Boeing, Lockheed Martin и так далее. Чтобы обеспечить себя истребителями F-35, Казначейство США поручает своему банку, Федеральному Резерву, выполнить платеж от его имени. ФРС делает это, отмечая цифры на банковском счете Локхид. Конгрессу не нужно “находить деньги”, чтобы их тратить. Нужно найти голоса! Получив голоса, он может утвердить расходы. Остальное только бухгалтерия. Когда чеки выходят, Федеральная резервная система очищает платежи путем зачисления на счет продавца соответствующего количества цифровых долларов, известных как банковские резервы. Вот почему MMT иногда описывает ФРС как маркёра для доллара. У маркёра не могут закониться цифры. (Kelton 2020, стр. 29, жирный шрифт добавлен)

( Читать дальше )

«Современная денежная теория» (MMT): Обзор книги Стефани Келтон «Миф дефицита» (часть 1)

- 17 июля 2020, 16:37

- |

У меня есть хорошие новости и плохие новости. Хорошая новость заключается в том, что Стефани Келтон, профессор экономики в Stony Brook и советник кампании Берни Сандерса 2016 года, написала книгу о современной монетарной теории (MMT), которая очень читабельна и поразит многих читателей своей убедительностью и умом. Плохая новость заключается в том, что Стефани Келтон написала книгу об MMT, которая очень читабельна и поразит многих читателей своей убедительностью и умом.

Чтобы проиллюстрировать изюминку книги, нам пригодится воспоминание Келтон о том, как она работала главным экономистом в группе демократов в бюджетном комитете Сената США. Когда ее впервые выбрали, журналисты сообщили, что сенатор Сандерс нанял “сову дефицита” — новый термин, придуманный Келтон. В отличие от ястреба дефицита или голубя дефицита, сова дефицита Келтон была “хорошим талисманом для ММТ, потому что люди связывают сов с мудростью, а также потому, что способность сов поворачивать головы почти на 360 градусов позволяет им взглянуть на дефицит с другой точки зрения” (Келтон 2020, стр. 76).

( Читать дальше )

Состояние долларовой ликвидности: еженедельный обзор

- 17 июля 2020, 12:27

- |

ФРС ослабила денежное предложение и, вероятней всего, отдала денежный рынок рыночным законам спроса и предложения для сбалансирования долларовой ликвидности. Это необходимый процесс для выявления «дыр» в финансовой системе.

Весьма вероятно, что второй раунд расширения предложения ликвидности начнется к концу лета начала осени.

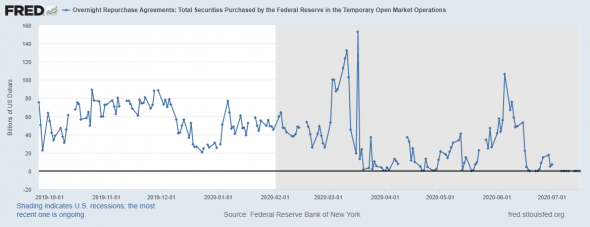

Ну а пока смотрим, как естественные силы приводят к балансу финансовую систему США, и первая картинка – спрос на дневные РЕПО

Может показаться, что ФРС свернула дневные сделки РЕПО, но нет, на сайте FOMC ничего такого нет, просто рынку больше не нужна краткосрочная ликвидность. К слову сказать, объемы прямого кредитования продолжаются также понижающимися темпами.

Нулевые объемы РЕПО внутреннем рынке, так и для нерезидентов привели к остановке роста баланса ФРС, и на текущей неделе баланс прибавил 38 млрд долларов, оставшись вблизи максимумов, но не переписав их.

( Читать дальше )

Современная монетарная теория - Уоррен Мослер "7 смертных грехов" - рассуждения о книге и ММТ

- 16 июля 2020, 16:09

- |

Интересная штука, был прямой эфир на тему, если вам интересно, о чем это — то в принципе за первые полчаса эфира получите некоторое понимание:

02:10 — Начало

05:50 — Современная денежная теория

06:45 — Заблуждение №1. О налогах и возникновении денег

09:38 — Заблуждение №2. Наши дети будут платить по нашим долгам!

11:33 — Заблуждение №3. Дефицит бюджета

14:35 — Заблуждение №4. О пенсионной системе

17:49 — Заблуждение №5. О торговой войне

21:55 — Заблуждение №6. Об инвестициях

23:31 — Пример с инвестициями и заказом на 350 млн. автомобилей Tesla

27:25 — Заблуждение №7. О безработице

29:20 — Выводы

33:40 — О монетарной теории в России

38:10 — Смотрим на безработицу в США

41:55 — О пузыре IT в США

48:40 — О времени

50:15 — ПРОГНОЗ ПО ТЕСЛЕ

53:30 — Про миллениалов

57:24 — ПРОГНОЗ ПО КУАЛКОММ

01:01:43 — О пузырях и Nikola. Почему Эппл может стоить 11 трлн долл?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал