Блог им. hep8338

Состояние долларовой ликвидности: еженедельный обзор

- 17 июля 2020, 12:27

- |

ФРС ослабила денежное предложение и, вероятней всего, отдала денежный рынок рыночным законам спроса и предложения для сбалансирования долларовой ликвидности. Это необходимый процесс для выявления «дыр» в финансовой системе.

Весьма вероятно, что второй раунд расширения предложения ликвидности начнется к концу лета начала осени.

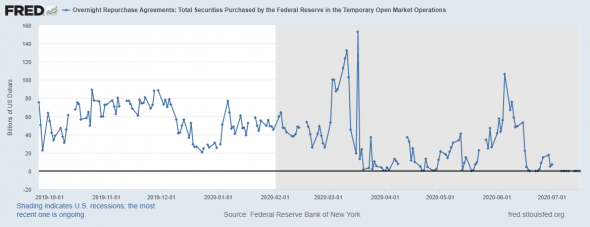

Ну а пока смотрим, как естественные силы приводят к балансу финансовую систему США, и первая картинка – спрос на дневные РЕПО

Может показаться, что ФРС свернула дневные сделки РЕПО, но нет, на сайте FOMC ничего такого нет, просто рынку больше не нужна краткосрочная ликвидность. К слову сказать, объемы прямого кредитования продолжаются также понижающимися темпами.

Нулевые объемы РЕПО внутреннем рынке, так и для нерезидентов привели к остановке роста баланса ФРС, и на текущей неделе баланс прибавил 38 млрд долларов, оставшись вблизи максимумов, но не переписав их.

Куда более ценным для финансовых рынков является баланс счета избыточных резервов, ведь это именно те деньги, которые указывают на свободный кэш для покупок финансовых инструментов:

Избыточные резервы на начало июля упали еще на 109 млрд долларов, это нанесено синей линией, которая иллюстрирует динамику показателя избыточные резервы от года к году.

Красная линия – это динамика S&P500 также от года к году.

И мы видим, что пик счета избыточных резервов пришелся на пик индекса S&P500 в начале июля, но сейчас коррекция по широкому рынку так и не наступила, т.е. вероятно, мы вошли в боковик длинной в пару месяцев, о чем писал ранее.

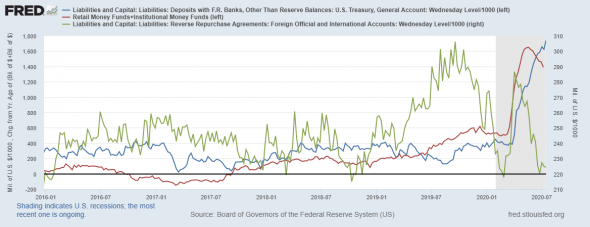

Избыточные резервы не растут из-за смещения баланса спроса\предложения денежного рынка: с одной стороны, ФРС притормозило с расширением баланса, с другой – процессы абсорбции долларовой ликвидности в финансовой системе США продолжаются:

Синяя линия – счет Казначейства в ФРБ обновил исторический максимум, и за неделю прибавил 116 млрд долларов и показатель выше 1,7 трлн долларов. Видимо Минфин США хочет добить финансовую систему США.

Красная линия – вложения во взаимные фонды, инвестирующие на денежном рынке, здесь сокращение и это хорошо.

Зеленая линия – суточные РЕПО для нерезидентов, объемы также на низких уровнях (минимумы с 2016 года).

Ситуация с высоким уровнем абсорбции долларовой ликвидности в финансовой системе США и плоская динамика баланса ФРС создает локальный дефицит денежного рынка США, что вынуждает коммерческие банки использовать избыточные резервы, это приводит к снижению объема высоколиквидных денег, т.е. денежной базы.

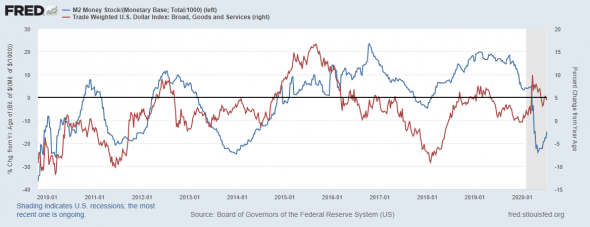

Это приводит росту банковского мультипликатора, т.е. локально сбережения превалируют над деньгами в обращении (коэффициент M2/M0) – внимание на картинку ниже

Синяя линия – это годовая динамика банковского мультипликатора;

Красная линия – годовая динамика индекса доллара.

На прошлой неделе денежная масса (М2) снова выросла на 97,5 млрд долларов, поставив новый рекорд – 18,522 трлн долларов, а денежная база (М0) снизилась на 93,5 млрд долларов.

Как видим, на сегодня банковский мультипликатор продолжает расти, но сейчас, это не связано с расширением кредитования, а просто отображает смещение акцента с денег в обращении, на сбережения.

Мы видим, что смещение в балансе денежного рынка происходит именно в сторону сбережений, т.е. деньги в обращении сокращаются, а это плохо для финансовых рынков, но то, что ФРС «отпустила» денежный рынок хорошо, т.к. готовит плацдарм для нового раунда расширения предложения ликвидности. Об этой необходимости сигнализируют снижающийся счет избыточных резервов.

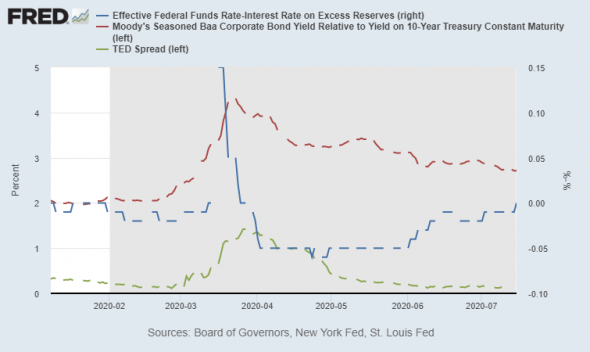

О локальном дисбалансе денежного рынка указывают дифференциалы ставок, что проиллюстрировано на картинке ниже:

Здесь самым главным спредом выступает синяя линия – это разница ставки по избыточным резервам (учетная ставка) и эффективной ставкой (рыночная ставка). Как видим, ликвидность в финансовой системе дорожает, и ставки уже сравнялись.

Красная линия – это соотношение доходности корпоративных 10-летних бондов и 10-летних трежерис. На долговом рынке ситуация стабилизируется, т.к. ФРС продолжает выкупать бонды в рамках QE.

Зеленая линия – это ТЕД-спред и с долларовой ликвидностью на международном рынке проблем нет.

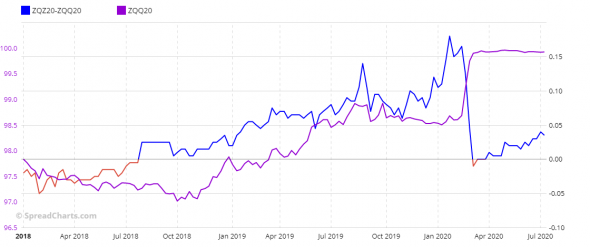

Далее взглянем на фьючерсную кривую по фьючерсам на 30-дневные векселя торгуемые на СМЕ

Синяя линия – это спред между ценами на декабрьские и августовские фьючерсы, как видим, дальние фьючерсы локально дорожают, нельзя сказать, что рынок ожидает дальнейшее снижение ставки (как было с показателем в начале года), но то, что ждут стабильно-низкие ставки – факт.

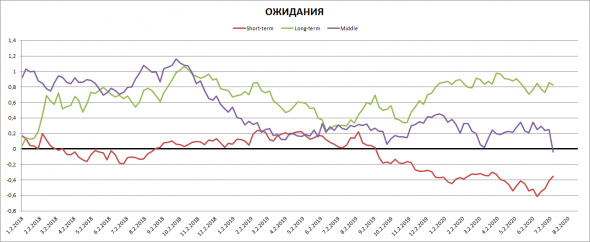

Ну и ожидания по фьючерсам на облигации, торгующиеся на СМЕ, исходя из распределения позиций из отчетов СОТ, предоставленных Комиссией по торговле товарами и фьючерсами

Красная линия – это чистая позиция хеджеров, это та группа участников рынка, которая использует срочный рынок для переноса риска (хеджирования), и эти участники ожидают снижение цена на фьючерсы по 30-дневным облигациям. При этом, тенденция последних трех недель указывает на постепенную смену настроений, что согласуется с положением фьючерсной кривой.

Зленеая линия – позиция этой же группы по длинным трежерис

Сиреневая линия – та же группа, по средним трежерис (от 2-до 10 лет).

Ожидания без особых изменений, и пока позитивных ожиданий нет, т.к. все еще ждут рост цен на фьючерсы на облигации от 10-лет.

ВЫВОД

То, что ФРС отпустил денежный рынок, весьма хорошо для подготовки плацдарма для дальнейшего расширение предложения денег, но для фондового, товарного и валютного рынков это плохо, т.к. ограничивает дальнейший рост.

Пока коммерческие банки «подъедают» избыточные резервы и в целом в финансовой системе ввиду дисбаланса в сторону локального дефицита долларовой ликвидности нет шоков.

Сомнений в том, что будет новый раунд расширения предложения ликвидности нет, т.к. грядущие выборы и новый пакет стимулов на 1 трлн долларов от Белого дома, требуют новых денег.

Нужно плотно следить за показателем избыточных резервов, он сейчас ключ к пониманию начала нового витка расширения баланса ФРС.

На мой взгляд, это начнется не ранее конца лета начала осени.

Приглашаю всех в свой канал Телеграмм: https://teleg.run/khtrader

И канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

- 17 июля 2020, 12:42

- 17 июля 2020, 12:52

- 17 июля 2020, 13:00

- 17 июля 2020, 14:36

- 18 июля 2020, 13:48

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика