SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фрс

когда ждём повышения ставок фрс (о забытых штатах) гипотеза без подтверждений

- 25 октября 2011, 22:27

- |

когда ждём повышения ставок фрс (о забытых штатах америки) за всем этим дымом из европы забыли про доходность облигаций сша вроде атаки опять начались в связи с этим не планирует фед бороться с этим повышением ставок что бы взять денег в долг под мизерные проценты на 30 лет так ещё и баксов под процент втюхать вот это в стиле бернана я б так сделал будь главой так можно высосать из всех доллары хороший ход для покрытия дефицита бюджета если эта новость появится будет бомба и ягоды с мёдом для известных представителей отдельных видов кстати для меня опережающий индикатор первыми пошли вверх цены на облигации а потом вниз рынки s&p500 вроде как за 30 летками ходит предполагаю что инфляция будет в штатах пределах доходности и снижаться по мере падения потреб спроса посмотрим скорее я неправ время покажет может пимко отчаявшись вскакивает в уходящий поезд вынужденно

- комментировать

- ★1

- Комментарии ( 1 )

С новым... коридором !!!

- 24 октября 2011, 12:23

- |

Исходя из коридорного мышления ( smart-lab.ru/blog/20829.php ) предложу свой вариант дальнейшего развития событий на американском рынке акций. Сразу предупрежу, что это лишь один из возможных вариантов, который хотя и кажется мне наиболее вероятным с учетом всех факторов, но может не реализоваться. Простор для маневра у ФРС имеется. Мог я что-то не учесть, мог и БеБе. Ну да поживем увидим. Я не успел это сделать в прошлом посте, изложу свое видение сейчас.

Итак. Контроль за волатильностью ФРС продолжит, т.к. с одной стороны ФРС должна сохранить рынок акций в устойчивом положении, с другой должна сохранить прилекательность низкодоходного рынка гособлигаций, чтобы крупные фонды не организовали мощного перетока денег из трежерей в акции. Понятно, что основные инвесторы в госдолг США — центробанки развивающихся стран никуда не денутся, а вот фонды могут сомневаться в целесообразности держать трежеря, учитывая близость нового года и чувствуя поддержку рынка акций, смешную доходность трежерей. Вспомним демарш Pimco, которая (кажется весной) раскричалась на весь мир, что доходность американских госбумаг не соответствует рискам. Типа мы вышли, в ближайшее время покупать трежеря не будем, бла-бла-бла… Так этих красавчегов быстро поставили на место, показав, что рынок акций даже для больших мальчиков опасная штука и надо вернуться и помочь папе с мамой в домашнем хозяйстве. Pimco пришлось вернуться. И опять же вспомним последнее анти-пузыристое выступление БеБе.

( Читать дальше )

Итак. Контроль за волатильностью ФРС продолжит, т.к. с одной стороны ФРС должна сохранить рынок акций в устойчивом положении, с другой должна сохранить прилекательность низкодоходного рынка гособлигаций, чтобы крупные фонды не организовали мощного перетока денег из трежерей в акции. Понятно, что основные инвесторы в госдолг США — центробанки развивающихся стран никуда не денутся, а вот фонды могут сомневаться в целесообразности держать трежеря, учитывая близость нового года и чувствуя поддержку рынка акций, смешную доходность трежерей. Вспомним демарш Pimco, которая (кажется весной) раскричалась на весь мир, что доходность американских госбумаг не соответствует рискам. Типа мы вышли, в ближайшее время покупать трежеря не будем, бла-бла-бла… Так этих красавчегов быстро поставили на место, показав, что рынок акций даже для больших мальчиков опасная штука и надо вернуться и помочь папе с мамой в домашнем хозяйстве. Pimco пришлось вернуться. И опять же вспомним последнее анти-пузыристое выступление БеБе.

( Читать дальше )

Возможен скорый запуск QE3?

- 24 октября 2011, 08:56

- |

24 октября. FINMARKET.RU — В случае, если экономике США потребуется дополнительная поддержка, возможным вариантом является запуск новой программы выкупа облигаций (QE3). Такое мнение в пятницу высказала заместитель председателя совета управляющих Федеральной резервной системы (ФРС) Джанет Йеллен.

«Покупка облигаций с различными сроками обращения может оказаться необходимой, если экономическая ситуация потребует существенно большего монетарного стимулирования», — цитирует ее слова агентство Bloomberg.

По ее оценке, оживление экономики США является «разочаровывающее слабым», что делает ее уязвимой для различных негативных факторов, при этом рост занятости, скорее всего, будет оставаться слабым в ближайшие месяцы.

В последние дни члены руководства ФРС все чаще упоминают возможность запуска новой программы выкупа облигаций, в том числе ипотечных, для стимулирования экономического подъема в стране.

«Я уверен, что мы должны двигаться к варианту возобновления крупномасштабного выкупа ипотечных облигаций», — заявил член совета управляющих ФРС Дэниэл Тарулло.

( Читать дальше )

«Покупка облигаций с различными сроками обращения может оказаться необходимой, если экономическая ситуация потребует существенно большего монетарного стимулирования», — цитирует ее слова агентство Bloomberg.

По ее оценке, оживление экономики США является «разочаровывающее слабым», что делает ее уязвимой для различных негативных факторов, при этом рост занятости, скорее всего, будет оставаться слабым в ближайшие месяцы.

В последние дни члены руководства ФРС все чаще упоминают возможность запуска новой программы выкупа облигаций, в том числе ипотечных, для стимулирования экономического подъема в стране.

«Я уверен, что мы должны двигаться к варианту возобновления крупномасштабного выкупа ипотечных облигаций», — заявил член совета управляющих ФРС Дэниэл Тарулло.

( Читать дальше )

Есть ли свет в конце коридора?

- 22 октября 2011, 16:20

- |

Вот он этот красавец-коридор

Все кто торгует, конечно в курсе, что примерно с середины августа мы находимся в коридоре 1120-1230, который мы видим на графике. Кто-то скажет: «Ну коридор как коридор. И что? Я в нем нажил кучу бабла. Мне пофиг.» Та ким глубокоуважаемым трейдерам действительно нет смысла задумываться о макроэкономике, причинах трендов или пилы на рынках — включил утром мониторы и пошел косить, но… Поскольку на рынке я давно, много чего повидал, то видел много успешных трейдеров, которые неправильно оценив ситуацию сливали все, что было нажито за период успешной торговли. буквально за неделю-две. В такой ситуации оказывались как отдельные тредеры, так и финансовые учреждения, в том числе и довольно крупные. Примеры приводить я думаю не стоит, все в курсе. Причина в которой оказались эти, вчера еще успешные, трейдеры как правило разные от недооценки общерыночных рисков до некачественного контроля за персоналом, но почти всегда в этих ситуациях присутствует непонимание глобальных изменений происходящих в финансовом секторе. Поэтому понимание обстановки на рынках даст любому трейдеру, как минимум, повышение процента правильных входов, а это никому не повредит. Так что разобраться с этим коридорчиком будет интересно многим. Вот и Тимофей в пятницу к Варюшкину приставал с этим коридором, да и его пост «2008 и 2011...» тоже про это. Ну что же давайте попробуем.

( Читать дальше )

Рост рынка акций продолжиться в противовес слабости доллара.

- 20 октября 2011, 10:15

- |

Рынок, в среднесрочной перспективе пары месяцев, вероятно, нацелен на 1600 пунктов по ММВБ. Медведи наверное недоумевают, вроде бы совсем недавно, рынок валился под прессом негатива, в экономике по прежнему все плохо и кажется, что нужно падать и дальше. И тем более, нет вроде бы повода для роста.

Объясню свою позицию. Первым и главным, фактором который уронил рынок был фактор ФРС, именно после объявления программы“Twist”, которая по своей сути совершенно бесполезна и ничего не меняет, рынок уверовал в то, что теперь помочь экономике нечем. Плохая статистика и ожидание снижения расходов бюджета, вели к мысли того, что далее перспективы экономики мрачные. Без помощи от государства и регулятора, риск рецессии становился очень реальным. Также, масло в огонь добавлялиевропейские долговые проблемы.

Помимо этого, какя полагаю, у определенных

( Читать дальше )

Объясню свою позицию. Первым и главным, фактором который уронил рынок был фактор ФРС, именно после объявления программы“Twist”, которая по своей сути совершенно бесполезна и ничего не меняет, рынок уверовал в то, что теперь помочь экономике нечем. Плохая статистика и ожидание снижения расходов бюджета, вели к мысли того, что далее перспективы экономики мрачные. Без помощи от государства и регулятора, риск рецессии становился очень реальным. Также, масло в огонь добавлялиевропейские долговые проблемы.

Помимо этого, какя полагаю, у определенных

( Читать дальше )

Экономика США: закладки новых домов +15%

- 19 октября 2011, 16:50

- |

16:30мск вышли свежие данные по экономике США:

Реакция рынка на данные была положительной. Закладки домов выросли больше, чем ждали аналитики.

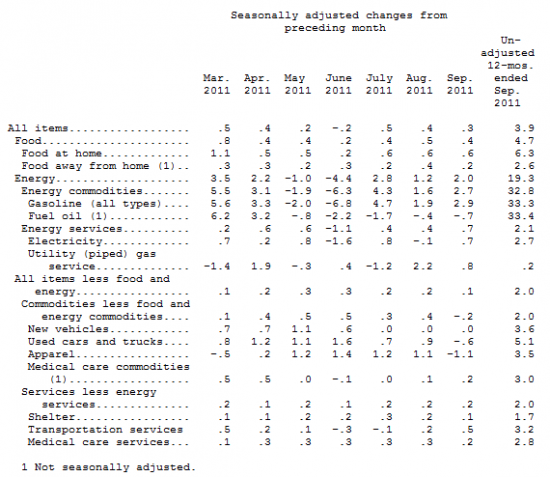

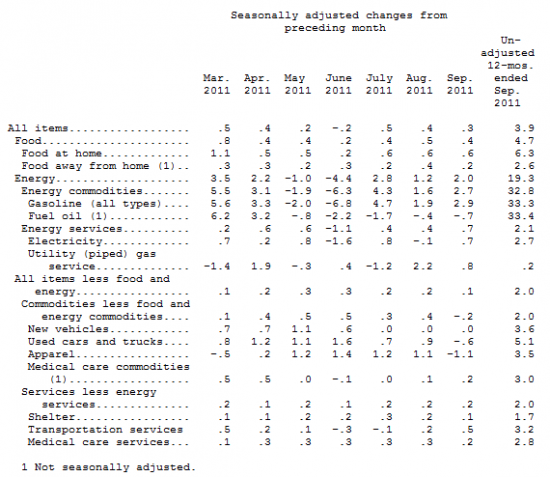

- Core CPI +0,1%м/м прогноз был +0,2%м/м...

- В годовом выражении стержень +2%.

- CPI +0.3% — как и ожидалось

- Цены на бензин +2,9%м/м за месяц.

- Закладки новых домов +15% — до 658 тыс.

- Разрешения на строительство -5% до 594 тыс.

- Официальные данные по инфляции показывают, что ускорения цен не происходит, что благоприятно для текущей стимулирующей политики ФРС. Давление на уровень базовой инфляции в сентябре оказало падение цен на поддержаные драндулеты (-0,6%м/м). Падение цен на товары для дома упали на 1,1% — макс падение с сентября 1998 года. (видимо это говорит о падении спроса)

Реакция рынка на данные была положительной. Закладки домов выросли больше, чем ждали аналитики.

Ай да Гринспан! Ай да Сукин сын!

- 17 октября 2011, 15:20

- |

Оказывается, что Гринспан разделял полуавстрийские взгляды на экономику, в частности, выступал за настоящий золотой стандарт...

Единственная его ошибка — непризнание 100% резервирования вкладов до востребования.

Вот так большие деньги и нажива делают из честного австрийца вонючего пейнсо-монетариста...

наслаждайтесь его небольшой статьей

P.S. Кейнс — гей, википедия подтверждает)

Единственная его ошибка — непризнание 100% резервирования вкладов до востребования.

Вот так большие деньги и нажива делают из честного австрийца вонючего пейнсо-монетариста...

наслаждайтесь его небольшой статьей

P.S. Кейнс — гей, википедия подтверждает)

Центральные банки, ФРС и Ротшильды

- 12 октября 2011, 23:06

- |

Со времён греческой драхмы, завоевавшей себе место универсальной денежной единицы в древнем мире, разные страны в разные времена постоянно подвергались циклам материального благосостояния и экономического упадка. В периоды, когда страны пользовались надёжными денежными единицами (т.е., золотыми и/или серебряными монетами), экономика всегда расцветала. Но, как только такие деньги заменялись некими суррогатами, не имеющими ценности САМИ ПО СЕБЕ, неизбежно следовала инфляция, обнищание населения и экономический хаос.

Поразительной финасовой стабильности добилась Византия. По почину императора Константина начали чеканиться византийские золотые монеты „солиды", (solidius) и серебряные „милиарессии" (miliarense). В течение последующих 800 лет(!) эти монеты стали универсальной денежной единицей от Китая до Британии и от Балтийского моря до Эфиопии.

Необеспеченные бумажные деньги – инструмент ограбления и мошенничества.

Периоды экономического благополучия, обеспеченного наличием надёжной валюты, в течение всей истории неизбежно кончались из-за жадности политиканов-правителей: неизбежно наступал момент, когда политиканам незамедлительно требовались деньги. Не желая увеличивать налоги и, таким образом, терять свою популярность среди населения, они пытались раздобыть деньги другими способами, включая и прямое жульничество. Например, подмешивание неблагородных металлов в якобы золотые монеты; уменьшение веса золотых монет при чеканке или путём „бритья" монет, находящихся в обороте; и другие попытки СОЗДАТЬ деньги из ничего, не обеспечивая их никакими материальными ценностями.

( Читать дальше )

Поразительной финасовой стабильности добилась Византия. По почину императора Константина начали чеканиться византийские золотые монеты „солиды", (solidius) и серебряные „милиарессии" (miliarense). В течение последующих 800 лет(!) эти монеты стали универсальной денежной единицей от Китая до Британии и от Балтийского моря до Эфиопии.

Необеспеченные бумажные деньги – инструмент ограбления и мошенничества.

Периоды экономического благополучия, обеспеченного наличием надёжной валюты, в течение всей истории неизбежно кончались из-за жадности политиканов-правителей: неизбежно наступал момент, когда политиканам незамедлительно требовались деньги. Не желая увеличивать налоги и, таким образом, терять свою популярность среди населения, они пытались раздобыть деньги другими способами, включая и прямое жульничество. Например, подмешивание неблагородных металлов в якобы золотые монеты; уменьшение веса золотых монет при чеканке или путём „бритья" монет, находящихся в обороте; и другие попытки СОЗДАТЬ деньги из ничего, не обеспечивая их никакими материальными ценностями.

( Читать дальше )

Рынок заложник, политического противостояния в США.

- 10 октября 2011, 14:17

- |

Постараюсь объяснить происходящее то, как это вижу я. Историю надо начать с начала этого года.

Все знают об арабской весне и, наверное, помнят, американо-южно-корейские учения в ходе которых произошел обстрел южнокорейского острова. На мой взгляд, в Корее была провокация с американской стороны, я думаю, что определенные круги в США хотели спровоцировать вооруженный конфликт. Но видимо, в стане американских правящих кругов, сейчас существует раскол во взглядах и методах. Все помнят госпожу Сару Пэйлин (кандидат на пост вице президента, от республиканцев на прошлых выборах). Весной, она почти прямым текстом обвиняла Обаму в малодушии, в слабости, в трусости, в том, что он не может решиться отправить американских военных соколов в Ливию и навести там нужный Америке порядок. То есть, по моему мнению, республиканцем нужна война, они хотят провоцировать конфликты за пределами США. И с помощью этого поддерживать доллар. Совершенно очевидно, что основным выгодополучателем, в случае конфликта в Корее, был бы доллар США и казначейские облигации.

( Читать дальше )

Все знают об арабской весне и, наверное, помнят, американо-южно-корейские учения в ходе которых произошел обстрел южнокорейского острова. На мой взгляд, в Корее была провокация с американской стороны, я думаю, что определенные круги в США хотели спровоцировать вооруженный конфликт. Но видимо, в стане американских правящих кругов, сейчас существует раскол во взглядах и методах. Все помнят госпожу Сару Пэйлин (кандидат на пост вице президента, от республиканцев на прошлых выборах). Весной, она почти прямым текстом обвиняла Обаму в малодушии, в слабости, в трусости, в том, что он не может решиться отправить американских военных соколов в Ливию и навести там нужный Америке порядок. То есть, по моему мнению, республиканцем нужна война, они хотят провоцировать конфликты за пределами США. И с помощью этого поддерживать доллар. Совершенно очевидно, что основным выгодополучателем, в случае конфликта в Корее, был бы доллар США и казначейские облигации.

( Читать дальше )

Акции США снижаются вслед за бумагами банков

- 07 октября 2011, 19:51

- |

Деннис Локхарт из ФРБ Атланты заявил, что регулятры еще не придумали такую систему, при которой будет возможно упорядоченное банкротство финансовых институтов без участия налогоплательщиков.

Акции BAC и GS упали более чем на 3%.

Стата по индексу S&P500

Акции BAC и GS упали более чем на 3%.

Стата по индексу S&P500

- Индекс S&P500 поднялся в предыдщие 3 торговые сессии на 8%.

- Индекс S&P500 остается в диапазоне 1120-1220.

- С 1990 года американский рынок акций 14 раз находится в диапазонах с минимальной продолжительностью 3 мес и средней продолжительностью — 7 мес.

- В 75% случаев, рынок акций выходил из диапазона наверх в течение 3-6 мес.

- Сегодня вышел отчет по занятости лучше прогноза.

- Данные говорят о медленных темпах роста экономики.

- Но данные никак пока не соответствуют рецессии.

- Экономисты говорят, что с такими цифрами, в ближайшие 3-6 мес экномику США ждет слабый рост, если в Европе тем временем не произойдет ничего ужасного.

- Билл Гросс из PIMCO: прирост занятости недостаточен для устойчивого роста США. Экономике необходимо 250-300 тыс новых рабочих мест ежемесячно, чтобы расширяться.

- По итогам недели EuroStoxx600 вырос на 2,5%

- Причины: перепроданность и надежды на властей. Кроме того, рынки переоценивают вероятность рецессии в сторону понижения.

- Рынок на 20% ниже своих максимумов этого года

- P/E европейского рынка — 9,3 — минимальное с марта 2009

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал