экономика

Картинки на злобу дня (Global Macro)

- 03 февраля 2015, 14:47

- |

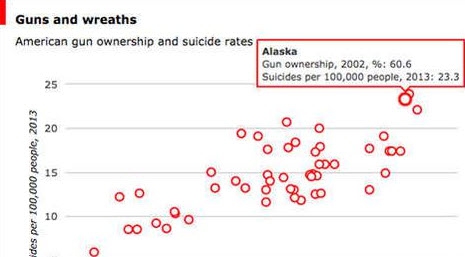

Потому что чем больше людей владеет огнестрелом, тем больше самоубийств.

Шадринизм: Вероятность потерять деньги на инвестировании в акции в зависимости от таймфрейма

Доходности облигаций 10 лет Германии упали ниже 10 лет. бумаг Японии

Цены производителей в Европе отдефлировались назад к уровням 2008 года.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 15 )

Какие реформы нам нужны?

- 03 февраля 2015, 12:44

- |

Сегодня уже очевидно: российская экономика в тупике, и проблема тут не только и не столько в падение цен на нефть и санкциях. Сейчас в обществе и экономических кругах идет дискуссия о том, что надо делать, как выходить из той ямы, в которой мы оказались. Так разработанный правительством антикризисный план показал, что в Белом Доме и Кремле нет понимания, что делать в условиях глубокого кризиса российской экономики. Разных рецептов выдвигалось и выдвигается немало, но все они так или иначе делятся на две части: усиление рыночных механизмов развития экономики и страны в целом либо переход на рельсы планово-распределительного хозяйства, некому симбиозу госкапитализма и социалистической модели развития. Апологетом такого пути развития является экономист С.Глазьев, ныне помощник президента России. Кроме того, внутри рыночного вектора развития, в котором мы пока движемся, и сворачивать с которого, по словам президента Владимира Путина вроде бы пока не собираемся, надо отличать фундаментальные или универсальные правила развития и некие стратегии, применимые к конкретным странам и условиям. Экономические теории универсальны, а промышленная и денежно-кредитная политика того или иного государства всегда конкретны.

( Читать дальше )

Какое восстановление экономики, таков и «оптимизм»

- 03 февраля 2015, 10:01

- |

Примерно 8.69 млн американцев официально безработные (Census Bureau), 92.9 млн — американцы, что выпали из понятия «рабочей силы» (не стоят на бирже в надежде получить предложение, ибо отчаялись). Итого 101 млн американцев в настоящий момент без работы. Неудивительно, что уровень владения собственным жильем такой низкий. И еще интересно — 55% населения США убеждены, что «американская мечта» — это какой-то искусственно инфлированный фейк.

источник: http://theeconomiccollapseblog.com/archives/housing-chart-destroys-arguments-economic-optimists

Сбой «оффшорного» юаня — признак будущей девальвации?

- 03 февраля 2015, 01:35

- |

В пятницу, 30 января, китайский «оффшорный» юань упал по отношению к американскому доллару, после чего начались разговоры о том, что центральный банк Китая начнёт девальвировать валюту. /epochtimes.ru/

Стоимость «оффшорного» юаня упала до 6,28 за доллар, приблизившись к двухлетнему минимуму. У юаня есть два обменных курса. Один является официальным и устанавливается ежедневно Народным банком Китая. Этот показатель (USD-CNY, неофшорный юань) торгуется в узком диапазоне, установленном центральным банком.

Другой обменный курс (USD-CNH, оффшорный юань) используется в международной торговле. Этот показатель регулируется международным рынком и, по мнению трейдеров, более точно отражает курс, а также меньше контролируется Народным банком Китая.

Когда есть разница между официальной и оффшорной стоимостью, то обычно это означает изменение в спросе на юань у материковых и зарубежных торговцев. Похоже, что трейдеры ожидают громких политических событий в Китае в ближайшем будущем.

( Читать дальше )

Путин предложил рассмотреть возможность снижения ставки по ипотеке до 12%

- 02 февраля 2015, 20:56

- |

Президент Владимир Путин поручил главе правительства Дмитрию Медведеву рассмотреть вопрос о возможности снижения ипотечных ставок до 12%.

Москва, 2 февраля. Российский президент Владимир Путин поручил рассмотреть вопрос о снижении ипотечных ставок до 12%. Об этом сообщает Интерфакс.

Соответствующее поручение он дал главе правительства Дмитрию Медведеву, на основании просьбы губернатора Московской области Андрея Воробьева, который попросил президента о введении специальной льготной программы ипотечного кредитования в связи с серьезными проблемами в этой сфере из-за сложностей в российской экономике.

Воробьев предложил компенсировать издержки банков, предоставляющих ипотечные кредиты по ставке ниже рыночной, средствами Центробанка, федерального бюджета и Агентства по ипотечному жилищному кредитованию.

( Читать дальше )

Инвестиции в РФ в 2014 году меньше на 70% .ехехех..ВТБ подал иск к "Мечелу" более чем на 50 млрд рублей

- 02 февраля 2015, 14:49

- |

Приток прямых иностранных инвестиций сократился в мировом масштабе на 8% до 1,26 трлн долларов. Такая оценка приводится впоследнем докладе ЮНКТАД (UNCTAD, Конференция ООН по торговле и развитию) по глобальным инвестиционным трендам.

ПИИ в развитые страны уменьшились на 14% до 511 млрд долларов (во многом за счет существенного снижения показателя в США — до 86 млрд, что составляет примерно треть от уровня 2013 года). В то же время иностранные инвестиции в страны Евросоюза выросли по сравнению с 2013 годом на 13% до 267 млрд долларов, хотя это и составило только треть от пикового значения 2007-го.

Приток ПИИ в переходные экономики сократился более чем вполовину — до 45 млрд долларов. Иностранных инвесторов, особенно западных, сдерживали геополитический конфликт, антироссийские санкции и негативные прогнозы по экономическому росту в регионе.

Так, ПИИ в Россию, по оценкам ЮНКТАД, упали на 70% до 19 млрд долларов. Сыграли роль как негативные прогнозы по экономическому росту, так и эффект высокой базы (высокий результат 2013-го был в значительной степени обусловлен приобретением британской компанией BP пакета в 18,5% «Роснефти» в рамках сделки по покупке «Роснефтью» компании «ТНК-ВР»). На Украине приток ПИИ оказался негативным на уровне 0,2 млрд долларов, а инвестиции в Казахстан и Азербайджан, наоборот, выросли в 2014 году, указывается в докладе ЮНКТАД.

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 02.02.2015 – 08.02.2015 г.

- 02 февраля 2015, 12:59

- |

Выборы в Греции прошли, но политический кризис в Европе только начинается. Судя по всему, греки не согласны на локальные уступки по финансовым вопросам в обмен на следование в политическом фарватере США, либо они просто решили побольше поторговаться – политическая твёрдость в современном мире завидная роскошь, позволить которую с одной стороны могут себе все, но не все хотят за это платить. Случай с Грецией в этом смысле по-своему уникален в том смысле, что за греческую твёрдость заплатить придётся Германии. Впрочем, обо всём по порядку.

1.Перспективы развития госфинансов США

В опубликованном на прошедшей неделе протоколе заседания ФРС нет намёков на возможный пересмотр принятого решения. Напомню, что по оценкам аналитиков, сделанным на основе намёков, ФРС собирается поднять базовую процентную ставку в середине 2015 года. Текущая экономическая ситуация имеет двойственное влияние на возможное решение регулятора. С одной стороны, проблемы в сланцевой отрасли из-за падения цен на нефть, ухудшение сальдо торгового баланса и падение производственной активности из-за роста курса доллара, непомерные долги федерального бюджета, муниципалитетов и корпораций, замедление инфляции явно указывают на необходимость сохранения низких процентных ставок, а по возможности и увеличения потока ликвидности, предоставляемой рынку регулятором. С другой стороны, продолжение проведения сверхмягкой денежной политики всерьёз угрожает финансовому сектору (например, пенсионным и хеджинговым фондам), который находится на голодном пайке из-за длительного периода низких долгосрочных процентных ставок, а также возникающее в мире недоверие к доллару как основе мировой финансовой системы явно указывают на необходимость повышения ставок. Последствия этого шага в целом очевидны: рост ставок спровоцирует значительный приток средств на американский долговой рынок, при этом курс доллара должен продолжить рост — слишком дорогой доллар ограничит конкурентные возможности американских производителей, поставит окончательный крест на сланцевой революции и раздует пузырь на американском финансовом рынке до невообразимых масштабов. Долго существовать такой пузырь не может, а значит, как только рынок поймёт это обстоятельство, средства хлынут на товарные рынки и произойдёт масштабный обвал всех финансовых активов. Выдержит ли мировая финансовая система этот удар — сказать сложно, но думаю, мы все сможем понаблюдать за развитием этой ситуации.

( Читать дальше )

Баксорубль ближе к 100 не?

- 02 февраля 2015, 12:20

- |

Все просто на февраль 2015 г. приходятся самые большии выплаты корпората по внешним кредитам.

Ждем перехай?

В ЕБРР предупреждают Украину о возможном финансовом крахе

- 02 февраля 2015, 01:51

- |

Европейский банк реконструкции и развития (ЕБРР) принял решение предупредить Украину о финансовом крахе, если внедрения реформ будет осуществляться очень медленно. Такое заявление сделал управляющий директор ЕБРР в странах Восточной Европы и Кавказа Франсис Малиж.

«Украина не действует достаточно быстро, чтобы предотвратить финансовый крах… Сейчас я вижу гораздо больше разговоров о необходимости реформ, чем самих реформ. Речь идет о реформировании страны, о настоящих изменениях, а не только о принятии законов», — сказал Франсис Малиж .

При этом директор ЕБРР считает, что украинское правительство, в первую очередь, должно ускорить реформы в банковском и энергетическом секторах, а также инвестиционной среде.

По его мнению, существует необходимость в очищении украинского банковского рынка от нечестных игроков, в реформировании «Нафтогаз Украины», а также в честных правилах игры в экономике, чтобы можно было привлечь международных инвесторов. Для воплощения этих изменений украинское правительство имеет очень ограниченное время, считает Франсис Малиж.

( Читать дальше )

В Москве задержали 17 участников акции валютных заемщиков

- 01 февраля 2015, 22:12

- |

В сообщении уточняется, что в отношении задержанных составлены протоколы о нарушении порядка проведения массовых акций.

По данным РБК, всего на улицы Москвы вышли около двух тысяч человек. Они протестовали против привлечения структур Агентства по ипотечному жилищному кредитованию к помощи валютным заемщикам, оказавшимся в последние месяцы в тяжелом положении в связи с обвалом рубля.

Предложение использовать для помощи ипотечным заемщикам резервы АИЖК озвучил вице-премьер Игорь Шувалов. Сами заемщики опасаются, что в этом случае все ограничится помощью малоимущим и многодетным семьям, в то время как остальным придется до конца жизни выплачивать агентству долг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал