NASDAQ

Волатильность нашла ДНО. 9.45ам . S&P рост еще 2дня

- 19 июля 2017, 16:12

- |

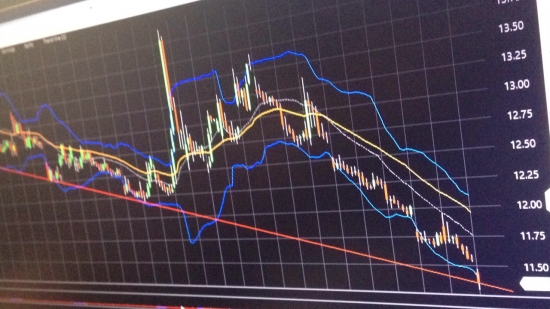

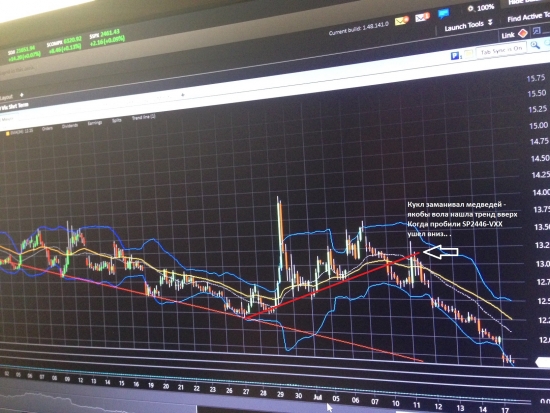

СРЕДА. VXX 2mo 60min chart

VXX (bullish vix ETF) Important Level. +совпадает с моими вычислениями. LOW=11.33/35

( Читать дальше )

- комментировать

- Комментарии ( 28 )

Новости фондового рынка США – NYSE, NASDAQ на 18.07.2017

- 18 июля 2017, 16:25

- |

● Прогноз роста экономики Германии остается положительным, заявил во вторник институт ZEW, несмотря на падение настроений инвесторов второй месяц подряд в июле, что может быть связано с укреплением евро, как считают экономисты.

● Путин: МАКС-2017 – событие мирового масштаба

● Соединенные Штаты начали первый этап переговоров о пересмотре заключенного 23 года назад Североамериканского соглашения о свободной торговле (НАФТА), заявив, что главным приоритетом переговоров будет сокращение дефицита торгового баланса США с Канадой и Мексикой.

( Читать дальше )

Особенности покупки акций при их размещении на Бирже — IPO.

- 17 июля 2017, 15:27

- |

Сайты по IPO:

1) https://vk.cc/6TfcPH

2) https://vk.cc/6Tfdhu

3) http://www.streetinsider.com/IPOs

4) http://www.nasdaq.com/markets/ipos/

( Читать дальше )

Покупка акций Nvidia на 800 000 рублей, без использования кредитного плеча.

- 12 июля 2017, 17:28

- |

NVIDIA Corporation (NVDA) — американская компания, один из крупнейших разработчиков графических ускорителей и процессоров, а также наборов системной логики. На рынке продукция компании известна под такими торговыми марками как GeForce, nForce, Quadro,Tesla, ION и Tegra.

Период Инвестирования до 2019 года

Закладывается риск 20% от суммы депозита

( Читать дальше )

Потенциал роста в Broadcom +25%, компания которая займет уникальное положение на рынке сетевых чипов

- 12 июля 2017, 14:58

- |

Broadcom — компания производитель микросхем для сетевых устройств Broadcom Limited (AVGO, NASDAQ) на прошлой неделе получила одобрение на покупку сетевых технологий компании Brocade Communications Systems (BRCD, NASDAQ). Об этой сделке стоимостью $5,9 млрд было объявлено еще в ноябре 2016 г., и теперь Broadcom сможет стать ключевым поставщиком сетевых чипов на глобальном рынке.

Продажа части портфеля сетевых разработок Brocade долго обсуждалась регуляторами, поскольку эта сделка означает концентрацию значительной части сетевых технологий в руках одного поставщика — компании Broadcom. Дело в том, что Broadcom Limited является поставщиком для многих ведущих производителей сетевых устройств. С приобретением разработок конкурента, компания Broadcom станет поставщиком для всех лидеров этого рынка, включая Cisco Systems Inc. (CSCO, NASDAQ) и Arista Networks Inc. (ANET, NYSE). Регуляторов беспокоил тот факт, что Broadcom получает техническую, коммерческую информацию и другие рычаги влияния на критически важный рынок современных сетевых технологий. Однако сделка была одобрена, Broadcom лишь обязали обеспечить конфиденциальность данных и предупредили о надзоре за исполнением требований в течение пяти лет.

( Читать дальше )

Аналитика 09.07.2017

- 10 июля 2017, 02:00

- |

#TradersGuild #ChadaevR #Forex #EUR #GBP #JPY #CAD #AUD #NZD #GOLD #SILVER #DOLLAR #OIL #GAS #NASDAQ #Info

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал