S&P500

Сворачивание QE не повод падать

- 18 ноября 2021, 17:07

- |

Уже почти второй год подряд мировые рынки демонстрируют рост подогреваемые новой ликвидностью. Это создает как возможность зарабатывать по тренду, так и страхи, что любой сигнал на отток ликвидности может быть триггером к мощной рыночной коррекции.

Сейчас на близком горизонте многие видят два фактора оттока – сворачивание программы QE и размещение государственных облигаций для финансирования стимулирующих проектов. Тема поднятия ставок действует не на таком близком горизонте, потому сейчас не про нее.

❓Почему новости о сворачивании QE не обрушили рынок?

▫️Первое. Программа обратного выкупа будет сворачиваться постепенно, а следовательно, более полугода будет подливаться масло в огонь.

▫️Второе. Деньги от QE не поступают в финансовую систему уже полгода (вот это поворот)! Программа обратного выкупа подразумевает, что ФРС выкупает у банков активы (перечисляет им ликвидность), а банки вливают эту ликвидность уже дальше в систему. Однако, с апреля начался резкий рост обратного РЕПО на счетах ФРС. Схема выходит такая:

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Возможно

- 18 ноября 2021, 16:46

- |

Акции развитых рынков без США никогда не стоили так дешево (по сравнению с акциями США)

- 18 ноября 2021, 13:38

- |

Компании развитых рынков без США торгуются сегодня с дисконтом в 30%, поэтому их можно считать привлекательным активом для инвестирования.

Естественно кто верит в рост

Инвестировать в развитые рынки без США российскому инвестору можно с помощью фондов.

Узнать как торговать правильно:

Крипта https://t.me/kripto_signal_kvant

Наш ютюб канал

Чарли Мангер: проявите терпение и не играйте в азартные игры

- 18 ноября 2021, 11:18

- |

Недавний рост фондового рынка может заставить некоторых инвесторов пойти на больший риск. Их может воодушевить высокая доходность, полученная за короткий период времени после 100% -ного роста индекса S&P 500 с марта 2020 года. Это может заставить их поверить в то, что недавние восходящие тенденции сохранятся и что получение запаса прочности при покупке акций не требуется.

Однако эта точка зрения ошибочна. Конечно, в краткосрочной перспективе фондовый рынок может вырасти выше своего текущего уровня. Но инвесторы, которые уже сталкивались с предыдущими бычьими рынками, знают, что в конечном итоге они подходят к концу. Часто они сменяются периодами сильной волатильности и падений цен на акции, которые быстро сводят на нет прибыль, ранее полученную в течение длительного периода времени.

Таким образом, можно утверждать, что инвесторы, которые покупают сегодняшние переоцененные акции, по сути играют в азартные игры, а не инвестируют.

( Читать дальше )

Индекс S&P500, технический анализ

- 18 ноября 2021, 06:39

- |

Сколько я не пытался с помощью фундамента определить направление и точку входа, про финансовые инструменты говорю, получалось не очень. Опираясь на фундамент определить направление еще можно, но вот с точкой входа — беда. Дело в том, что даже имея направление, общее направление просто так точно войти — сравнимо с подкидыванием монетки. Даже в направленном ходе — всегда есть откаты, и величина их может быть огромной, и от балды входить если, то резко падает эффективность точки входа.

Поэтому использование фундаментальных данных, только для помощи в идентификации направления, не более.

Для пробоя используется эффект Накопление, это когда цена стоит на одном месте, для ложного пробоя — эффект, который возникает после сильного движения — энергия возврата.

W1, цена консолидируется под уровнем 4719,89(котировка со спота, форекс)

Д1, консолидация происходит под сопротивлением 4708,3

( Читать дальше )

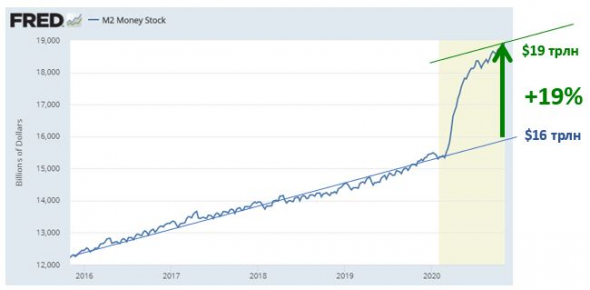

Год назад ванговал +19% по S&P500

- 17 ноября 2021, 21:13

- |

( Читать дальше )

Фондовый рынок США. Что ждать от S&P500.

- 17 ноября 2021, 18:28

- |

В последнем обзоре ситуации на фондовом рынке США и в S&P500 в частности, отмечалось состояние крайней перекупленности, оно сохраняется и на данный момент.

В сентябре была попытка разворота, которая в конечном итоге не подтвердилась.

26.09 в закрытом разделе был такой комментарий.

Индекс упёрся в EMA 100 (красным) на уровне 4300, после чего начался отскок. Вернулись к EMA 50 и даже там закрепились.

Важнейшая отметка 4476.5, если она будет пройдена, то стоит ориентироваться на новую вершину ( возможно укороченная (v) ). На графике показаны два варианта 1. Красным -1-2 1-2 2. Черным — начальная диагональ.

( Читать дальше )

Индекс S&P500 готовится прорваться выше последнего максимума

- 17 ноября 2021, 16:11

- |

XAUUSD

Реализация сценария: исполнен

Золото продолжило ожидаемое восходящее движение, в соответствии предполагаемым сценарием, отработав поставленную цель. После кратковременной консолидации под уровнем 1830, который, очевидно, препятствовал проходу выше, цена резким движением прошла на новые максимумы, почти сразу достигнув целевую область в части нижней границы на 1865. После этого пара снова ушла в консолидацию, в которой находится и сейчас.

Цена находится в устойчивом восходящем тренде, большую часть времени располагаясь в зеленой зоне супертренда, что свидетельствует о доминировании продавцов. На текущий момент состоялся переход в красную зону, что, вероятно, сигнализирует о коррекционной фазе, по окончании которой можно ожидать продолжения роста к новым целям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал