SPO

После завершения SPO акции Beluga Group могут стать очень интересными для покупки - УНИВЕР Капитал

- 08 июня 2021, 20:49

- |

Это ниже, чем стоимость акций эмитента на Московской бирже. В связи с этой новостью акции Beluga Group за день обвалились на 7,3%. Но это не предел, допущенные к SPO спекулянты могут продать акции Beluga Group в рынок по текущей цене в 3100р. за акцию и купить их на SPO по 2800р, заработав на такой операции 9,5% прибыли. Пока неизвестен процент аллокации при размещении, поэтому разница в цене сохраняется. Но после того, как у участников SPO появится понимание в полученных объемах, вероятно, цена акций эмитента на бирже уйдет к отметке 2800р. При этом, стоит отметить развитие бизнеса Beluga Group — компания отчиталась о росте продаж в США на 59% по итогам первого квартала. Компания последние 3 года демонстрирует уверенный рост рентабельности по EBITDA с 9,8% до 14,5%. Одновременно наблюдается сокращение отношения чистого долга к EBITDA с 2,8 до 1,7.

По итогу, когда цена акций эмитента на бирже сравняется с ценой SPO, акции компании могут стать очень интересными для покупки. После SPO, free float акций Beluga Group превысит 25%, что позволит увеличить ликвидность, вес акций эмитента в индексах и главное, в итоге создаст спрос от индексных фондов.Тузов Артем

ИК «УНИВЕР Капитал»

- комментировать

- Комментарии ( 0 )

📉Акции Белуги (BELU) упали за 3 дня на 16,5%, причины

- 08 июня 2021, 16:04

- |

Снижение котировок акций сегодня сопровождается новостью о том, что SPO Белуги Групп может пройти по нижней границе диапазона ₽2800-3200 руб. за акцию.

Из сообщения редактора на форуме:

Согласно информации источника в финансовых кругах, вторичное размещение акций (SPO) Белуга Групп может пройти по нижней границе первоначального ориентира цены 2800-3200 рублей за бумагу. Книга заявок инвесторов полностью покрывает объем сделки. Компания планирует продать до 2 миллионов акций или около 12,7% акционерного капитала.

smart-lab.ru/forum/BELU/page38/#comment12639933

Beluga Group продаст 12,7% акций в ходе SPO

- 04 июня 2021, 09:54

- |

- Вторичное публичное предложение компанией Tottenwell Limited, являющейся продающим акционером, составит до 2 млн акций, что составляет около 12,7% акционерного капитала Компании. Цена будет определена по окончании формирования книги заявок.

- Продающий акционер – 100%-я дочерняя компания ПАО «Белуга Групп».

- Средства, привлеченные в рамках предложения, будут использованы BELUGA GROUP для ускорения роста бизнеса в соответствии с принятой стратегией развития.

- Компания также рассчитывает, что предложение поспособствует привлечению в капитал новых международных и российских институциональных инвесторов, увеличит количество бумаг в свободном обращении, а также положительно отразится на ликвидности акций BELUGA GROUP и позволит укрепить позиции компании на публичном рынке акционерного капитала.

- В связи с этим, компания, начиная с 4 июня 2021 года, проведет серию встреч с инвесторами; формирование книги заявок начнется незамедлительно и завершится ориентировочно 8 июня 2021 года.

- Ожидается, что BELUGA GROUP, Tottenwell Limited и контролирующий акционер и Председатель правления BELUGA GROUP Александр Мечетин, примут на себя обязательства по соблюдению моратория на продажу акций на стандартных условиях на срок 180 дней после окончания данного предложения.

- Alfa Capital Markets Ltd, Renaissance Capital, Sova Capital Limited и VTB Capital plc выступают совместными глобальными координаторами и совместными букраннерами, а ПАО Банк «ФК Открытие» – ко-менеджером предложения.

https://belugagroup.ru/press-room/lenta/public/vtorichnoe-publichnoe-predlozhenie-obyknovennykh-aktsiy-beluga-group/

ЦБ хочет упростить выпуск акций для компаний средней и малой капитализации на Московской бирже

- 02 июня 2021, 18:48

- |

«Почему-то долгое время считалось, что малый и средний бизнес может только в банках кредитоваться, что он может быть неинтересен для размещения облигаций и акций, но мы видим интерес к этому. Это направление будет развиваться, мы видим и спрос малого бизнеса на выпуск акций через IPO, SPO, и планируем здесь расширить „Сектор роста“, также упростив выпуск акций для растущих компаний средней капитализации

источник

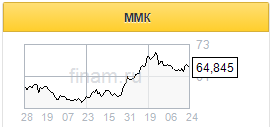

Потенциальное SPO MMK - беспроигрышный сценарий - Альфа-Банк

- 24 мая 2021, 15:20

- |

Если free-float MMK достигнет 20,02% (0,2 FIF) после нового размещения, акций компании должны подорожать более чем на 12% с цены закрытия четверга, или превзойти $13,10/ГДР, чтобы претендовать на включение в расчетную базу индекса MSCI Russia.

Отметим, что при текущей рыночной капитализации MMK FIF должен составить 0,25, чтобы соответствовать критериям по включению в состав индекса в ноябре, что маловероятно из-за временных ограничений на дополнительные размещения. Мы считаем, что высокие цены на сталь на внутреннем и ключевых экспортных рынках могут поддержать дальнейший рост акций компании. Новое SPO, на наш взгляд, — беспроигрышный сценарий для мажоритарного акционера MMK. В случае продолжающегося ралли MMK, у компании есть шанс войти в состав индекса MSCI Russia, что приведет к переоценке акций. Если же на рынке произойдет сильная коррекция в связи с более ранним, чем можно было ожидать, ужесточением монетарной политики ФРС, негативным развитием геополитической ситуации и/или дефляционным давлением, конец июня может стать наиболее подходящим периодом для продажи на пике текущего цикла цен на сталь.

Мы считаем новость НЕЙТРАЛЬНОЙ или ПОЗИТИВНОЙ. Текущая конъюнктура цен на сталь обеспечивает сильные денежные потоки и предусматривает привлекательную доходность для акционеров, что должно нейтрализовать временный риск навеса акций, вызванный потенциальным SPO.Красноженов Борис

«Альфа-Банк»

Планы ММК вернуться в индекс MSCI Russia позитивны, это обеспечит компании приток инвесторов - Промсвязьбанк

- 24 мая 2021, 12:49

- |

Основной владелец ПАО «Магнитогорский металлургический комбинат» Виктор Рашников рассматривает возможность еще одного SPO вслед за апрельской сделкой, чтобы вернуть акции компании в индекс MSCI Russia. В апреле Mintha Holding Ltd, представляющая интересы Рашникова, продала 3% акций компании в формате ускоренного формирования книги заявок, free float в результате вырос с 15,7% до 18,7%.

Мы положительно смотрим на планы ММК вернуться в индекс MSCI Russia, что обеспечит компании приток инвесторов. После недавнего SPO ММК в апреле действует lock-up период на продажу акций — до конца июня. Очередной полугодовой пересмотр структуры индексов MSCI пройдет в ноябре. Рекомендуем «покупать» акции ММК.Промсвязьбанк

Учитывая вероятность нового SPO, акции OZON могут отставать от рынка - Альфа-Банк

- 20 мая 2021, 19:59

- |

Учитывая вероятность нового SPO АДР OZON миноритарными акционерами чуть позже, летом этом года, мы считаем, что акции могут отставать от рынка на краткосрочном горизонте. В то же время новая ускоренная подписка (ABB), вероятно, предоставит инвесторам хорошую возможность для входа в историю роста компании (потенциал роста акций к текущему консенсус-прогнозу BBG по РЦ ($66) составляет 24% на момент вчерашнего закрытия рынка). С точки зрения бизнеса/перспектив роста никаких проблем у Ozon не предвидится.Курбатова Анна

«Альфа-Банк»

Вчера компания повысила свой прогноз роста 2021 GMV до 100%, не изменив прогноз капиталовложений. Кроме того, ABB увеличит до некоторой степени free float Ozon, создавая базу для увеличения веса акций компании в составе индекса MSCI в ходе следующего пересмотра.

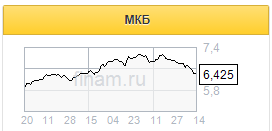

Исходя из цены размещения, МКБ привлечет в результате SPO около 22,7 млрд рублей - Финам

- 14 мая 2021, 21:44

- |

Поступления от размещения МКБ планирует использовать для поддержания уровня достаточности капитала, а также для дальнейшего роста и расширения операций в привлекательных рыночных областях.

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже. С 2017 г. МКБ также входит в перечень системно значимых организаций ЦБ РФ.

В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что было обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. Чистая прибыль МКБ по итогам прошлого года подскочила в 2,5 раза до рекордных 30 млрд руб., при этом рентабельность собственного капитала составила достаточно высокие для сектора 16,9%.

Отметим, что ранее в этом году МКБ представил новую дивидендную политику, которая теперь предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО (прежняя политика предполагала выплаты на уровне 10% прибыли по РСБУ). Это также, вероятно, способствовало интересу инвесторов к SPO МКБ.Додонов Игорь

ГК «Финам»

В данный момент у нас нет официальной рекомендации по акциям МКБ. При этом индикативная цена бумаг банка, рассчитанная на основе сравнения по мультипликаторам с ведущими российскими публичными кредиторами, составляет 7,42 руб., что почти на 16% выше текущего ценового уровня.

Участвуйте в SPO МКБ – одного из крупнейших частных банков России

- 12 мая 2021, 10:58

- |

Уважаемые смартлабовцы!

14 мая 2021 г. состоится вторичное публичное размещение (SPO) акций ПАО «Московский кредитный банк» – одного из крупнейших негосударственных банков с высокими темпами роста бизнеса и привлекательной дивидендной политикой. Инвесторам будет предложено до 3,6 млрд акций (12,1% уставного капитала) по цене 6,30-6,45 руб.

Клиенты ГК «ФИНАМ» могут принять участие в SPO МКБ. Заявки на покупку акций кредитной организации будут приниматься через личный кабинет до 17:00 мск 13 мая 2021 года. Минимальный объем покупки ценных бумаг составляет 300 000 руб., верхний порог инвестиций не ограничен. Размер брокерской комиссии — 0,118% от суммы сделки (но не менее 1 450 руб.). Интерактивная инструкция по подаче заявки.

Факторы инвестиционной привлекательности Московского кредитного банка:

- МКБ – один из крупнейших системно значимых российских банков, занимающий шестое место по размеру активов среди всех российских кредиторов.

- С 2017 года МКБ входит в перечень системно значимых организаций ЦБ РФ.

- Чистая прибыль МКБ в 2020 г. выросла в 2,5 раза до рекордных 30 млрд руб., рентабельность собственного капитала составила высокие для сектора 16,9%.

- Стратегия развития МКБ до 2023 года предусматривает увеличение числа активных розничных клиентов до 3 млн, повышение до 30% доли комиссионных доходов. Темпы роста корпоративного кредитного портфеля составят 10-12% в год, розничного портфеля – на 20-25% в год.

- Новая дивидендная политика МКБ предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО.

( Читать дальше )

Инвестиционный кейс Аэрофлота завязан на динамике пандемии - Финам

- 07 мая 2021, 17:09

- |

По мнению Владимира Цыбенко, руководителя отдела инвестиционного консультирования ГК «ФИНАМ», сейчас все же интереснее выглядят бумаги зарубежных авиакомпаний (с прицелом на восстановление авиаперевозок, в первую очередь, международных). «Аэрофлот» эксперт считает не в особо интересной бумагой, поскольку пока и отчетность компании не очень сильная, большая часть прибыли составляет роялти за пролеты над РФ, и качество менеджмента в компании под вопросом.

Михаил Зельцер, к.э.н., эксперт по фондовому рынку «БКС Мир инвестиций», полагает, что инвестиционный кейс «Аэрофлота» завязан на динамике пандемии. «Пока „международное небо“, по сути, закрыто, внутренний трафик не позволяет рассчитывать на скорейшее восстановление финансовых показателей компании. Тем не менее рынками правят ожидания: при устойчивых сигналах на снятие ограничений, „Аэрофлот“ дисконтирует негатив, причем быстро. С учетом ликвидности бумаги волатильность инструмента способна кратно расшириться. Возможно, в период уныния и есть резон присмотреться», — считает эксперт.

Ксения Лапшина, аналитик ИК QBF, считает акции «Аэрофлота» слабыми. «Мы бы на текущий момент не стали рекомендовать их к покупке. Привязки к зарубежным аналогам также мало. Границы по большей части остаются закрытыми, пассажиропоток компании на 50-70% все еще ниже докризисного периода. Компания по уши в убытках, дивидендов не видать еще несколько лет. Так и еще осенью прошлого года провели масштабную допэмиссию и размыли долю миноритариев. На рост можно рассчитывать только на долгосрочном горизонте», — констатирует она.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» говорит о том, что котировки «Аэрофлота» зависят от динамики западных компаний. Американские компании неплохо себя чувствуют — открываются направления в Европу для привитых. В то же время он полагает, что акция тяжелая и вряд ли есть смысл ее сейчас покупать, по крайней мере до того момента, когда начнется общая коррекция рынка.

Алексей Антонов, главный аналитик «Алор Брокер» согласен с мнением о том, что пока бумаги выглядят слабо, компания явно находится в кризисе и её долговая нагрузка растет как снежный ком. В прошлом году «Аэрофлот» уже проводил процедуру SPO с целью закрытия убытков, тогда инвесторов эта новость явно не обрадовала. Учитывая текущее положение дел у компании, эксперт допускает возможность проведения нового SPO на горизонте одного года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал