s&p500

Прогноз форекс на 12 - 13 января 2021

- 11 января 2021, 21:07

- |

- комментировать

- Комментарии ( 0 )

Биткоин летит в Космос / Илон Маск самый богатый / Взлет Фондового Рынка / Хорошие Новости

- 11 января 2021, 19:12

- |

Основные уровни сопротивления американского рынка акций

- 11 января 2021, 09:07

- |

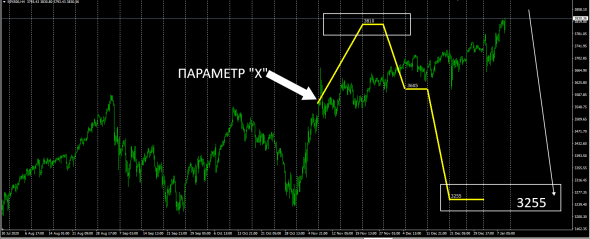

На рынках периодически наблюдается сезонность и цикличность, но эта сезонность зависит не от времени года, а от «большой» экспирации фьючерсов и опционов, которая происходит в третью пятницу последнего месяца квартала.

Так, к примеру, фондовый рынок США разворачивался после сильного падения в декабре 2018 г. и в марте 2020 г. Также можно отметить конец коррекции в сентябре 2020 г.

Будет ли соблюдена «сезонность» в текущем году покажет время, а пока посмотрим на каких уровнях будут развиваться основные «бои» между «медведями» и «быками».

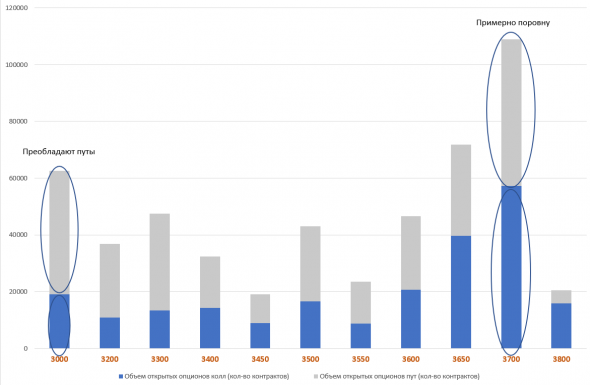

Если посмотреть на рынок опционов и на объем открытых позиций, то главный уровень сопротивления находится на отметке в 3700 пунктов по S&P 500. Там сумма открытого интереса на текущий момент превышает 109 тыс. контрактов, причем силы распределены между «быками» и «медведями» примерно поровну.

То есть, можно предположить, что «быки» будут пытаться всеми силами закрыть март выше отметки в 3700 п., а «медведи» напротив, ниже.

( Читать дальше )

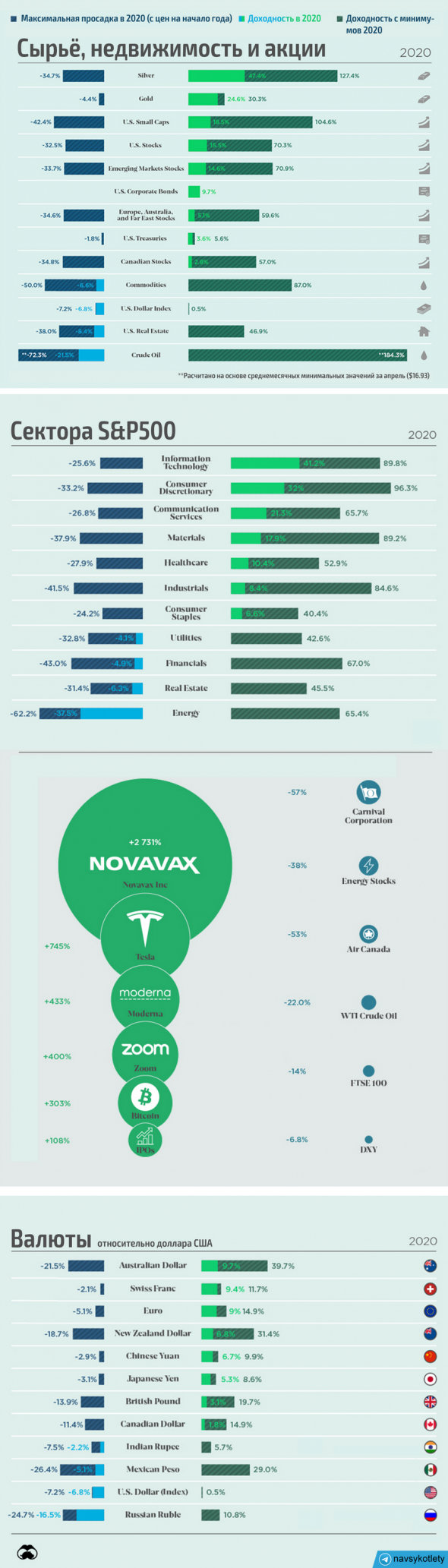

Итоги 2020 в одной инфографике

- 11 января 2021, 08:22

- |

В полном масштабе здесь

Интересно, почему столько хайпа вокруг битка и теслы, а про Novovax тишина? 🤔

P.S. за рубль обидно ((

Голубая волна демократов накрывает рынки

- 11 января 2021, 05:56

- |

🔥Доброе утро, инвесторы!🔥

🇺🇸 Прошлая торговая неделя в США была ожидаемо позитивной, несмотря на беспорядки в Вашингтоне. Инвесторов успокаивает то, что все 3 ветви власти заняли демократы, а они выступают за максимальные стимулирующие выплаты населению, бОльшая часть которых по традиции уйдет на рынок.

Лидерами роста на неделе стал сектор Energy, во главе с лидерами $XOM $CVX и $RDS

Хуже всех себя чувствовали REITы — $AMT $PLD

🇷🇺 Российский индекс РТС поддержал общемировой позитив и прибавил за неделю почти 5%, что для нашего индекса очень прилично, тем более неделя была сокращенная. Активно тащили вверх индексы $ROSN $NVTK и $GMKN

Сейчас все выходные закончились и российские биржи начинают работать в обычном режиме.

Всем добра! Не теряйте деньги!

Еженедельный прогноз финансовых рынков. Выпуск №36 от 10.01.2021г

- 10 января 2021, 18:00

- |

Наконец-то выпуск вышел полный, подробнее остановлюсь на рынке нефти и оценке аппетита к риску.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Отсутствие роста S&P и рост в настоящее время золота может быть критичным для западной цивилизации

- 10 января 2021, 10:18

- |

**под золотом конечно же понимаются и другие долгохранящиеся неинтеллектуальные активы имеющие высокий коэффициент цена/физический объём (м3)

1. Согласно кривой безразличия риск/доходность золото, S&P и облигации равнозначны, как инвестиции. Следовательно: вложение в облигации с отрицательной или низкой доходностью(а это почти все) равнозначно для инвестора, что и вложение в американские акции, дающее 12% годовых(без дивидендов) и в волатильное, часто топчущееся на месте золото.

2. Это невозможно, без руководящей и направляющей силы

3. Следовательно, центробанки и финансовая закулиса не только тупо печатает деньги, чтобы финансировать госдолг, чем снижает доходность гособлигаций. Она также краем глаза смотрит(форма непонятна), чтобы золото сильно не росло, а индексы росли.

4. И будет следить, пока не случится что-нибудь непредвиденное.

5. Вероятность непредвиденного растёт каждый день, как следствие перехода количественных изменений в качественные.

( Читать дальше )

Где находится реально Фондовый рынок США?

- 09 января 2021, 20:50

- |

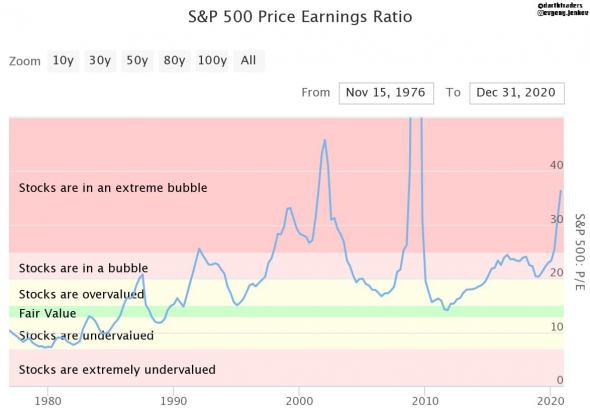

Это график соотношение цены и прибыли S&P 500, самый популярный мультипликатор для оценки компаний P/E.

Как видим, акции компаний находятся в зоне экстремального пузыря и сильно перекуплены, но не так сильно как в кризис 2008 или пузырь доткомов.

С другой стороны, весь P/E S&P 500 тащат на себе акции технологических компаний или правильнее будет сказать: акции высокой капитализации.

А теперь представьте, если в основном растут техи (или акции высокой капитализации), то учитывая данный график, можно только себе представить как перекуплены акции техов (или акций компаний высокой капитализации).

Ну и ещё хочу обратить ваше внимание на то, что зона справедливой стоимости (зелёная зона на графике), частенько магнитит к себе.

Когда? И почему? Случится то, что приведёт P/E S&P 500 в зелёную зону…??.. Впереди же по данным мировых аналитических агентств и организаций нас ждёт только экономическое восстановление)

( Читать дальше )

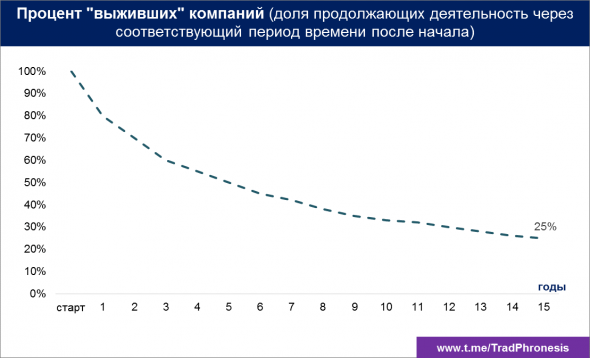

Процент выживших

- 09 января 2021, 18:15

- |

Почти каждый третий россиянин готов попробовать себя в предпринимательстве (по данным Министерства экономического развития).

Метод статистического анализа — Анализ выживаемости — применяется в статистических службах многих стран, в т.ч. и для определения уровня «смертности» среди компаний в зависимости от срока их существования. В большинстве регионов мира (и Россия не исключение) наблюдается примерно одна и та же картина. Через 10 лет после запуска бизнеса только 40% предпринимателей продолжают осуществлять свою деятельность. Через 15 лет выживших уже порядка 25%.

Некоторые из выживших становятся по-настоящему крупными и устойчивыми компаниями, но и здесь статистика неумолима. К примеру, с середины 1950-х годов список компаний из S&P 500 обновился на 90% (справедливости ради, отметим, часть из «ушедших» компаний была поглощена более сильными конкурентами).

Исследования показывают, средняя продолжительность жизни крупных компаний снижается (20 лет сегодня против 40 лет в середине прошлого века). И, как полагают в McKinsey, к концу уже этого десятилетия до 50% компаний из списка индекса S&P 500 могут просто исчезнуть из него.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал