s&p500

Баланс ФРС стагнирует, коррекция продолжается

- 14 сентября 2020, 12:00

- |

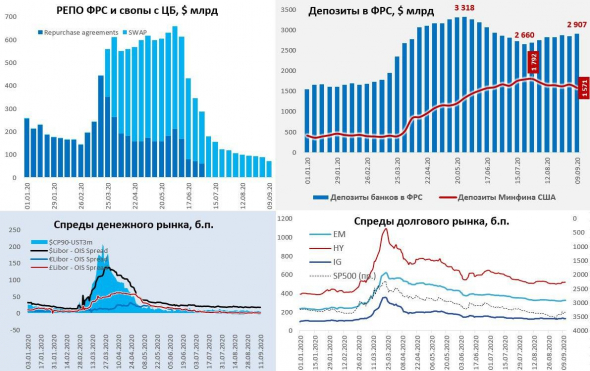

ФРС на неделе прилично сократила покупки ценных бумаг, купив их всего на $7 млрд, при этом иностранные ЦБ сократили свопы на $17 млрд, в итоге активы сократились на $7 млрд до $7.01 трлн. В целом баланс остается в районе $7 трлн и не сильно меняется в последнее время.

Одновременно Минфин США не наращивал долг и расширил расходование средств, потратив за неделю $81 млрд из своих заначек, что привело к росту остатков на счетах банков в ФРС.

На денежном рынке все абсолютно спокойно, никаких особых движений не происходит, что не удивительно на фоне такой избыточной ликвидности. А вот на долговых и фондовых рынках превалирует Risk Off, спреды по высокорискованным бондам подросли, S&P500 продолжает коррекцию. Индекс доллара тоже продолжает корректироваться после волны падения, хотя относительно евро доллар немного припал – здесь скорректироваться особо не удается, т.к. ЕЦБ пока взял паузу для оценки ситуации.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Запись стрима аналитика американских акций (что покупал на прошлой неделе)

- 14 сентября 2020, 11:25

- |

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №19 от 13.09.2020г

- 13 сентября 2020, 10:21

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Китай, Россия, Турция, Индия: сколько можно было бы заработать и потерять на развивающихся рынках за последние 20 лет?

- 11 сентября 2020, 14:23

- |

Многие брокеры и аналитики активно пропагандируют инвестирование в развивающиеся рынки, которые якобы имеют большой потенциал роста в долгосрочной перспективе. К развивающимся рынкам относят страны, которые недотягивают по уровню жизни населения и своей роли в общей мировой экономике до развитых стран. Давайте рассмотрим на примере нескольких крупнейших развивающихся экономик — Китая, России, Турции, Индии, — насколько интересно долгосрочное инвестирование в них.

Китай

Важно отметить, что Китай многие причисляют к развитым экономикам, но официальная классификация относит страну к развивающимся. Несмотря на то, что по уровню ВВП Китай занимает вторую строчку в мире, общий уровень жизни населения и закрытость не позволяют ему массово привлечь инвесторов.

Давайте посмотрим на широкий рынок Китая и определим, насколько интересно в него инвестировать. Для простоты всех сравнений возьмем период с начала 2000 года по сегодняшний день.

( Читать дальше )

$M2 = $18 439 млрд.

- 11 сентября 2020, 13:57

- |

Ребята из ФРС стараются!

Состояние денежного рынка США и долларовой ликвидности

- 11 сентября 2020, 11:01

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

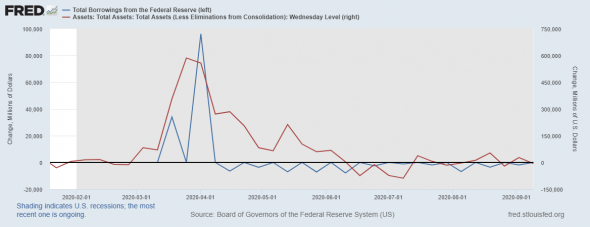

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС без особых изменений, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что показатель остается в боковой динамике уже длительное время.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

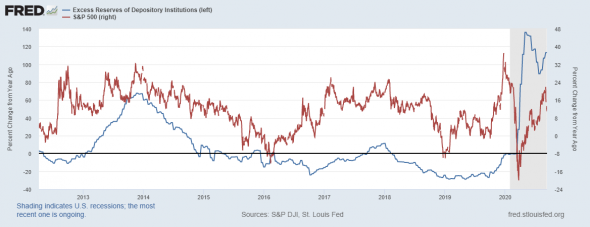

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

Анализ индекса страха

- 10 сентября 2020, 19:10

- |

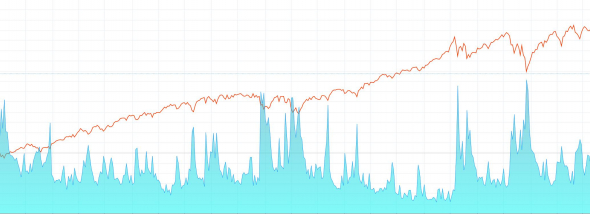

Рассказать я хочу про индекс страха. Штука вроде простая и довольно эффективная, помогает лучше понять движение цены, но говорят о ней мало и бесполезно!

Факт №1

Расчитывается индекс страха исходя из стоимости опционов на СиПи, а значит

Факт №2

Индекс страха VIX отражает ожидания инвесторов о будущей волатильности! Чаще всего такие ожидания означают падение «мирового фондового рынка». Корреляция с индексом обратная в «99%» случаев

( Читать дальше )

Имеем полное право на полноценную коррекцию по S&P 500.

- 10 сентября 2020, 16:52

- |

C 2009г было 5 отрезков роста между значимыми коррекциями 18-35%. Если сложить их величины и разделить на 5, то есть вывести среднее, то получим 63%. Именно такой рост уже и состоялся с лоу последней коррекции. Поэтому, в данный момент имеем полное право на полноценную коррекцию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал