АКЦИИ

ИНДЕКС МБ СЕГОДНЯ

- 02 июля 2020, 09:42

- |

В рамках зоны консолидации.

Открывшись в расчетной точке 2775-80, индекс откатил на тест 2767, где добирались спеклонги.

На сдаче 2767 лонги закрыл.

Сипа пока удерживает ключевые поддержки и вышла на очередной тест 3130.

Бакс выполнил обозначенную цель 68,3-71,3

Сегодня жду опен 2767. Отбой от него спек шортим. Пробой покупаем. В целом ждем выхода из затяжной консоли. Думаю ждать осталось недолго.

Среднесрочные цели прежние — у сипи перехай исторических махов, у нас достижение 3000-3100

Удачи

- комментировать

- Комментарии ( 20 )

💵 Вебинар №3 Временная стоимость денег (The time value of money)

- 02 июля 2020, 07:42

- |

Провел очередной вебинар.

Вебинар смотрите с 3.30 минуты.

На вебинаре мы прошли:

— простой и сложный проценты;

— дисконтирование;

— вечный аннуитет;

— формулу Гордона для расчета терминальной стоимости.

Рассчитали стоимость акций с вечными дивидендами по формуле вечного аннуитета и формуле Гордона.

Применили формулы дисконтирования и Гордона для оценки акций.

Надеюсь вебинар будет полезен!

🏆День 10 - S&P 500 марафон🏆

- 02 июля 2020, 00:55

- |

🏆День 10 — S&P 500 марафон🏆

Всем привет!🤘

Сегодня мы рассмотрим еще 5 компаний и пропустим Apple: завтра сделаю отдельный обзор на Apple и скажу все, что я о ней думаю😠. Так что погнали, пробежимся — кто у нас здесь.

1️⃣ Analog Devices Inc. (ADI)

Производит процессоры и микросхемы, которые преобразуют цифровые сигналы в звук, видео и изображения. Под брендом Analog Devices продают усилители, цифровые преобразователи, сигнальные процессоры, микросхемы для обработки аудио и видео, источники опорного напряжения и вычислительные синтезаторы

Основана 1965 г.

Цена акции: 120,37 USD

Кап. = 44,13 млрд $

P/E = 40,17

Долг/свой капитал = 0,83

Долг/EBITDA = 3,84

Рост выручки за 5/10 лет = 74,41%/91%

Рост приб. за 5/10 лет = 95,12%/91% (скачок в прибыли в 2 раза компания сделала последние 2 года)

Рост акций за 5/10 лет = 82%/280%

Дисконтир. стоим. относительно обл. США (3%) = 121$

Платят дивиденды раз в кв. ≈ 0,62$

( Читать дальше )

Купил акции Россети ап на долгосрок. Жду ВТБ, Северсталь, ММК. ТОРГОВЫЙ ПЛАН на 02 июля 2020 года

- 01 июля 2020, 22:42

- |

Друзья, всем привет!

Во вторник, 30 июня по торговому плану были отработаны следующие часовые уровни покупок по акциям: 1) Новатэк – 1017,6; 2) Россети ап – 2,009 (купил в мой портфель).

Также были сформированы новые часовые уровни покупок по акциям (в таблице торгового плана отмечены красным цветом): 1) ФосАгро – 2595; 2) Лензолото ап – 3510; 3) Мосэнерго – 2,0965; 4) МРСК Центра и Приволжья – 0,1861; 5) РусГидро – 0,728; 6) Северсталь – 840,6.

По остальным активам ближайшие уровни покупок остаются без изменений.

ТОРГОВЫЙ ПЛАН на 02 июля 2020 года — акции ММВБ

( Читать дальше )

Пузырь FAANG скоро лопнет? Коррекция осенью?

- 01 июля 2020, 21:10

- |

Информация к размышлению. Берем график NDX, он же NASDAQ 100 (100 крупнейших по капитализации компаний, акции которых торгуются на бирже NASDAQ; по сути, это все техно-монстры типа Амазона) и делим на RUT, Russell 2000 (индекс наименьших 2000 акций в индексе Russell 3000 — т.е. небольшие американские компании):

Что получаем? Ситуацию, похожую на начало 2000-х, когда лопнул пузырь технологических компаний и рынок безжалостно уронили. Согласно полученному графику, мы немного не дотягиваем до вершины марта 2000 года, но достигнем ее (если все так пойдет и дальше) через несколько месяцев — т.е. весной-зимой этого года.

Также обратите внимание на RSI (отметил стрелками). Он уже выше, чем в 2000 году. Дивергенцию видно даже моим нубским взглядом. И это еще один указатель в сторону скорой коррекции:

( Читать дальше )

Фондовый рынок РФ. Рост неизбежен.

- 01 июля 2020, 19:09

- |

Доброго времени дорогой читатель. Я рад видеть тебя на своем канале. Ниже я напишу свои мысли, почему ожидаю рост фондового рынка. По традиции разберу фундаментальный, технический анализ.

Начну с того, что я готов даже ко второму дну, так как вхожу всегда в позиции по алгоритму, докупая акции, усредняя цену. И даже если завтра рынок упадет, то я буду только рад, докуплю и усредню цены. Думаю вы уже поняли, что на 100% верно вам ни кто не скажет, что рынок будет расти или падать.

Теперь фундаментальные факты.

Фондовый рынок я рассматриваю с позиции спроса и предложения. Это такой же товарный или рынок услуг. Когда появляется спрос, акция растет и наоборот.

Что может спровоцировать рост акций:

1) Снижение ключевой ставки ЦБ, проценты по депозитам упадут, люди начнут искать новые инструменты. И тут мы плавно переходим ко второму пункту. ЦБ уже помогло в выборе. (я уже не удивляюсь, как все так хорошо у гос. получается)

( Читать дальше )

Восставший из пепла, или Уникальный график BSX

- 01 июля 2020, 18:10

- |

Уже пару дней просматриваю крупные американские компании (в поисках кандидатов для долгосрочного портфеля) и наткнулся на весьма забавный случай. Есть такая компания — Boston Scientific Corporation (BSX), капитализация почти $50 млрд, производит медицинское оборудование, входит в S&P 500. Но график ее акций просто загляденье, я такого еще не видел:

В 2004-м был пик в районе $46 и после этого начался многолетний спуск вниз, который завершился только в декабре 2012 года. Компания просто погибала: ценник просел почти на 90%! Уж не знаю, что там произошло дальше (не стал копаться), но после этого начался столь же стремительный взлет обратно, который упёрся прям ровно в эти же самые $46… И снова вниз. Идеально!

Брать в портфель такую компанию я конечно не буду. Показатели конкретно сейчас у нее вполне нормальные, но подобные «обмороки» на графике говорят о том, что когда-то что-то было не так. Это конечно гипертрофированный пример, но довольно часто встречаются графики, когда, допустим, с 2005 по 2010 был боковик или серьезная «болтанка», а потом начался хороший рост. Я такие акции обычно пропускаю, потому что расти на бычьем рынке (который как раз и начался примерно в 2010-2011 годах) может каждый. А вот расти в неблагоприятное время — гораздо ценнее (и выгоднее для инвестора).

Мой маленький инвест-блог: https://t.me/portfelchik (ничего не продаю, рекламу не публикую, сигналы не даю)

Итоги ИИС 2 кв. 2020 г.

- 01 июля 2020, 16:44

- |

В конце 2019 года начал изучать, анализировать, формировать будущий портфель и продумывал стратегию для себя.

Старт инвестирования был дан в начале апреля 2020 года.

Портфель создан на долгосрок. Изменение эмитентов и ребалансировка будет крайне редко. На данный момент портфель будет собираться в соотношении 50% РФ и 50% США.

В своем блоге буду делится ежеквартально результатами. Это первый квартальный отчет, следующий сделаю более читаемым. В моих таблицах миллион разной статистики, для ежеквартального отчета по доходности портфеля думаю информации достаточно.

Общая доходность по портфелю переведена в рубли, по США можно посмотреть доходность в валюте.

P.S.: 1. расчет стоимости покупки американских акций в рублях происходит не по текущему курсу, а по средней стоимости приобретения доллара. По этой же причине в таблице можно наблюдать доход/убыток по самой валюте.

2. Также хочу поблагодарить автора БЛОГа на смарт-лабе. При формировании своего портфеля и реализации своей стратегии использую информацию из его блога для покупки интересующих меня бумаг. В

( Читать дальше )

Сезон отчетов

- 01 июля 2020, 16:01

- |

Сезон отчетов — это время, в течение которого компании и корпорации предоставляют данные о результатах своей деятельности. Каждая компания и корпорация выпускает 4 квартальных отчета в которых отражаются данные по текущим доходам, EPS и выручке. Обычно, большую часть своего дохода дейтрейдеры получают именно в такие сезоны. Связано это с тем, что крупные игроки начинают оценку и реорганизуют свои портфели, из-за этого волатильность на рынке возрастает.

В сезон отчетов легче зарабатывать, потому что начавшиеся ценовые движения, вызванные крупными игроками, усиливают и неопытные инвесторы. Но, именно повышенный интерес к той или иной бумаге, и высокая волатильность дают возможность хорошо заработать в отчетной бумаге. Часто бывает так, что отчетные бумаги легко пробивают сильные уровни поддержки или сопротивления, которые до этого держались продолжительное время. На таких отчетах бумаги легко могут обновить годовой и абсолютный ценовой экстремум. Еще одним плюсом является то, что в акциях отчитавшихся компаний отсутствует зависимость от основных рыночных индексов.

Отчетные бумаги могут дать хорошо заработать, но и могут существенно сократить депозит начинающего трейдера. Не стоит поддаваться эмоциям и стараться заходить по тренду в хорошо растущую либо падающую бумагу только из-за мыслей о том, что сейчас уходит потенциальная прибыль. Независимо от того как ходит та или иная акция нужно всегда ждать свою точку входа и только после этого заходить в сделку. Таким образом, нужно понимать, что при торговле отчетными бумагами требуется особенная осторожность и соблюдение рисков.

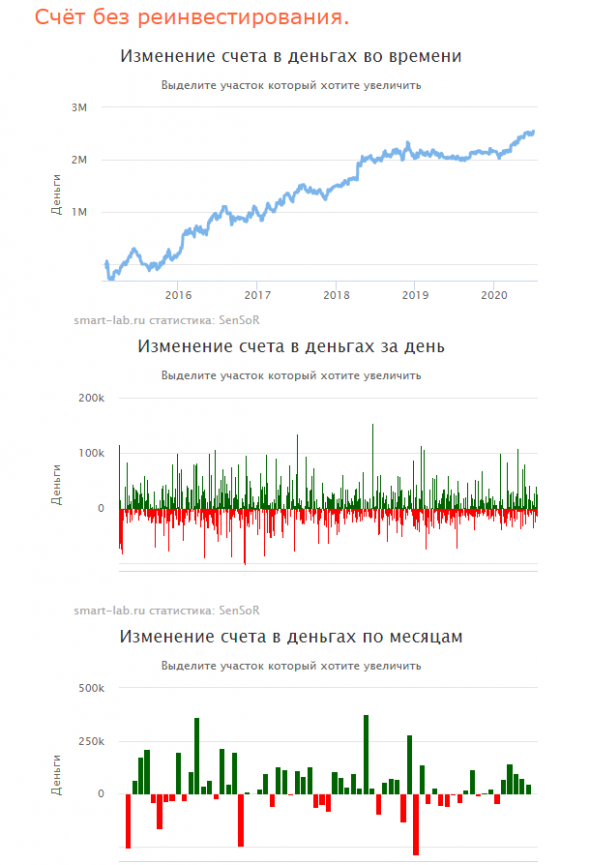

Мои алго-итоги полугодия.

- 01 июля 2020, 13:17

- |

Что сказать — это был один из лучших полугодий в моей карьере алго-трейдера! Прошло 5 подряд прибыльных месяцев! Лучше только первое полугодие 2018 года, но там риски были выше по всем моим системам. А на данный момент мой пул роботов поменялся в сторону снижения рисков и волатильности счета.

Напомню, что торгую только фьючерс Si. Роботы за это полугодие заработали 387900 рублей со стартового депо в 1 млн.руб., т.е. почти 39%. (Данный публичный счет на смартлабе торгуется без реинвестирования и все заработанное считается от начального депо в 1 млн.р.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал