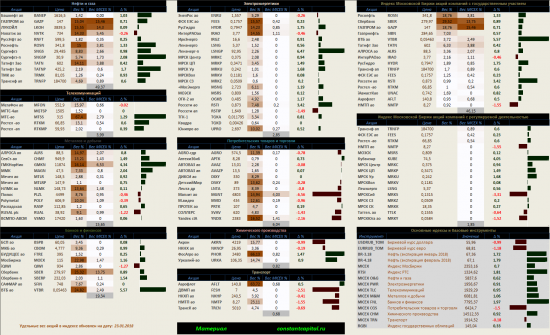

АКЦИИ

Динамика акций за текущий день, в структуре отраслевых индексов, и индексов государственного сектора.

- 26 февраля 2018, 19:24

- |

полноформатная картинка - http://constantcapital.ru/?p=11426

- комментировать

- Комментарии ( 0 )

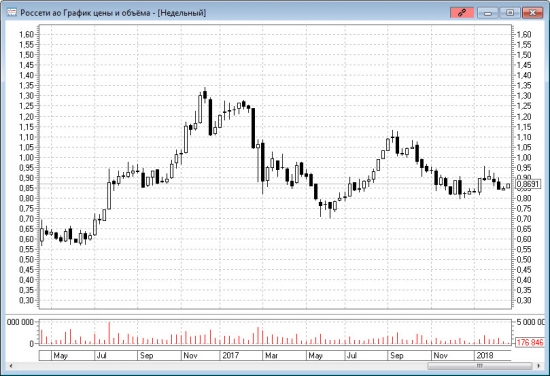

Технический анализ Россети 26.02.2018

- 26 февраля 2018, 18:33

- |

На недельном графике четко просматривается симметричный треугольник. Цена торгуется у его нижней границы. Соотношение профит/риск очень привлекательное. Сижу в лонгах.

Подписывайтесь: Telegram, Канал рассылки, ВКонтакте, Facebook, TwitterЯ снова наМагнитился 4900

- 26 февраля 2018, 17:35

- |

Но нервы не выдержали

После того, как распродал по 5200 — выставил заявку 4877

Так эти твари кольнули ее и дали только 185 лотов !

А потом отскочили

Пришлось переставить на 4900 и успокоиться.

( Читать дальше )

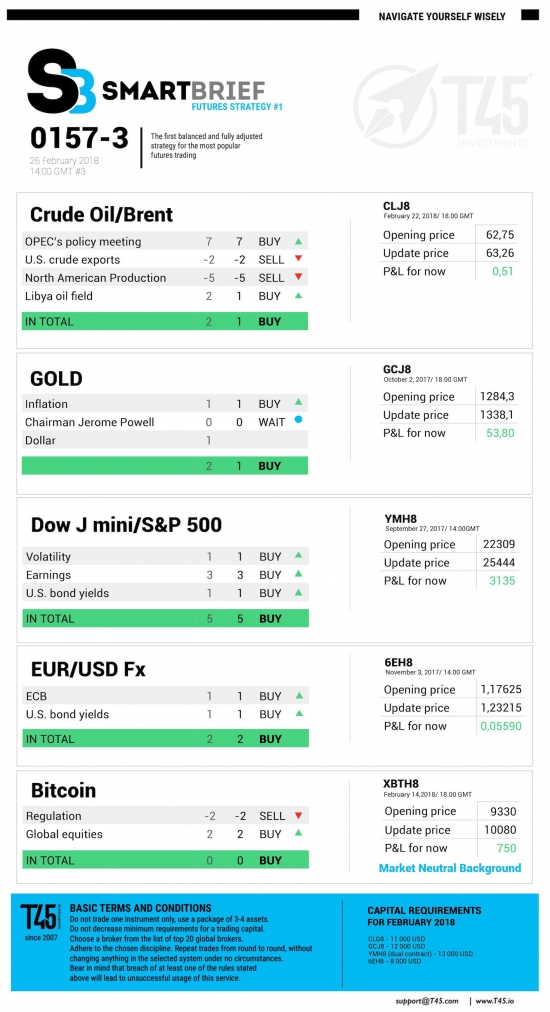

#3 Новостной бриф (нефть/золото/акции/евро)

- 26 февраля 2018, 17:15

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 1 балл — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 1 балл — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по евро: лонг с 3 ноября (3 обновление) —новостной фон 2 балла — остаемся в покупке

— по биткоину: лонг с 14 февраля (4 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

О стереотипном поведении локальных инвесторов

- 26 февраля 2018, 14:45

- |

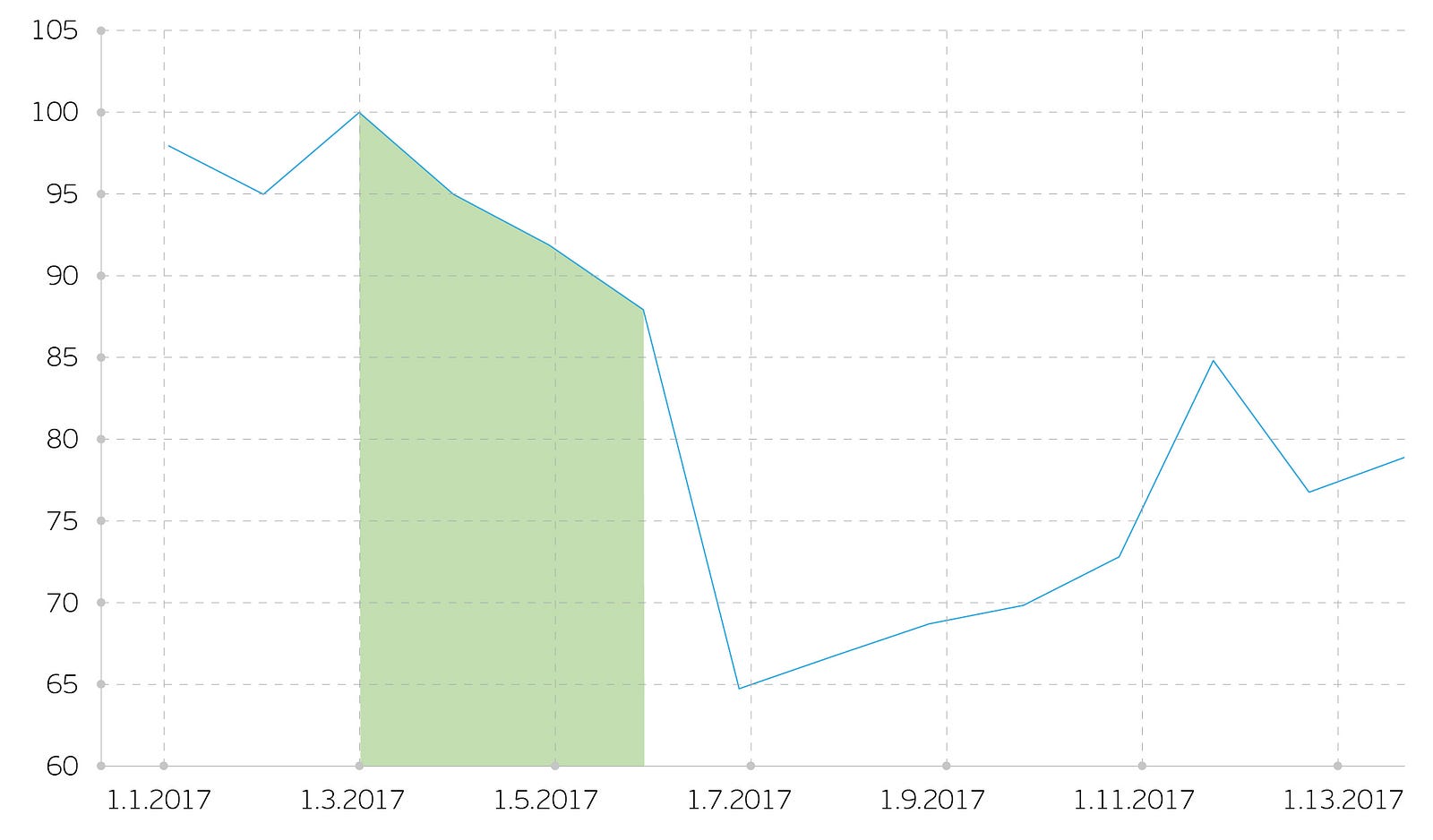

С начала 2007 года мировая экономическая система пережила сразу несколько глобальных кризисов, среди которых мировой финансовый кризис, а также кризис на рынке сырьевых товаров. В некоторые периоды динамику ряда региональных фондовых индексов определяли локальные события, такие как замедление темпов роста экономики Поднебесной и неожиданное для многих инвесторов решение о выходе Великобритании из состава ЕС. В результате за последние 11 лет инвесторы столкнулись не с одной коррекцией на мировых фондовых рынках, последняя из которых прокатилась по всему миру в конце января 2018 года.

Коррекция гипотетического индекса: 3 дня, пункты

( Читать дальше )

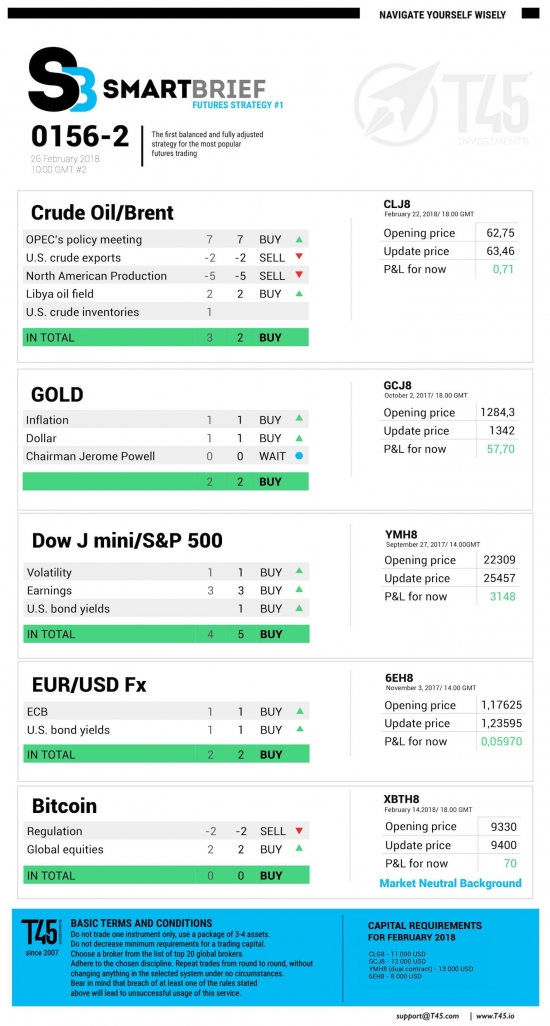

#2 Новостной бриф (нефть/золото/акции/евро)

- 26 февраля 2018, 13:14

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по евро: лонг с 3 ноября (3 обновление) —новостной фон 2 балла — остаемся в покупке

— по биткоину: лонг с 14 февраля (4 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Технический анализ Сбербанка 26.02.2018 Дневной комментарий.

- 26 февраля 2018, 12:47

- |

Выполнение цели не значит, что цена не пойдет и дальше. Надо следить, как будет отрабатываться целевая зона.

Подписывайтесь: Telegram, Канал рассылки, ВКонтакте, Facebook, Twitter

Я размагнитился 5200

- 26 февраля 2018, 10:46

- |

Уж очень тяжело стартовали.

Несмотря на радостные вопли в выходные о повышении рейтинга

Это меня и смутило

А ещё я вспомнил 2 правила: «Покупай на слухах — продавай на фактах» и «Покупай на негативе — продавай на позитиве»

И рука не дрогнула.

Теперь думаю — входить ли в Магнит в этом диапазоне ?

Уж очень непонятный график нарисовался.

А сегодня вообще с утра метались как бешеные.

Видно, что у кукловода нет чёткого понимания — куда ему направить тренд. (шутка)

( Читать дальше )

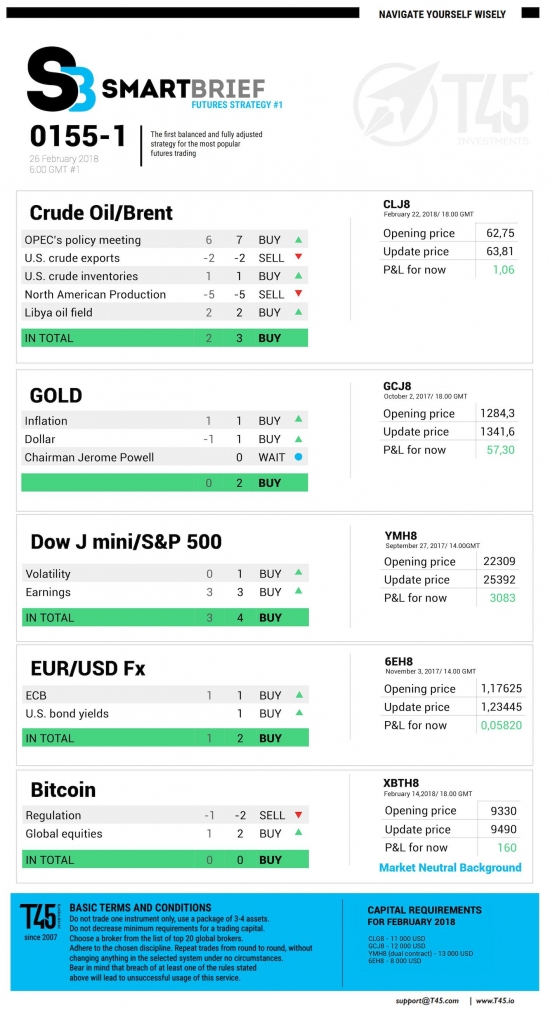

#1 Новостной бриф (нефть/золото/акции/евро)

- 26 февраля 2018, 09:14

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 3 балла — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 4 балла — остаемся в покупке

— по евро: лонг с 3 ноября (3 обновление) —новостной фон 2 балла — остаемся в покупке

— по биткоину: лонг с 14 февраля (4 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал