АКЦИИ

ЭОН Россия в понедельник будет пролив/гэп вниз?

- 07 февраля 2016, 14:29

- |

Компания сообщила что по предварительному осмотру после аварии,

3-й энергоблок Березовской ГРЭС в этом году запущен не будет.

http://eon-russia.ru/pressroom/news/4814197/

Как думаете куда будет пролив? я думаю на 2,5 свозят...

И какие теперь дивы будут летом? Аналитики ждали около 22 копеек… теперь не знаю

- комментировать

- Комментарии ( 10 )

Умножайте деньги

- 07 февраля 2016, 13:34

- |

В жизни 12 летней девочки Киpы появляется лабpадоp котоpого она называет Money. Это каpдинально меняет ее жизнь. Оказывается что собака умеет слышать мысли и говоpить с девочкой.

К тому же этот пес pанее пpинадлежал одному из самых состоятельных людей в гоpоде. Пес учит девочку несложным законам умножения денег.

Читается как легкая сказка. Вдохновляет на подвиги.

Любите деньги, заpабатываете, пpиумножайте и пусть вам во всем повезет.

Философия - оно вам зачем, если вы на рынке только дро**те?

- 06 февраля 2016, 10:27

- |

Черт, у всех одна и та же песня — «хочется бабла, хочется еще вчера, никто не научит и по-честному не расскажет как. Кучу топиков о философии прочитали и толку никакого — одна брехня». В итоге все пытаются наделать кучу сделок «типа в тренде», накормить брокера и прослезиться, проверив в конце дня счет.

Что разве не так? А потом идут искать новых приключений, новые стратегии, но все в том же поле мастру**ции. Так и прыгают, наступая на одни и те же грабли.

Простите зачем вам какая то философия? Она у вас уже есть — теория вероятности называется.

Знаете, я это взял не с потолка. Ко мне обязательно несколько человек в год, особенно после интервью на радио у Герчика, обращается рассказать о том что и как я делаю. И практически все начинали со скальпинга и обязательно где то уже (и не раз) поучились. И на поверку оказывается, что людям трудно понять и принять слова Баффета — «Вам нечего делать на рынке, если вы не готовы увидеть снижения цены акций на 50%». А в этом вся и философия, от сюда начинается весь путь поиска компаний. Да, я ненавижу ошибаться в выборе компаний. Да, для меня главное высокий процент положительных сделок (как показал опрос, для 70% тоже). Но, опять из опыта скажу, узнав как где и кого выбирать, надо тренироваться это делать. А это занимает много времени. Если не тренироваться, не будет опыта и все знания псу под хвост. В этом у многих проблема — они тупо ленятся.

И ничего страшного, если на тренировки вы потратите больше трех месяцев (навеял топик человека здесь о разочаровании на бирже через 3 месяца :) ) Через год вы уже натаскаетесь, и не потратите еще пять на поиски чего то профитного.

И еще раз - Вам нечего делать на рынке, если вы не готовы увидеть снижения цены акций на 50%.

Много ли читателей играет в/любит покер?

- 05 февраля 2016, 21:50

- |

Кто играет, пишите!

2) Инвестиционная идея для тех, кто хочет капитализировать на этом — TSX:AYA Amaya

Слышали ли или играли в Poker Stars или Full Tilt?

— Лидер на рынке онлайн покера: 71% доля рынка

— Капитализация: $1.4b

— Недавние продажи активов позволят сфокусироваться на сегменте B2C c Poker Stars и Full Tilt как основными продуктами

— Лояльная база клиентов: 69% клиентов, пришедших в 2011, в 2014 еще приносили выручку

Привлекательная оценка: 8.4x Next Year EV/EBITDA, 42% 2015E рост выручки, 34% EBITDA margin.

Текущее состояние SIBN (Газпромнефть)

- 05 февраля 2016, 17:44

- |

РЕЗЮМЕ: по фундаменту — выше среднего, но какой-то диапозонный тикер. Брать ниже 140-145 руб. и ждать дивидендов.

Можно и сейчас взять под идею пробоя сильного многолетнего уровня 155-160, с надеждой до возвращения к уровням февраля 2015 г.

Лично я такое не торгую (жду 130-135 руб. для захода под дивиденды)

ДИВИДЕНДЫ - На текущих уровнях = 8.85 %

Дивидендная политика: Выплачивает в качестве дивидендов 25% от чистой прибыли по МСФО.

(В последнее время активно мусируют идею увеличения выплаты дивидендов для всех гос. компаний до 50 %).

ЭФФЕКТИВНОСТЬ — пока положительно (негативная динамика)

EPV (генерация прибыли) – отрицательно (однако ARV растет)

СТОИМОСТЬ БРЕНДА — положительно

( Читать дальше )

Найс* акции. Почему и кто хорош даже в турбулентность.

- 05 февраля 2016, 17:41

- |

Кстати, утром провел мини опрос — Что для вас важнее: высокий % сделок в плюс или большое соотношение Прибыль / Риск Результат был ожидаем и логичен (мы так устроены) — более 70% за высокий процент сделок. И если к каждой покупке подходить обдуманно, то результат не заставит себя ждать.

( Читать дальше )

Московская биржа начинает публикацию индексов акций средней и малой капитализации

- 05 февраля 2016, 12:28

- |

Новые индикаторы разработаны по инициативе управляющих фондами акций, которые ориентированы на российские компании средней и малой капитализации. Подход к формированию базы расчета индексов предусматривает соблюдение требований директив Европейского Союза о коллективных инвестициях (UCITS), согласно которым вес одного эмитента в индексе не должен превышать 10%, а суммарный вес эмитентов, каждый из которых имеет вес более 5%, не должен превышать 40%. Дополнительно установлено требование к минимальному весу ценной бумаги (не менее 0,3%), а также к весу одной отрасли (не более 20%). Индексы разработаны с учетом интересов биржевых фондов (ETF), которые последние 20 лет активно набирают популярность на глобальном рынке.

Методикой предусмотрен механизм формирования базы расчета, включающий ежеквартальный пересмотр значений индексов по следующим критериям:

- Нахождение акций в котировальных списках Московской биржи;

- Вхождение акций в базу расчета Индекса акций широкого рынка;

- Своевременное раскрытие эмитентом акций отчетности по международным стандартам;

- Соответствие требованиям ликвидности;

- Соответствие требованиям уровня капитализации;

- Соответствие требованиям к весу бумаги

( Читать дальше )

3,7% за два дня на рекомендациях по биржевой торговле от Андрея Черных

- 05 февраля 2016, 10:54

- |

03.02.2016 я писал:

Долгосрочным инвесторам, при депозите более 1 000 000 рублей — фьючерс на серебро, на 10% от депозита - ищем моменты для входа, лонг, покупать (без стопов).

( Читать дальше )

Разбор отчетности по МСФО ПАО "Северсталь " за 2015 год

- 04 февраля 2016, 14:45

- |

Собственные капитал вырос незначительно и составил 165 млрд руб.

Обязательства сократились на 3 млрд и составляют 262 млрд руб.

Показатель Задолженность/Активы снизился до 61,35%.

Долговая нагрузка пока не превышает порогового значения 70% от общей стоимости активов.

Выручка выросла на 22% и составила 386 млрд руб.

Чистая прибыль выросла до 34 млрд руб впервые за 4 года.

Отношение Капитализация/Чистый денежный поток опустилось ниже порогового показателя 5, однако, на мой взгляд, рост денежных потоков обусловлен скорее эффектом девальвации рубля, нежели стабильными операционными результатами. Вкупе с этим, показатели P/E, P/S, P/B также находятся выше пороговых значений, что является показанием к отказу от покупки в данный момент бумаг Северстали.

( Читать дальше )

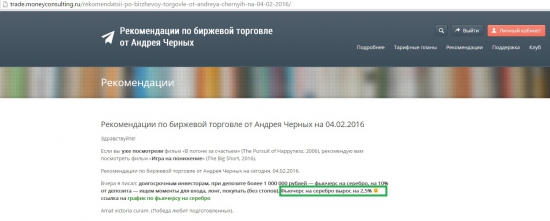

2,5% в день на рекомендациях по биржевой торговле от Андрея Черных

- 04 февраля 2016, 08:04

- |

Долгосрочным инвесторам, при депозите более 1 000 000 рублей — фьючерс на серебро, на 10% от депозита - ищем моменты для входа, лонг, покупать (без стопов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал