АКции

ВТБ - Дивы 2024г: Обыкн. = 25,58 руб, Прив.Тип1 = 0,002654 руб, Прив.Тип2 = 0,02654 руб. Реестр 11 июля 2025г

- 28 апреля 2025, 17:57

- |

ВТБ – Дивидендная история (с учетом сплита обыкн./акц. 5000:1)

Период * Объявлены * Реестр дата * Обыкн.акц. * Прив.Тип 1 * Прив.Тип 2

2024 год * 28.04.2025 * 11.07.2025 * 25,58 руб * 0,002654 руб * 0,026540 руб

2023 год * 27.04.2024 ************* не платить ** не платить ** не платить

2022 год * 29.05.2023 ************* не платить ** не платить ** не платить

2021 год * 29.04.2022 ************* не платить ** не платить ** не платить

2020 год * 27.05.2021 * 15.07.2021 * 0,08695 руб * ₽0,00000464 * ₽0,0000464

www.e-disclosure.ru/portal/event.aspx?EventId=9E-C05nxQ30WwcB6uIFpXFQ-B-B

www.e-disclosure.ru/portal/company.aspx?id=1210

На дивы направили 275,750 млрд руб = 50% от прибыли мсфо за 2024 год

- комментировать

- Комментарии ( 0 )

Российская сторона на переговорах предложила меры для развития экспорта угля в Индию — Минэнерго РФ

- 28 апреля 2025, 17:55

- |

Директор департамента угольной промышленности Минэнерго России Петр Бобылев в ходе рабочего визита в Индию принял участие в ряде мероприятий и двухсторонних встреч.

Сотрудничество двух стран в угольной промышленности развивается: с 2021 года заключен Меморандум о взаимопонимании между Минэнерго России и Минстали Индии о сотрудничестве в сфере коксующегося угля, который предполагает наращивание поставок до 40 млн тонн кокса к 2035 году.

На сегодняшний день Россия является одним из лидеров по объёмам поставок угля в Индию.

Российская сторона предложила меры для развития экспорта угля в Индию. Среди них — возможность заключить межправительственное соглашение о поддержке поставок российского коксующегося угля, а также зафиксировать объёмы поставок энергетического угля.

«Наши индийские коллеги высоко оценивают качество российского угля, который отвечает самым строгим стандартам. С учётом растущего спроса индийской сталелитейной отрасли на коксующийся уголь, видим большой потенциал в развитии российско-индийского взаимодействия в угольной сфере», – отметил представитель Минэнерго.

( Читать дальше )

🔴 Начинаем через несколько минут!

- 28 апреля 2025, 17:52

- |

В 18:00 стартует эфир подкаста «Акционеры» — обсуждаем аудированную отчётность ПАО «МГКЛ» по МСФО за 2024 год.

Поговорим о финансовых итогах, динамике по направлениям и приоритетах на 2025 год.

📺 Смотрите по ссылке:

YouTube www.youtube.com/watch?v=M2NSDPMaqrc

RuTube rutube.ru/video/9c08ce5eedba43a1fe57f4872cfcba2f/

VK vkvideo.ru/video-202887315_456239689

Присоединяйтесь — будем рады вашим вопросам!

Сбербанк идет на новый рекорд. Смотрим на отчет за 3 месяца 2025 и считаем дивиденды

- 28 апреля 2025, 17:50

- |

Продолжаем обзор дивидендных компаний на нашем фондовом рынке. Слово Сбербанк и рекорд как будто синонимы. потому что зеленый банк вновь показал рекорд, отчитавшись по МСФО за 1 кв 2025 года. Сбер по 🚜 300 мы прошли, теперь ждем Сбер по 400.

🏦Сбербанк – крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. Сбер также является системно значимым банком и одной из крупнейших экосистем страны.

💪Самая популярная компания среди частных инвесторов, которая ставит рекорд за рекордом, отчет за 2024-й год разбирал здесь!

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

❗❗❗Ранее разбирал на дивиденды следующие компании:

📍Алроса, 📍Газпром нефть, 📍Интер РАО, 📍Полюс, 📍Ростелеком

Начнем со слов Германа Оскаровича!

По итогам работы в 1 квартале 2025 года чистая прибыль выросла на 9,7% год к году и составила 436,1 млрд рублей.

( Читать дальше )

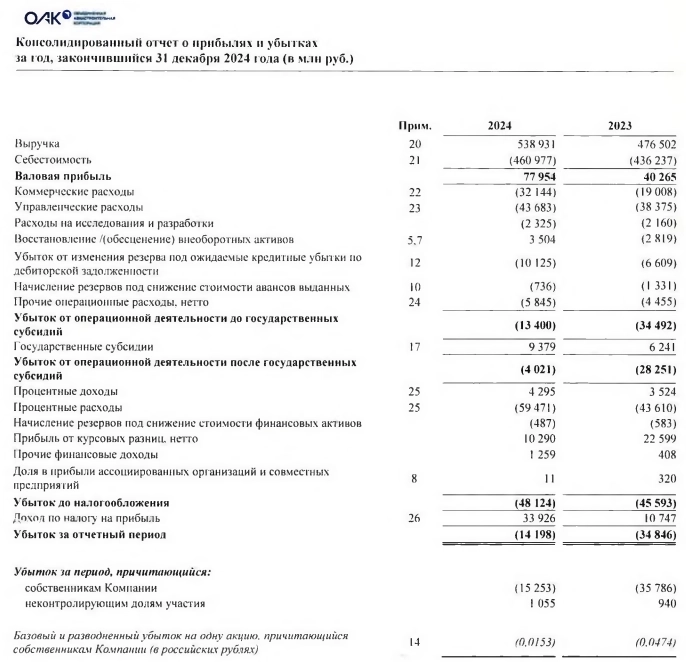

ОАК МСФО 2024г: выручка ₽538,9 млрд (+13% г/г), убыток ₽14,2 млрд против убытка в ₽34,8 млрд годом ранее

- 28 апреля 2025, 17:46

- |

ОАК МСФО 2024г:

📈выручка ₽538,9 млрд (+13% г/г)

📉убыток ₽14,2 млрд против убытка в ₽34,8 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=11433&type=4

Цена дивидендного сюрприза ВТБ

- 28 апреля 2025, 17:46

- |

Наблюдательный совет ВТБ дал рекомендацию выплатить 25,6 руб. дивидендов на 1 обыкновенную акцию и котировки улетели в космос.

Какие подводные камни у этой выплаты и можно ли ожидать дальнейших выплат?

( Читать дальше )

Промомед: Стоит ли покупать акции биофарм-гиганта в 2025 году?

- 28 апреля 2025, 17:44

- |

Введение: Промомед — скрытый драйвер фармрынка или переоцененный актив?

Российский биофармацевтический сектор переживает бум: на фоне импортозамещения и роста спроса на инновационные препараты компании демонстрируют двузначные темпы роста. Акции Промомед привлекают внимание инвесторов, но вопрос об их справедливой стоимости остается дискуссионным. За 2024 год компания опубликовала противоречивый отчет: выручка взлетела на 35%, но чистая прибыль снизилась. Стоит ли рассматривать инвестиции в этот актив сейчас или ждать коррекции?

В этом материале — детальный разбор финансовых показателей, оценка долговой нагрузки и прогнозов компании. Вы узнаете:

— Как Промомед обогнал рынок, но столкнулся с давлением расходов;

— Почему аналитики называют мультипликаторы компании «премиальными»;

— На каких условиях акции могут принести доход в 2025 году.

Основной раздел: Глубокий анализ акций Промомед

( Читать дальше )

Кстати о перемирии - что с рынком?

- 28 апреля 2025, 17:40

- |

А рынок-то особо не отрос. Обычно на таких новостях Мосбиржа летела на 2-3%, иногда на все 7. А сейчас — какой-то вшивый процентик, с 3000+ дошли до коридора в 3030-3040.

Это говорит о том, что такой позитив рынку уже приелся. При этом негативные новости могут быстренько отправить прогуляться на 2700. Глобальным позитивом будет только подписанная мировая или долгосрочное(в данном случае — хотя бы на месяц) прекращение огня — рынок сейчас как никогда зависим от политики и настроений отдельных личностей, в том числе заокеанских.

Ключевых моментов в ближайшее время будет несколько. Во-первых — среда, потому что там заканчиваются первые 100 дней Трампа и он уже очень часто повторяет, что ему надоело участвовать в восточно-европейском кипише. Вторая — середина месяца, потому что пройдут все мероприятия, связанные с 80-летием Победы и после сдачи всех деклараций и легкого распила слабых долларов движение по рынку и курсу могут начать активно разворачиваться в сторону старых добрых прогнозов к 100 рублям. Особенно если это будет приправлено стагнацией/плохими новостями с политического фронта.

( Читать дальше )

⚡Государство пополнит капитал ВТБ субординированным депозитом на 200 млрд руб

- 28 апреля 2025, 17:30

- |

Банк ВТБ может получить субординированный депозит на сумму 200 млрд руб. в целях финансирования «самоокупаемого инфраструктурного проекта». Это следует из проекта постановления правительства.

Депозит будет выдан из средств Фонда национального благосостояния (ФНБ). Сумма в 200 млрд руб. является максимально допустимой для размещения на депозиты, следует из документа.

Ожидается, что размещение средств ФНБ на депозите ВТБ позволит не только реализовать проект, но и увеличить капитал банка, что, в свою очередь, расширит его возможности по поддержке российской экономики», – говорится в пояснительной записке.

Читайте подробнее: www.vedomosti.ru/finance/news/2025/04/15/1104505-vtb-mozhet?from=copy_text

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал