АКции

Что есть новости в торговле, на примере группы "Разгуляй"

- 22 марта 2017, 10:55

- |

Прежде всего хочу сказать спасибо модераторам за напоминание правил смарт-лаба. Вновь приходящим на этом замечательный ресурс всё как везде начинается с гардероба ;). Изучил.

Предыдущий мой короткий пост о влиянии новостей попал под п. 3.2 Правил (это для всех на заметку о качестве публикуемых постов).

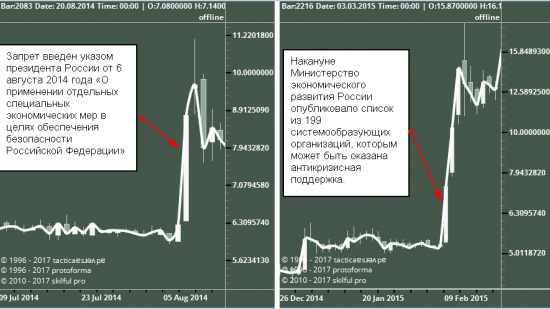

Разверну мысль на примере акций группы «Разгуляй» (спасибо посту Sopernik). На днях в августе 2014 виден резкий всплеск когда Россия ввела контр продуктовые санкции и в феврале 2015 когда Министерство экономического развития России опубликовало список из 199 системообразующих организаций, которым может быть оказана антикризисная поддержка:

Даже по новостям сразу возникают вопросы, а что все объёмы не ввезённого импорта отыграет Разгуляй?, а есть ли у него такие мощности?, и когда он сможет развернуть их и начать компенсировать выпуск этой продукции? А будет ли соответствовать качество его продукции импортной и будет ли её брать потребитель? И что конкуренты будут тихо стоять в сторонке? Я ещё много только по первой новости могу накидать вопросов ;). А тут бац и рост на ~ 100%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Волновой анализ, акции компаний

- 22 марта 2017, 10:07

- |

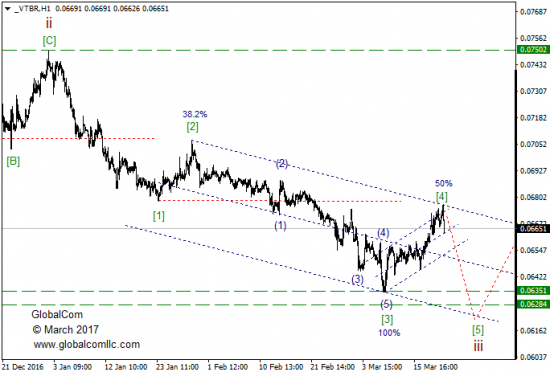

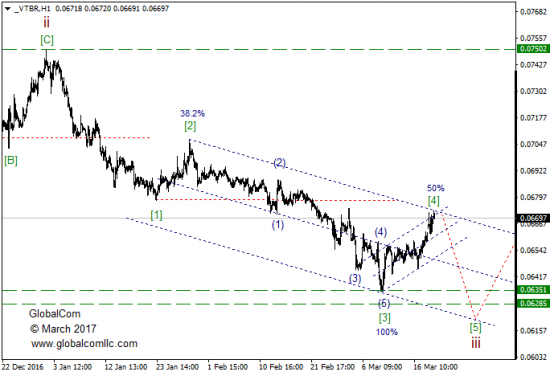

ВТБ

Цена по акциям ВТБ предположительно завершила формирование локального коррекционного роста и в данный момент продолжает развитие первого паттерна в виде 5-3 формации вниз на младших степенях. Если данное предположение будет верно то, цена без нарушения локального критического уровня может уверенно возобновить движение вниз.

Рекомендация: в рамках представленного сценария, рекомендуется дождаться завершения первого паттерна в виде 5-3 формации вниз на младших степенях, после чего можно будет начать поиск точек для продажи с целями в районе 0,0630 – 0,0620.

( Читать дальше )

Сорос прогнозирует падение рынка акций США, а также цен на золото

- 21 марта 2017, 20:55

- |

Американский финансист Джордж Сорос прогнозирует падение рынка акций США, а также цен на золото, следует из документов, направленных подконтрольным Дж.Соросу фондом в Комиссию по ценным бумагам и биржам (SEC) США, пишет The Wall Street Journal.

Soros Fund Management, основателем которого является известный инвестор и миллиардер, во втором квартале расширил пут-опцион на акции биржевого фонда, привязанного к индексу Standard & Poor's 500, до почти 4 млн акций с 2,1 млн акций. Пут-опцион дает обладателю право продать акции по фиксированной цене в течение определенного периода времени, и его стоимость возрастает при снижении котировок ниже этой фиксированной цены.

Кроме того, инвестор продал большую часть акций крупнейшей в мире золотодобывающей компании Barrick Gold и бумаг в ETF-фонде, основанном Всемирным золотым советом (World Gold Council, WGC).

( Читать дальше )

" Детский мир" отыграл ростом получение рейтинга от S&P

- 21 марта 2017, 19:55

- |

Акции торговой сети детских товаров подскочили сегодня более чем на 5%, частично компенсировав сползание ниже цены недавно проведенного IPO в 85 рублей за акцию. Сегодня они стоили 79 руб.

Поводом для игры на повышение стали новости о том, что международное рейтинговое агентство Standard & Poor's Ratings Services присвоило российскому ритейлеру долгосрочный корпоративный кредитный рейтинг «В+», прогноз по рейтингу стабильный. Россию S&P оценивает на уровне BB+ правда с позитивным прогнозом.

По национальной шкале S&P оценило рейтинг компании на уровне «ruA+».

В обоснование своих рейтинговых решений агентство отметило, что у " Детского мира" широкое покрытие в России и сильный бренд. Тем не менее, отмечены такие факторы, как склонность к неравномерному потреблению, небольшой размер по сравнению с международными аналогами, и высокий левередж по лизинговым обязательствам по мере ухудшения рейтинговых позиций.

Америка сегодня. Текущий баланс и красная книга.

- 21 марта 2017, 15:09

- |

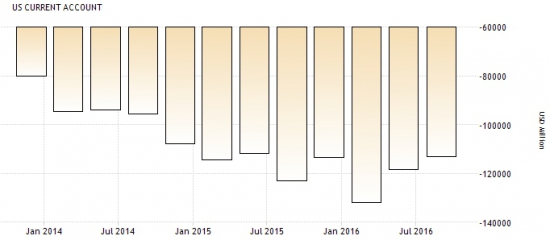

Значительных календарных новостей сегодня не выходит. Текущий баланс прогнозируется на отметке -$120 млрд.:

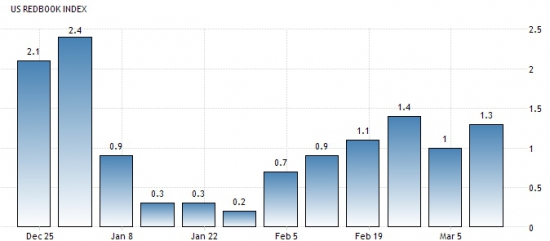

И красная книга ожидается выше единицы:

( Читать дальше )

Акции Ашинский метзавод (AMEZ) - ПОКУПАТЬ. Обзор, среднесрочная торговая идея 21.03.2017

- 21 марта 2017, 09:43

- |

Волновой анализ, акции компаний

- 21 марта 2017, 09:37

- |

ВТБ

Цена по акциям ВТБ выполнила движение верх, что привело к переходу на локальный альтернативный сценарий, согласно которому в данный момент завершается или уже завершено формирование коррекции на степень старше. Если данное предположение будет верно то, цена без нарушения локального критического уровня может возобновить движение вниз.

Рекомендация: в рамках представленного сценария, рекомендуется дождаться формирования первого паттерна в виде 5-3 формации вниз на младших степенях, после чего можно протестировать продажи с целями в районе 0,0630 – 0,0620.

( Читать дальше )

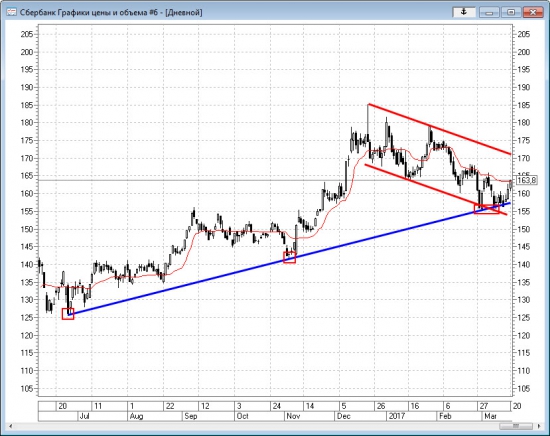

Технический анализ акций Сбербанка 20.03.2017

- 20 марта 2017, 19:34

- |

Отскок от восходящей трендовой линии и нижней границы локального нисходящего канала достаточно очевиден. Ближайшая цель в районе 170 руб. В приоритете по-прежнему остаются покупки. Очень хотелось бы, чтобы канал пробили вверх :)

Подписывайтесь: Канал рассылки, Вконтакте, Facebook, Twitter

"Юнипро" на месячном максимуме, догоняя энергетику

- 20 марта 2017, 19:26

- |

Акции генерирующей компании (бывшей «Э.ОН Россия») подскочили в понедельник почти на 6% до месячных максимумов, продолжив уверенный рост, начавшийся после длинных мартовских праздников в РФ. В итоге за неделю с небольшим они прибавили в цене уже более 13,5%.

Инвесторы готовятся к большим дивидендам. Компания объявит размер дивидендных выплат за четвертый квартал 2016 года и первый квартал 2017 года в мае вместе с результатами квартальной отчетности.

Дивы могут оказаться привлекательными за счет сезонно самых сильных кварталов в электрогенерации, которым поддержку окажут также страховые выплаты, считают в «Атоне». В итоге в 2017 г дивидендная доходность может составить 10%, оценили они.

Кроме того, риски лишения энергоблока Березовской ГРЭС договоров о предоставлении мощности (ДПМ) невелики, считают в компании.

Таким образом, «Юнипро» имеет шансы догнать оторвавшиеся от них ранее бумаги энергетического сектора.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал