АЛРОСА

Акции Аэрофлота не пользуются популярностью

- 04 июля 2018, 20:33

- |

Сегодня по «Аэрофлоту» был последний день торгов до дивидендной отсечки (12,8 руб. на бумагу, эквивалент 9% годовых). Несмотря на предстоящие щедрые выплаты акции не пользуются популярностью. Участники рынка ожидают, что дивидендный гэп не закроется длительный период времени, поскольку на бизнес авиакомпании негативное влияние оказывает рост цен на нефть как в долларах, так и в рублевом эквивалентеНигматуллин Тимур

«Открытие Брокер»

- комментировать

- Комментарии ( 2 )

Акции Алроса продолжают "карабкаться" вверх

- 04 июля 2018, 11:44

- |

Дополнительным фактором в пользу временного спада торговой активности в российских акциях стало сокращенное присутствие нерезидентов. Сегодня в США будет отмечаться День независимости. В связи с этим вчерашние торги на Нью-Йоркской фондовой бирже закрылись раньше обычного времени, а настроение у инвесторов и спекулянтов за океаном было уже не рабочее. Более того, многие профессиональные участники торгов традиционно предпочли вообще не открывать новых позиций на «тонком» предпраздничном рынке.

( Читать дальше )

События 2018

- 03 июля 2018, 15:32

- |

Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

( Читать дальше )

АЛРОСА - президент компании Сергей Иванов увеличил свою долю до 0,0407%

- 02 июля 2018, 13:43

- |

2.4. Размер доли соответствующего лица в уставном капитале эмитента до изменения, а в случае, если эмитентом является акционерное общество, – также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения.

Размер доли в уставном капитале АК «АЛРОСА» (ПАО) до изменения – 0,0270;

Размер доли обыкновенных акций АК «АЛРОСА» (ПАО) до изменения – 0,0270.

2.5. Размер доли соответствующего лица в уставном капитале эмитента после изменения, а в случае, если эмитентом является акционерное

( Читать дальше )

АЛРОСА - наблюдательный совет утвердил основные параметры новой дивидендной политики

- 27 июня 2018, 17:24

- |

Наблюдательный совет АЛРОСА на заседании 21 июня согласовал основные параметры новой дивидендной политики компании. На основе этих параметров в срок до конца 3-го квартала будет разработана и вынесена на утверждение Наблюдательного Совета новая версия дивидендной политики.

Новые параметры дивидендной политики, предложенные менеджментом, предполагают изменение базы расчета дивидендных платежей, новый минимальный уровень значений дивидендных платежей, а также изменение периодичности выплат дивидендов.

Периодичность: Новый подход предполагает, что новая дивидендная политика будет подразумевать изменение практики периодичности выплат до 2 раз в год (за первое полугодие и за 12 месяцев года за вычетом ранее выплаченных дивидендов за первое полугодие). По действующей дивидендной политике дивиденды выплачиваются 1 раз в год по результатам деятельности компании за 12 месяцев.

( Читать дальше )

Про Алросу и дивидендные истории

- 27 июня 2018, 10:15

- |

- Изменение дивидендной политики Алросы – позитивная новость для акционеров, но важны детали: поделится ли компания с акционерами разовыми доходами этого года и какую часть FCF будет направлять на дивиденды в долгосрочной перспективе

На этой неделе появилась информация, что наблюдательный совет Алросы принял решение об изменении дивидендной политики (официальных заявлений компании на эту тему ещё не было). Согласно этой информации, дивиденды Алросы теперь будут привязаны к свободному денежному потоку (FCF), и их минимальный размер составит 50% FCF. Новая дивидендная политика должна быть утверждена в сентябре.

Рынок от этих новостей сильно возбудился. Акции Алросы взлетели с 90 до 100 рублей, вчера немножко скорректировались.

Новость, действительно, позитивная. Ранее я писал, что для таких кэш-генераторов, каким является Алроса, привязка дивидендов к денежному потоку в большей степени отвечает интересам акционеров https://t.me/russianmacro/1358. Такое действие ведёт к раскрытию стоимости компании.

( Читать дальше )

АЛРОСА - за 2018 год переходит на выплаты дивидендов на основе уровня FCF, возможны выплаты 2 раза в год - Минфин

- 26 июня 2018, 14:53

- |

Минфин РФ:

«Меняется сам подход к выплатам дивидендов за 2018 год. Осуществляется переход на выплаты по FCF, при этом 50% от чистой прибыли по МСФО остается минимальной границей»

«Будет поддерживаться безопасный уровень долговой нагрузки, создана подушка ликвидности. Весь остальной FCF будет выплачиваться в виде дивидендов. Возможна выплата дивидендов два раза в год»

Прайм

АЛРОСА - план по продажам в 2018 г на 40 млн карат алмазов сохраняется

- 26 июня 2018, 14:27

- |

Генеральный директор компании Сергей Иванов по итогам ГОСА:

«2018 год совершенно точно будет стабильным. Он будет лучше в части финансовых показателей, выручки, чистой прибыли. В том числе, благодаря курсу рубля. В то же время, из-за аварии на руднике „Мир“ в прошлом году и необходимости консервации рудника, мы снижаем показатели алмазодобычи в этом году до 36,6 миллиона карат»

«Тем не менее, мы изыскали возможность и рынок, мы уверены, позволит это сделать продать в этом году около 40 миллионов карат, то есть, примерно на 10% больше нашей добычи в этом году. То есть год будет успешным, и, мы надеемся, акционеры будут довольны и результатами 2018 года»

( Читать дальше )

АЛРОСА - акции компании дешевеют после заявлений Минфина о достаточности дивидендов АК

- 26 июня 2018, 12:35

- |

Действующая дивидендная политика АК "АЛРОСА" с выплатами на уровне 50% чистой прибыли по МСФО соответствует интересам РФ и других акционеров компании.

Заместитель министра финансов Алексей Моисеев:

«Выплата дивидендов в объеме 50% по МСФО соответствует интересам Российской Федерации, обеспечивает сбалансированность краткосрочных и долгосрочных интересов акционеров и направлено на повышение инвестиционной привлекательности компании „АЛРОСА“ и её капитализации»

Ранее, Набсовет поручил гендиректору — председателю правления Сергею Иванову до 30 сентября разработать и внести на утверждение новую редакцию дивидендной политики.

( Читать дальше )

Ленивый инвестор: Алроса - продажа

- 25 июня 2018, 18:20

- |

Добрый день!

Продажа Алроса (ALRS), 99,7 руб, всю долю

Это первая продажа с начала портфеля Ленивого инвестора, прибыль составила 31% за 6,5 месяцев.

Покупка была 12 декабря 2017 в этом посте https://smart-lab.ru/blog/tradesignals/438231.php по 76 рублей на 5% от портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

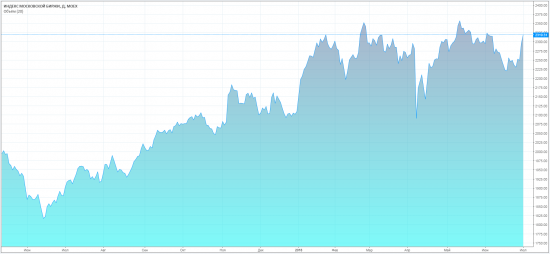

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал