SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛитика

Среда, премаркет: США и Китай вновь на коне

- 02 мая 2012, 09:47

- |

Сегодня, 2 мая, на открытии торгов в Москве мы ждем позитивной динамики с перевесом на стороне покупателей. Целями для утреннего движения вверх может стать диапазон 1485-1490 пунктов по индексу ММВБ. Cильная поддержка в области 1465 пунктов. Закрытие ожидаем на положительной территории.

Ведущий: Дмитрий Шагардин

( Читать дальше )

Ведущий: Дмитрий Шагардин

( Читать дальше )

“Sell in may and run away”?

- 28 апреля 2012, 17:34

- |

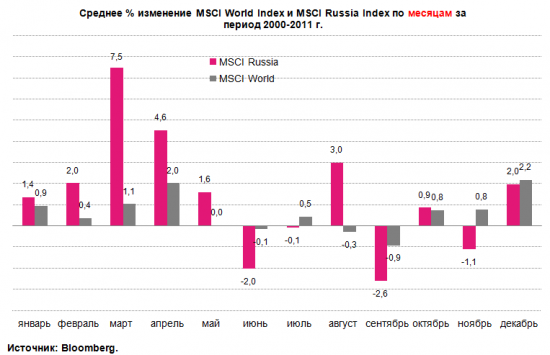

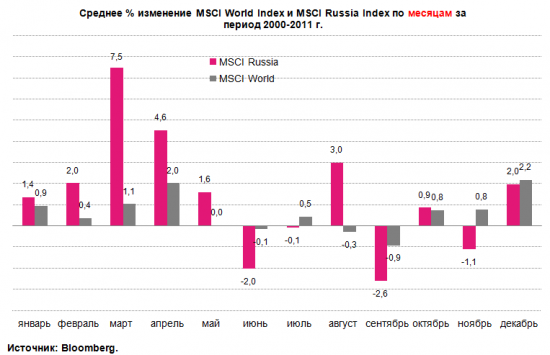

много на эту тему было постов, но решил проверь сам...

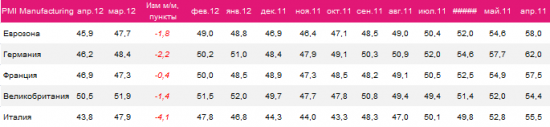

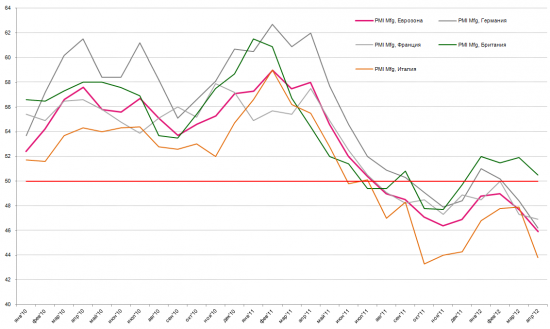

Сравним % изменение индексов MSCI Russia и MSCI World в разрезе по месяцам, кварталам и 4-х месячным периодам с 2000 по 2011 г.

( Читать дальше )

Сравним % изменение индексов MSCI Russia и MSCI World в разрезе по месяцам, кварталам и 4-х месячным периодам с 2000 по 2011 г.

( Читать дальше )

Суббота, премаркет: День без идей

- 28 апреля 2012, 09:49

- |

Сегодня, 28 апреля, на открытии торгов в Москве мы ждем нейтральной динамики. Торговля, скорее всего, пройдет в достаточно узком диапазоне между 1465 и 1475 пунктами по индексу ММВБ. Ближе к закрытию есть вероятность усиления давления со стороны продавцов вплоть до 1450 пунктов по индексу ММВБ. Закрытие ниже нулевой отметки.

Ведущий: Василий Евдокиенко

( Читать дальше )

Ведущий: Василий Евдокиенко

( Читать дальше )

Технический анализ: Газпром. Ожидаем показ «весна-лето»!

- 28 апреля 2012, 08:47

- |

На многих инструментах российского фондового рынка с точки зрения технического анализа сложилась похожая картина. Акции Газпрома не исключение…

Нисходящий тренд и сужения диапазона, символ – медведь, цвет – красный! Вот мода весны 2012 года. Но время идет и весна неуклонно движется к своему окончанию. Пора представлять коллекцию на лето!

Прорыв и рост на высоту пробитого диапазона – это тренды наступающего теплого времени года?

Как видно на графике, акции Газпрома являются «модниками» и полностью поддерживают основные тренды весны. Посмотрим, получится ли у акций Газпрома стать законодателями моды при «показе коллекции весна-лето».

Ожидаем пробития нисходящего тренда и рост на уровень высоты пробитого диапазона 185 рублей.

Уровни поддержки: 163,5 и 163,39 руб.

Уровни сопротивления: 169,29; 172,80; 179,05; 185,80 и 200,80 руб.

Торговые рекомендации

Успешных торгов!

Индекс РТС и Индекс Доу Джонс – необходимо отрегулировать развал/схождение?!

- 28 апреля 2012, 08:36

- |

Американские индексы растут, российские снижаются! Что это? Большая игра?

Большую часть времени движение индексов РТС и Доу Джонс довольно симметричны. Как видно из графика (помечено голубыми прямоугольниками) движения индексов происходят в такт друг другу. Но временами в «танце» начинается разлад, почти как в басне Крылова «Лебедь, рак и щука» — происходит расхождение индексов и каждый живет «своей жизнью» (желтые прямоугольники).

Предыдущее расхождение совпало с окончанием серьезного падения на рынке и вылилось в изменение тренда на восходящий. Что готовит нам текущее расхождение? Смену тренда или усиление восходящего движения?

Индекс Доу Джонс преодолел максимум предыдущего года еще в феврале, чего не скажешь об индексе РТС.

В настоящее время, многие задаются вопросом: почему снижается российский рынок акций при том что западные рынки продолжают подъем?! Склонен считать, что мы все-таки начнем догонять темпы роста западных рынков и в ближайшее время российские акции начнут восстанавливать свои позиции.

Газпром нефть

- 27 апреля 2012, 17:22

- |

- Неуклонный рост добычи углеводородов (6 кварталов подряд+6%)

- Добыча газа увеличилась более чем в 2 раза (Муравленковское и Новогоднее месторождения)

- Создание нового центра добычи в Оренбургской области

- Хороший рост доказанных запасов (за счет геологоразведки, переоценки запасов и приобретения активов), растет доля газа.

- Новые проекты за рубежом (Ирак, Венесуэлла, Куба, Экв. Гвинея)

- Модернизация перерабатывающих мощностей (МНПЗ, ЯНОС, NIS), как следствие, рост объемов переработки за счет сторонней и рост пр-ва качественного топлива

- Лицензии на шельфовые Приразломное и Долгинское месторождения планируется передать в марте 2013г., но возможен и более ранний срок. Газпром нефть раскрыла обсуждаемую на данный момент технологию предоставления льгот для новых месторождений. В текущей версии для шельфовых месторождений будет предоставлена нулевая экспортная пошлина на нефть, налог на прибыль будет увеличен, но ставка по НДПИ будет зависеть от экономики каждого отдельного проекта. Для других месторождений льгота по экспортной пошлине будет рассчитываться так, чтобы внутренняя норма доходности была не ниже 16%. Такой вариант позитивен для отрасли и для Газпром нефти, как для компании с обширным портфелем greenfields. Понимание доходности проектов и сразу определенные льготы помогут компаниям намного быстрее принимать инвестиционные решения по проектам.

- Газпром нефть прогнозирует увеличение органических инвестиций в 2012г. на 34% до $5.5 млрд.(основная часть придется на сегмент добычи). Эта тенденция будет наблюдаться по всему нефтяному сектору. С введением системы «60-66» ВИНКам придется задуматься о разработке новых проектов, а также модернизации своих перерабатывающих мощностей. Исходя из приведенных данных, Газпром нефть покажет низкий свободный денежный поток в ближайшие несколько лет, что, вероятно, будет негативно воспринято рынком. Однако с точки зрения долгосрочной стратегии развития компании данный шаг вполне оправдан.

- Рост активности на рынке авиатоплива и бункеровки судов

- Рост выручки и ЧП на 38 и 63% соответственно

- Дивиденды 7,3 рубля

Тур по стопам

- 27 апреля 2012, 15:07

- |

Анализ позиций участников на RIM2, SRM2, анализ индекса волатильности перед праздниками, ревизия опционного портфеля.

Ведущий: Андрей Архипов

( Читать дальше )

Ведущий: Андрей Архипов

( Читать дальше )

Пятница, премаркет: ВВП США поддержит рынки

- 27 апреля 2012, 09:49

- |

Сегодня, 27 апреля, на открытии торгов в Москве мы ждем нейтральной динамики, возможно, с некоторым перевесом на стороне продавцов. Утром можно ждать попытки обновить минимумы, но больших ставок на это событие мы бы не делали. Во второй половине дня настроения, скорее всего, развернутся, и мы сможем увидеть отскок до 1465 пунктов по индексу ММВБ или даже до 1475, если быки будут настаивать. Закрытие в зеленом цвете, в верхней части торгового диапазона.

Ведущий: Василий Евдокиенко

( Читать дальше )

Ведущий: Василий Евдокиенко

( Читать дальше )

NYSE: Зашорчу Форд и CSX

- 27 апреля 2012, 08:54

- |

F — Form Motor Credit Company

Акция проторговалась в рендже. Сейчас пробила его вниз и проверяет поддержку в качестве сопротивления. Попробую зашортить от нее с целью $10.50.

( Читать дальше )

Акция проторговалась в рендже. Сейчас пробила его вниз и проверяет поддержку в качестве сопротивления. Попробую зашортить от нее с целью $10.50.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

Источник: Bloomberg

Источник: Bloomberg