АПРИ Флай Плэнинг

АПРИ "Флай Плэнинг" размещает новый облигационный заем (400 млн.р., 3 года, 14,25%)

- 07 ноября 2019, 09:44

- |

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.Третий выпуск облигаций челябинского застройщика АО АПРИ «Флай Плэнинг» в рамках существующей облигационной программы начнет размещение 14 ноября 2019 года.

Объем выпуска — 400 млн.р., срок до погашения 3 года с линейной амортизацией в течение последнего года, купон 14,25% годовых с ежеквартальной выплатой.

Поскольку облигации выпускаются не для пополнения оборотного капитала, а для целей масштабирования компании (за счет облигаций планируется финансирование инфраструктуры загородного поселка «ТвояПривилегия», инфраструктура повысит маржинальность продаж квартир), впервые в нашей практике представитель «Иволги Капитал» войдет в совет директоров эмитента, чтобы иметь возможность влиять решения и бизнес АПРИ, в целях защиты интересов инвесторов. Включение в совет директоров должно произойти в течение ноября.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 07.11.2019

- 07 ноября 2019, 08:00

- |

- «СЭЗ им. Серго Орджоникидзе» утвердил условия первого выпуска;

- «АПРИ „Флай Плэнинг“ планирует 14 ноября начать размещение третьего выпуск биржевых облигаций, ставка купона — 14,25%;

- »Лидер-Инвест" сообщил о совершении крупной сделки поручительства

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

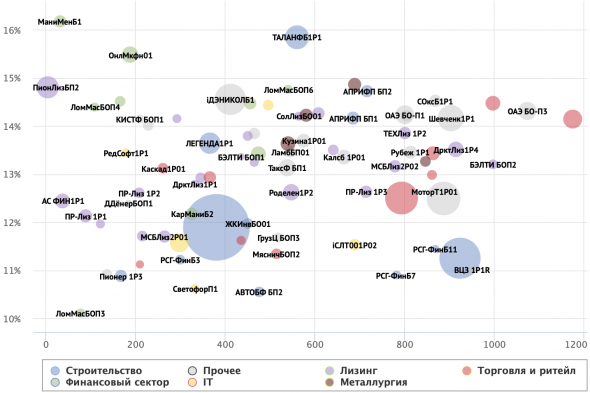

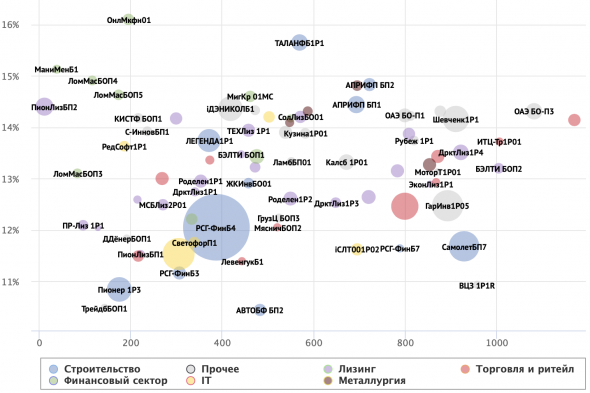

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 06.11.2019

- 06 ноября 2019, 07:25

- |

- «ПР-Лизинг» объявил оферту по облигациям серии 001Р-02 объемом не более 50 млн рублей;

- «АПРИ „Флай Плэнинг“ зарегистрировал третий выпуск на 400 млн;

- »СЭЗ имени Серго Орджоникидзе" сообщил о назначении андеррайтером ИК «Фридом Финанс»;

- «Обувь России» сообщила о покупке 0,0842% акций ПАО «ОР»;

- УК «Голдман Групп» одобрила совершение сделки поручительства для «ОАЭ»

5 ноября новых размещений высокодоходных облигаций не было, а ВДОграф традиционно подвел итоги торгового дня в интерактивном графике и рейтингах бумаг

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 30.10.2019

- 30 октября 2019, 08:05

- |

- СЭЗ им. Серго Орджоникидзе, называемым режимным объектом, зарегистрировал программу облигаций объемом до 3 млрд рублей;

- АПРИ «Флай Плэнинг» утвердило параметры третьего биржевого выпуска объемом 400 млн рублей;

- «Директ Лизинг» за один день торгов разместил бонды на 100 млн рублей;

- «ОР» опубликовало ключевые операционные показатели группы компаний за III квартал и за 9 месяцев 2019 года

Итоги первого дня торгов «Директ Лизинг» серии 001Р-04 и еще 79 выпусков за прошедший день традиционно подвел ВДОграф

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 27.09.2019

- 27 сентября 2019, 10:46

- |

- «Эбис» зарегистрировал дебютный выпуск облигаций на 150 млн рублей, бумаги включены в Сектор роста;

- «Ультра» утвердила условия первого выпуска: объем эмиссии — 70 млн рублей, номинал — 10 тыс., ставка — 15%;

- ЛК «Роделен» зарегистрировала второй выпуск облигаций на 300 млн рублей, размещение запланировано на следующую неделю;

- «Ай-теко» разместил весь объем дебютного выпуска в 800 млн рублей за один день торгов и 10 сделок;

- «Офир» завершил размещение коммерческих облигаций, удовлетворено 99 заявок частных инвесторов;

- МФК «Кармани» сообщила о внесении безвозмездного вклада в имущество в размере 40 млн рублей;

- ГК «Самолет» получила кредит 3,8 млрд рублей с погашением через месяц;

- «АВТОБАН-Финанс» оформил заключил два договора процентного займа, привлек 5 млрд рублей;

- «АПРИ „Флаг Плэнинг“ заключило договор поручительства со Сбербанком;

- Общее собрание участников „ИНВЕСТТОРГСТРОЙ“ приняло решение расширить дополнительные виды экономической деятельности

( Читать дальше )

Коротко о главном на 23.09.2019

- 23 сентября 2019, 09:36

- |

- «Моторные технологии» определились с датой размещения — 25 сентября;

- Сегодня начинаются торги облигациями «ИТЦ-Трейд»;

- Санкт-Петербургская биржа зарегистрировала программу до 200 млн рублей нового эмитента из Владивостока;

- Облигации «О1 Груп Финанс» с 20 декабря прекратят торговаться на бирже;

- «ОК-Финанс» увеличило долю в уставном капитале АПРИ «Флай Пленинг»;

- «Легенда» сообщила о получении права распоряжаться голосами кипрской компании;

- Совет директоров «ЧТПЗ» одобрил решении об открытии аккредитивов и заключении договора выдачи банковских гарантий с Газпромбанком;

- «ЮАИЗ» выступил поручителем по трем договорам лизинга

ВДОграф претерпел изменения и стал еще информативнее — по ссылке дневные рейтинги ВДО.

Средневзвешенная доходность за 20 сентября составила 13,39%, суммарный объем торгов — 95,71 млн рублей.

( Читать дальше )

Коротко о главном на 11.09.2019

- 11 сентября 2019, 10:33

- |

- «ПНППК» завершила размещение дебютного выпуска облигаций в первый день торгов;

- Сегодня в 11:00 по МСК откроется книга заявок на облигации другого дебютанта — «Кузины»;

- «ИТЦ-Трейд» утвердил параметры первого выпуска облигаций серии БО-П01: объем 50 млн, ставка — 14,5%;

- Московская биржа зарегистрировала выпуск биржевых облигаций «ТрансФин-М»;

- Совет директоров АПРИ «Флай Плэнинг» одобрил пять крупных сделок;

- «ЛЕГЕНДА» сообщила о заключении договора по поручительству на 800 млн рублей;

- «Левенгук» сообщил о появлении подконтрольной организации в США;

- «БКЕ» распределила прибыль прошлых периодов;

- «Эталон» сообщила о нескольких договорах поручительства группы компаний

АПРИ Флай Плэнинг (купон 16%). РОЛЬФ (купон не так важен). Наше видео на тему, почему можно покупать первые и нежелательно покупать вторые

- 28 июня 2019, 07:01

- |

Облигации АПРИ «Флай Плэнинг» — покупать.

Облигаций «РОЛЬФ» — избегать.

Обоснование и визуализация — здесь и в качественном исполнении управляющего директора Иволги Капитал Дмитрия Александрова:

( Читать дальше )

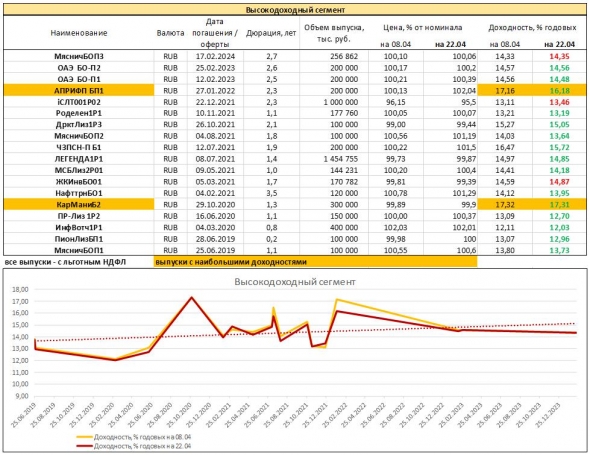

Мониторинг доходностей облигаций высокодоходного рублевого сегмента

- 23 апреля 2019, 08:14

- |

#probondsмонитор Облигации высокодоходного сегмента (наиболее ликвидные выпуски)

• К вопросу об эффективности рынка. КарМани и АПРИ Флай Плэнинг близки по своим экстремальным доходностям. Правда, первая компания, ведущая бизнес МФК, стабильно убыточна. Вторая – имеет нераспределенной прибыли более 300 млн.р., является крупнейшим застройщиком Челябинска, никогда не попадала в убытки, почти не имеет договоров ДДУ и полностью готова к эскроу-счетам.

• Закрепились в группе высокодоходных облигации Софтлайна (iСЛТ). Молчаливо падают котировки облигаций, неприятно молчалив сам эмитент. Чистая прибыль 2018 года менее 250 млн.р. при выручке в 39 млрд.р. не добавляет уверенности в том, что купив бумаги сейчас, купим их на дне.

• Из того, что понимаем и что нравится: ЛЕГЕНДА, ЛК Роделен (правда, доходность не особенно вкусная), МСБ-Лизинг, ТД Мясничий и ОбъединениеАгроЭлита, входящие в Goldman Group, с пониманием развития бизнеса – АПРИ Флай Плэнинг. Все указанные имена прибыльны, имеют высокую норму рентабельности («плавает» она у АПРИ) и, с некоторыми исключениями для ЛЕГЕНДЫ, высокую достаточность собственного капитала.

• Интересно, что длинный конец кривой менее доходен в сравнении с ее серединой. Он сформирован 3 выпусками Goldman Group (2 АгроЭлиты и 1 Мясничий). У GG одно из лучших даже на широком облигационном рынке соотношение капитала к долгу (3,7 млрд.р. против примерно 2,3 млрд.р.). В этом, наверно, причина лояльности покупателей.

( Читать дальше )

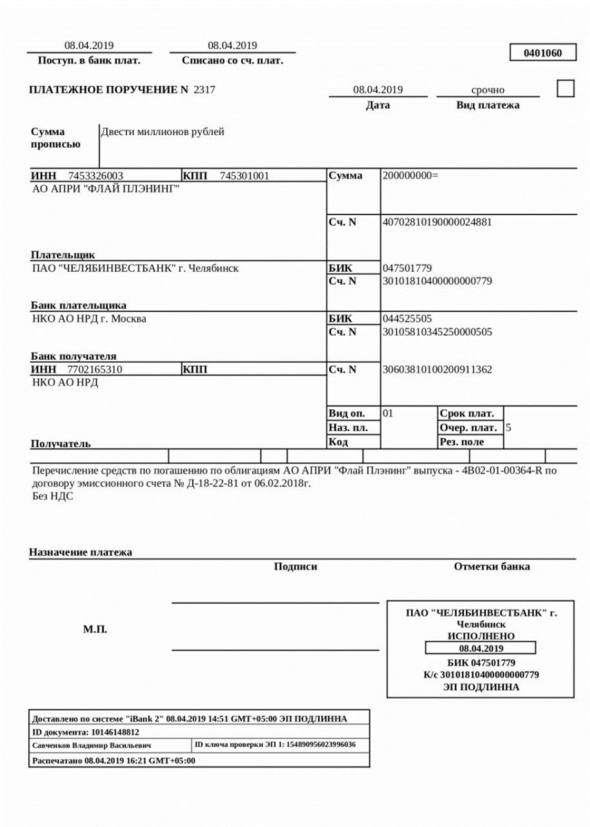

АПРИ Флай Плэнинг досрочно перевел деньги на гашение 1 облигационного займа

- 08 апреля 2019, 19:12

- |

#эмитенты #априфлай

По-моему, отличная информация!

АПРИ Флай Плэнинг выложил в своем телеграм-канале t.me/aprifl платежные поручения, отражающие перевод денег в НРД на гашение первого облигационного займа (а заодно — на выплату купона по второму выпуску).

Конечно, это бравада. Но. Рынок высокодоходных облигаций (ВДО) – это во многом рынок занимающих компаний. АПРИ возвращает долг. Замечательно!

@AndreyHohrin

t.me/probonds

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал