АФК Система

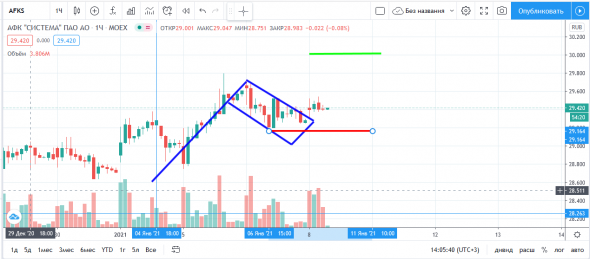

+64% на акциях АФК Система за 2 месяца. Рассказываю, как это сделал я.

- 10 января 2021, 21:37

- |

Существует мнение, что компания АФК Система растет от новости до новости. На самом деле, это не совсем так. А точнее, для меня совсем не так. Я не торгую новости, эмоции и индикаторы. Я всегда стараюсь увидеть ценовой график, прочитать его логику и сделать свой ход. Как в шахматах. И статистика говорит о том, что чаще я прав, чем не прав. Однако, количество сделок у меня небольшое. Сделки редкие, а торгую я на больших масштабах времени, поскольку считаю что за ними стоят просто огромные деньги, а значит они более обоснованы для меня. И перебить тот сигнал, который для меня является спусковым или триггером, очень непросто.

Итак, одна из ярких и последних моих сделок — это сделка по покупке акций АФК Система, которая принесла результат в 64% мне и тем людям, которые находятся у меня на доверительном управлении.

( Читать дальше )

Инвест идеи: М-Видео, Система

- 29 декабря 2020, 18:18

- |

Доли в бизнесе:

- 38,2% (222,6 млрд.р) в ozon.ru Капит-я 582,8 млрд и

- 44,36% (292,3 млрд.р) в МТС Капит-я 659,0 млрд.

Сейчас

АФК Система Капит-я — 279,4 млрд.

М-Видео

Онлайн-продажи за 2019, млн руб.:

- mvideo.ru+eldorado.ru+goods.ru 57500+27580+8670=93750млн руб.

- ozon.ru 80690млн руб.

- aliexpress.ru* 35940млн руб.

- beru.ru 23100.

- detmir.ru 16020.

- perekrestok.ru 4900

Логично было бы провести

spin off цифровых бизнесов М-Видео и сделать их IPO

Исходя из объема продаж, цена IPO М-Видео будет сопоставима с IPO ozon.ru.

Сейчас:

ozon.ru Капит-я 582,8 млрд

Капит-я всего М-Видео, включая маркетплейсы — 134,6 млрд.

Новости компаний — обзоры прессы перед открытием рынка

- 29 декабря 2020, 08:44

- |

Цены стали неподъемные. Машиностроители жалуются на дороговизну продукции металлургов

Резкий рост цен на сталь, уже вызвавший недовольство застройщиков и дискуссии в правительстве, коснулся и машиностроителей. Как выяснил “Ъ”, «Росспецмаш» попросил президента Владимира Путина вмешаться и ввести плавающую экспортную пошлину на металлопрокат, который для тракторов и комбайнов подорожал в декабре на 35–50%. Схожее обращение, по данным “Ъ”, готовят и автопроизводители. Металлурги объясняют ситуацию временным дисбалансом на глобальном рынке, который должен вскоре сойти на нет. Аналитики отмечают, что введение пошлин и раньше обсуждалось при всплесках цен на прокат, но проблему удавалось решить без него.

https://www.kommersant.ru/doc/4636921

( Читать дальше )

Segezha Group подписала СЗПК по трем проектам с инвестициями на 18 млрд руб

- 25 декабря 2020, 13:27

- |

В Республике Карелия в модернизацию и повышение эффективности АО «Сегежский ЦБК» инвестируется порядка 7 миллиардов рублей, при этом производительность целлюлозы увеличится до 420 тысяч тонн в год. Также в Карелии будет реализован проект «Segezha Запад», в рамках которого Segezha Group построит новый целлюлозно-бумажный завод мощностью 850 тысяч тонн товарной целлюлозы.

Общий объем инвестиций в проект составит более 100 миллиардов рублей. По итогам осуществления этих проектов, нацеленных в том числе на увеличение производства импортозамещающей и экспортоориентированной продукции, будет создано 100 и 660 новых рабочих мест соответственно

В Вологодской области ПАО «Сокольский ЦБК» построит новую бумагоделательную машину, что позволит вывести на рынок не имеющий аналогов в России и набирающий популярность на мировом рынке продукт — небеленая жаростойкая бумага. Инвестиции в проект составят 11,1 миллиарда рублей, будет создано 105 рабочих мест

источник

АФК Система может в будущем году быть активнее в сфере слияний и поглощений - Sberbank CIB

- 24 декабря 2020, 17:00

- |

Как сообщает АФК «Система», приобретаемые активы включают мощности по производству трансформаторного оборудования в Москве и Уфе, сервисные подразделения, научно-исследовательский и проектный институты, инжиниринговый центр, а также земельные участки в районе метро «Электрозаводская» площадью 19 га.

По словам компании, цель этих сделок — создание ведущего производителя трансформаторного оборудования в России и реализация девелоперского проекта на принадлежащих Группе Электрозавод земельных участках в Москве.

( Читать дальше )

Пока нет ясности, будет ли АФК Система осуществлять полный операционный контроль над группой Электрозавод - Альфа-Банк

- 24 декабря 2020, 15:25

- |

В периметр группы Электрозавод входят мощности по производству трансформаторного оборудования в Москве и Уфе, сервисные подразделения, научно-исследовательский и проектный институты, инжиниринговый центр, а также земельные участки в Москве площадью 19 га. АФК “Система” планирует создать ведущего в России производителя трансформаторного оборудования и реализовать девелоперский проект на земельном участке в Москве. Как сообщает РБК, Группа Электрозавод участвовала в строительстве энергомоста в Крыму и поставляла трансформаторы для объектов Олимпиады в Сочи. Как сообщает РБК, текущие мощности на заводе загружены примерно на 5%.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 24 декабря 2020, 09:02

- |

«Газпром» проигрывает Польше по цене. Апелляция на решение арбитража отклонена

«Газпром» проиграл польской PGNiG на очередном этапе судебного спора вокруг изменения формулы цены по ямальскому контракту на поставку газа. «Газпром» уже заплатил PGNiG $1,5 млрд в соответствии с решениями Стокгольмского арбитража, но оспорил эти решения в государственном суде. Теперь суд отклонил первую из апелляций «Газпрома». В «Газпроме», впрочем, отмечают, что отклонена лишь жалоба на промежуточное решение арбитража, надеясь на иной вердикт по окончательному решению.

https://www.kommersant.ru/doc/4627488

Reuters узнал о планах США «вонзить кол в сердце» «Северному потоку-2»

Вашингтон готовит новый пакет санкций против трубопровода, который нанесет ему «смертельный удар», сообщили источники агентства. Ограничения могут быть введены в самом ближайшем будущем

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал