Акрон

Рынок ожидал хороших финансовых результатов от Акрона - Атон

- 27 августа 2019, 11:01

- |

Выручка составила 60.5 млрд руб. (+22% г/г), EBITDA — 21.0 млрд руб. (+34% г/г), рентабельность EBITDA увеличилась до 35% (против 32% годом в прошлом году). Чистый долг с начала года сократился на 3% до 71.9 млрд руб., его отношение к EBITDA уменьшилось до 1.7x. Компания не представила прогнозов динамики рынка, отметив, что наблюдавшееся в 2К восстановление цен на карбамид было обусловлено большим спросом в Индии и Латинской Америке, а также высокой себестоимостью производства в Китае. Совет директоров Акрона планирует представить третью рекомендацию о выплате дивидендов в 2019 г.

В целом, рынок ожидал хороших финансовых результатов, хотя консенсус-прогноз на 1П19 не составлялся. За 1П19 EBITDA составила 55% консенсус-оценки на весь 2019 г., и она вполне может оправдаться. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по акциям Акрона, которые сейчас торгуются с коэффициентом 7.1x консенсус EV/EBITDA 2019П против среднего уровня 6.2x за последние пять лет.Атон

- комментировать

- Комментарии ( 0 )

Акрон МСФО 1пг2019 Олени не везут котировки на север!

- 26 августа 2019, 21:22

- |

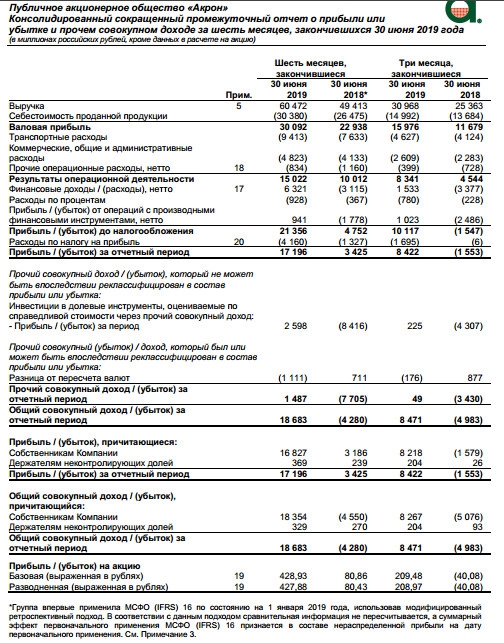

Выручка +22% до 60,472 млрд руб.

Результаты операционной деятельности выросли в 1,5 раза до 15,022 млрд руб!

Чистая прибыль выросла в 5 раз до 17,196 млрд руб!

Прибыль разводненная на акцию выросла в 5,3 раза до 427,88 руб!

Учитывая, что дивидендная политика Акрона предусматривает выплату акционерам не менее 30% чистой прибыли по МСФО, то в октябре дивиденды легко составят более 130 руб!

На стр 10 интересна структура выручки, Страны Евросоюза 11,9 млрд руб, Латинская Америка 11,7 11,9 млрд руб, Российская Федерация 11,4 11,9 млрд руб, США и Канада 9,1 млрд руб...

Выросли запасы готовой продукции на 1,9 %.

Резко снизились краткосрочные кредиты и займы — в 1,3 раза! Долгосрочные — незначительно увеличились.

Хороший отчет, но для покупки нет идеи!

Хотя верю, Олений ручей себя покажет!

Акрон – рсбу/ мсфо 6 мес 2019г

- 26 августа 2019, 12:48

- |

Акрон – рсбу/ мсфо

40 534 000 акций http://fs.moex.com/files/12122

Free-float 12%

Капитализация на 26.08.2019г: 194,401 млрд руб

Общий долг 31.12.2016г: 123,712 млрд руб/ мсфо 106,565 млрд руб

Общий долг 31.12.2017г: 126,438 млрд руб/ мсфо 95,938 млрд руб

Общий долг 31.12.2018г: 132,346 млрд руб/ мсфо 108,619 млрд руб

Общий долг на 30.06.2019г: 132,526 млрд руб/ мсфо 112,609 млрд руб

Выручка 2016г: 50,216 млрд руб/ мсфо 89,359 млрд руб

Выручка 6 мес 2017г: 26,20 млрд руб/ мсфо 46,889 млрд руб

Выручка 2017г: 54,783 млрд руб/ мсфо 94,342 млрд руб

Выручка 6 мес 2018г: 29,209 млрд руб/ мсфо 49,413 млрд руб

Выручка 2018г: 67,754 млрд руб/ мсфо 108,062 млрд руб

Выручка 1 кв 2019г: 18,976 млрд руб/ мсфо 29,504 млрд руб

Выручка 6 мес 2019г: 36,095 млрд руб/ мсфо 60,472 млрд руб

Прибыль 6 мес 2016г: 10,559 млрд руб/ Прибыль мсфо 19,721 млрд руб

Прибыль 2016г: 11,078 млрд руб/ Прибыль мсфо 25,565 млрд руб

( Читать дальше )

Акрон - совет директоров в 2019 г может рекомендовать еще одну выплату дивидендов

- 26 августа 2019, 11:59

- |

«Принимая во внимание стабильное финансовое положение группы, совет директоров ПАО „Акрон“ дважды с начала года выносил рекомендации по выплате дивидендов, которые были одобрены общим собранием акционеров, и планирует в этом году вынести еще одну рекомендацию»,

Акрон - чистая прибыль по МСФО в I полугодии выросла в 5 раз - до 17,2 млрд руб

- 26 августа 2019, 11:23

- |

Финансовые результаты

- Выручка выросла на 22%, до 60 472 млн руб., по сравнению с результатом за аналогичный период 2018 года – 49 413 млн руб. В долларовом эквиваленте выручка выросла на 11%, с 833 млн долл. США до 926 млн долл. США.

- Показатель EBITDA* вырос на 34%, до 21 035 млн руб., по сравнению с результатом за первое полугодие 2018 года – 15 666 млн руб. В долларовом эквиваленте показатель EBITDA вырос на 22%, с 264 млн долл. США до 322 млн долл. США.

- Уровень рентабельности по EBITDA вырос до 35% с 32% за аналогичный период 2018 года.

- Чистая прибыль выросла в 5,0 раз, до 17 196 млн руб., по сравнению с результатом за первое полугодие 2018 года – 3 425 млн руб. В долларовом эквиваленте чистая прибыль выросла в 4,6 раза, с 58 млн долл. США до 263 млн долл. США.

- Чистый долг снизился на 3%, до 71 896 млн руб., по сравнению с результатом на конец 2018 года – 74 025 млн руб. В долларовом эквиваленте данный показатель вырос на 7%, с 1 066 до 1 140 млн долл. США.

- Показатель чистый долг/LTM EBITDA** снизился до 1,7 с 2,0 на конец 2018 года. В долларовом эквиваленте данный показатель не изменился и составил 1,8.

релиз

Дорогобуж - дивиденды из нераспределенной прибыли в 5,2 руб на акцию

- 23 августа 2019, 16:11

- |

«Выплатить дивиденды по размещенным обыкновенным акциям ПАО „Дорогобуж“ (за счет нераспределенной прибыли ПАО „Дорогобуж“ по результатам прошлых лет) в денежной форме в размере 5,2 рубля на одну обыкновенную акцию»

сообщение

Уралкалий мог бы стоить дороже - Промсвязьбанк

- 07 августа 2019, 11:42

- |

В понедельник компания Rinsoco Trading, бенефициаром которой является бизнесмен Дмитрий Лобяк, направила требование о выкупе акций Уралкалия по цене 120 руб. за бумагу, с премией 20% к рыночным котировкам. Ассоциация профессиональных инвесторов (АПИ) просит ЦБ обеспечить защиту интересов миноритариев Уралкалия в рамках объявленного накануне принудительного выкупа акций по цене, которая, по их мнению, могла быть искусственно занижена.

Мы считаем, что в целом предложенная цена выкупа близка или на уровне справедливой. Для сравнения, средний коэффициент EV/EBITDA четырех крупных производителей удобрений (Акрон, ФосАгро, Mosaic и Nutrien (бывший Potash)) составляет 7,2, цена выкупа Уралкалий соответствует мультипликатору 7,1. Уралкалий действительно привлекательный актив и мог бы стоить больше, но ряд факторов влияют на его оценку негативно. Среди фундаментальных – это существенное снижение цен на хлоркалий, среди локальных – наращивание долга (и долговой нагрузки) и потеря ликвидности акций.Промсвязьбанк

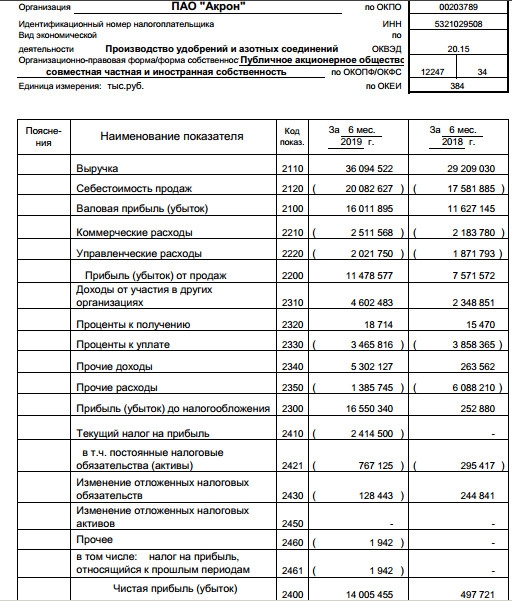

Акрон - чистая прибыль по РСБУ в 1 п/г составила 14 005 млн руб., против 498 млн руб. годом ранее.

- 31 июля 2019, 15:13

- |

Финансовые результаты

Выручка составила 36 095 млн руб., что на 24% выше показателя за 1 полугодие 2018 года – 29 209 млн руб.

Прибыль от продаж составила 11 479 млн руб., что на 52% выше показателя за аналогичный период предыдущего года – 7 572 млн руб.

Показатель EBITDA* вырос на 42% и составил 14 160 млн руб. по сравнению с результатом за 1 полугодие 2018 года – 10 007 млн руб.

Уровень рентабельности по EBITDA составил 39% против 34% годом ранее.

Чистая прибыль составила 14 005 млн руб., против 498 млн руб. годом ранее. При этом на финансовый результат как этого, так и предыдущего отчётных периодов оказали значительное влияние курсовые разницы и переоценка финансовых вложений по рыночной стоимости. Скорректированная чистая прибыль без учета указанных статей выросла в 2,3 раза и составила 9 855 млн руб., против скорректированной чистой прибыли 4 293 млн руб. за аналогичный период прошлого года.

релиз

Операционные результаты Акрона за 1 полугодие нейтральные - Атон

- 23 июля 2019, 12:04

- |

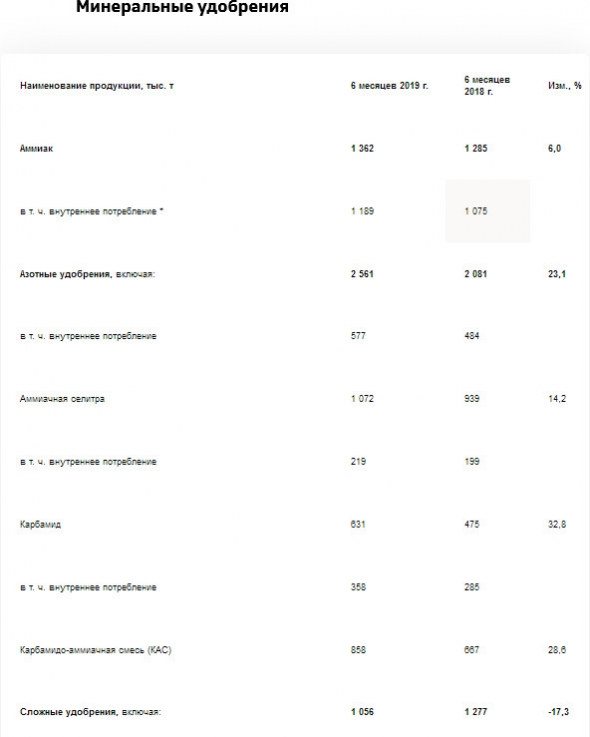

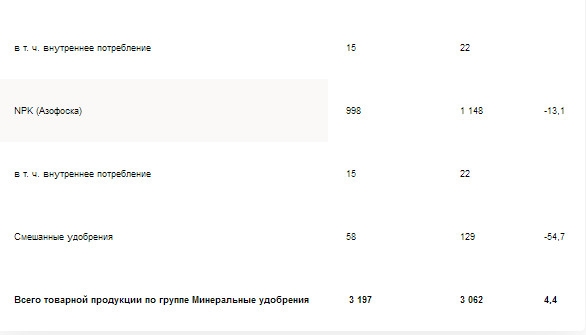

Совокупный коммерческий объем производства удобрений Акроном за 1П19 вырос на 4% г/г до 3.2 млн т, общий объем производства — на 1% г/г до 3.8 млн т. Выпуск азотных удобрений повысился на 23% г/г до 2.6 млн т благодаря увеличению производства мочевины и КАС. Производство комплексных удобрений сократилось на 17% с уровня годичной давности до 1.1 млн т вследствие приостановки производства в Дорогобуже и сокращения поставок апатитового концентрата с рудника Олений Ручей (на 22% г/г до 0.5 млн т). Компания ожидает, что объем поставок апатитового концентрата восстановится в 3К19, что позволит полностью загрузить мощности по производству NPK-удобрений.

В целом операционные результаты НЕЙТРАЛЬНЫЕ и отражают сохраняющиеся трудности в работе рудника Олений Ручей. В 2К19 производство апатитового концентрата продолжило снижаться и составило 224 тыс т, что на 13% меньше, чем в 1К19 и на 27% меньше, чем в 2К18. Акрон ожидает восстановления объемов в третьем квартале, и, учитывая хороший опыт реализации проектов, мы полагаем, что прогноз оправдается. Наша рекомендация по акциям Акрона НЕЙТРАЛЬНАЯ. Компания торгуется по 7.5x 2019E EV/EBITDA, что близко к показателю Yara (8.1x), несмотря на невысокую ликвидность акций (средний дневной объем торгов составляет лишь $400 тыс).Атон

Акрон - выпуск минеральных удобрений в 1 п/г +4%

- 22 июля 2019, 12:12

- |

В первом полугодии 2019 года Группа «Акрон» достигла новых рекордных показателей. Производство минеральных удобрений составило 3 197 тыс. т. Рост по сравнению с аналогичным периодом прошлого года составил 4%. Общий выпуск товарной продукции вырос на 1,5%, до 3 803 тыс. т.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал