SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Акрон

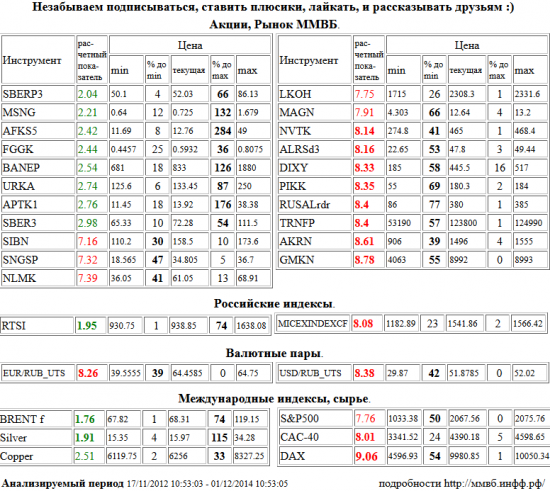

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 05 декабря 2014, 11:24

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструмены, остальные : ммвб.инфф.рф/908f15.html

- комментировать

- Комментарии ( 0 )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 04 декабря 2014, 11:49

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

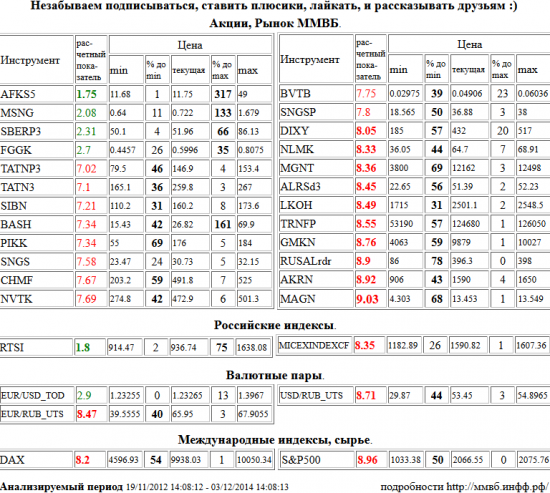

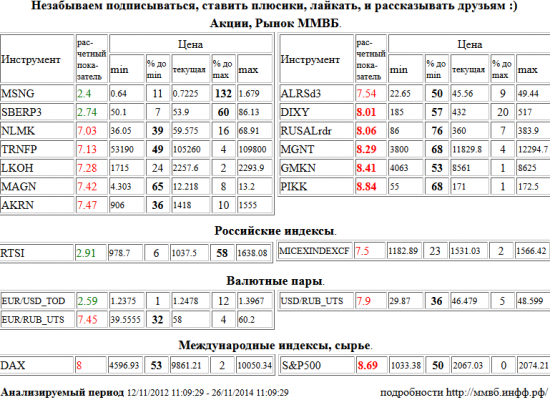

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 03 декабря 2014, 14:17

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

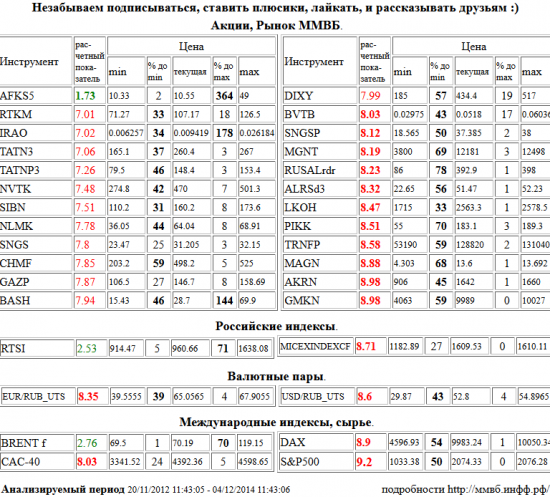

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 02 декабря 2014, 11:36

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 01 декабря 2014, 10:55

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

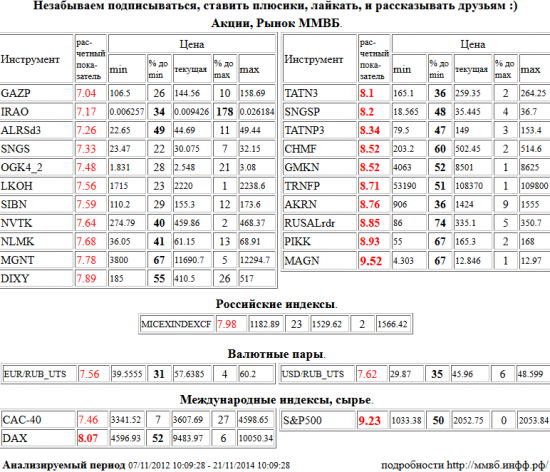

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 28 ноября 2014, 10:56

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 26 ноября 2014, 11:16

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

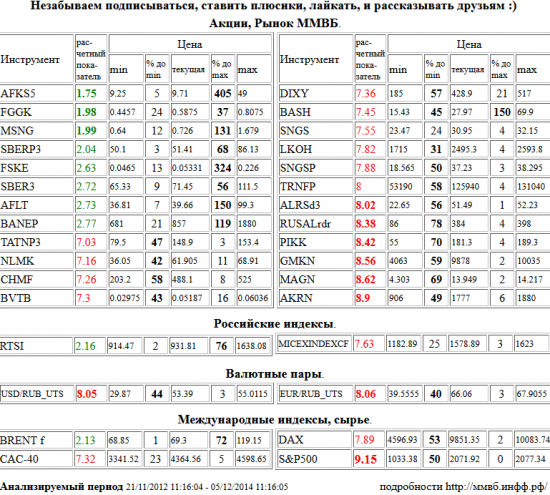

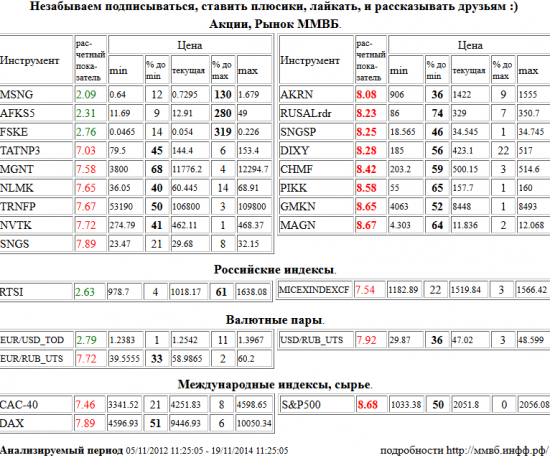

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 21 ноября 2014, 10:34

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

Уралкалий и Лукашенко

- 19 ноября 2014, 18:48

- |

Как заявил сегодня Президент Белоруссии Александр Лукашенко:

«А я ещё в прошлом году предупреждал Владимира Владимировича, что в Уралкалии — одни воры и бездельники»

Будет время завтра размещу топик, с графиком 2010 года и предсказания аналитиков по Уралкалию и Акрону.

А в кратце: не х… покупать компанию у которой даже стратегии нет, а у руля люди без понятий бизнеса и этики.

Даже если такая компания имеет хорошую материальную и сырьевую базу, всё-равно риски высоки, что и имеем.

Впрочем я фундаменталист, поэтому Уралкалий никогда не покупал, чего и вам (пока не сменятся собственники) рекомендую.

«А я ещё в прошлом году предупреждал Владимира Владимировича, что в Уралкалии — одни воры и бездельники»

Будет время завтра размещу топик, с графиком 2010 года и предсказания аналитиков по Уралкалию и Акрону.

А в кратце: не х… покупать компанию у которой даже стратегии нет, а у руля люди без понятий бизнеса и этики.

Даже если такая компания имеет хорошую материальную и сырьевую базу, всё-равно риски высоки, что и имеем.

Впрочем я фундаменталист, поэтому Уралкалий никогда не покупал, чего и вам (пока не сменятся собственники) рекомендую.

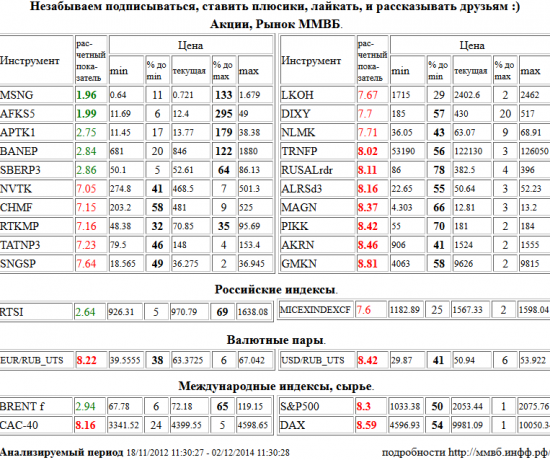

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 19 ноября 2014, 11:32

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал