Акции РФ

Мои итоги. Декабрь и 2022 общий

- 31 декабря 2022, 18:15

- |

Пора подвести итоги декабря и всего 2022г. торговой стратегии «рациональные инвестиции».

Не хочется писать банальщину в духе "это был тяжелый год" или про Талебовских лебедей. В части торговой системы, год фактически ее перечеркнул способом, который не приходил мне в голову во время бэктестов перед запуском на живые деньги. Которые проводились, между прочим, на ценовых данных, включавших и 2008 год). В середине 2022 стало понятно, что в стратегии, включающей некоторые данные из отчетов компаний, не хватает этих самых отчетов. В августе пришлось поменять торговую систему снизив рабочий период с недельного до дневного и использовать только технические сигналы.

Мысль о том, что рынки становятся не бычьими и медвежьими, а волчьими, т.е. циклы роста и падения ускоряются, я слышал еще несколько лет до этого года. На новогодних праздниках будет время подумать об этом. Однако уже сейчас можно сказать, что краткосрочные дневные стратегии (у меня помимо данного публичного счета есть и другие, результаты которых обсуждать не могу, т.к. там не только мои личные деньги), в 2022 показали значительно лучшие результаты.

С наступающим 2023 Новым годом всех! Здоровья, благополучия и мирного неба над головой, Смартлаб!

- комментировать

- Комментарии ( 1 )

🗓Последний день торгов на Московской бирже в 2022 году.

- 30 декабря 2022, 19:06

- |

И он прошел еще более сонно, чем вчера. Часть инвесторов успела сегодня раскидать полученные дивиденды по ФосАгро и Лукойлу, но большинство сделает это уже в новом году. Все будет зависеть от новостийного фона в период праздников. Индекс ММВБ сегодня еще больше распрямился и добрался до 2154,12 пункта, таким образом рост составил 📈+0,33%.

В последний день инвесторы решили переложить свои активы в металлургический сектор. ММК 📈+2,2%, НЛМК 📈+2,1%, СевСталь 📈+1,5%. При этом производство стали в РФ по итогам ноября сократилось почти на 10%. Также у Северстали планируется поднятие цен на продукцию в январе.

3 эшалон сегодня опять стрельнул. Обувь России 📈+20,7%. Лензолото 📈+1,6%. Фундаментально ни у одной, ни у другой компании ничего не изменилось. Мне одному такой рост напоминает кухню?

Акционеры ПАО «Детский мир» на заочном внеочередном собрании одобрили реорганизацию компании в частную, говорится в сообщении ритейлера. В частности, акционеры утвердили реорганизацию ПАО «Детский мир» в форме выделения из него ООО «ДМ», а также устав ПАО «Детский мир» в новой редакции. Акции компании ушли в коррекцию на

( Читать дальше )

Итоговый выпуск «Без плохих новостей»

- 30 декабря 2022, 14:12

- |

( Читать дальше )

Селигдар - тест поддержки и консолидация

- 30 декабря 2022, 09:29

- |

график 1ч

в перспективе вероятен рост к 56,00. Триггер роста — инфа о дивидендах

( Читать дальше )

Предновогодняя покупка акций / Инвестиционный марафон #46

- 29 декабря 2022, 18:00

- |

Друзья, всем привет.

Как обычно, последний выпуск инвестиционного марафона этого года решил сделать более динамичным и переложить ответственность за правильный выбор компаний на других :)

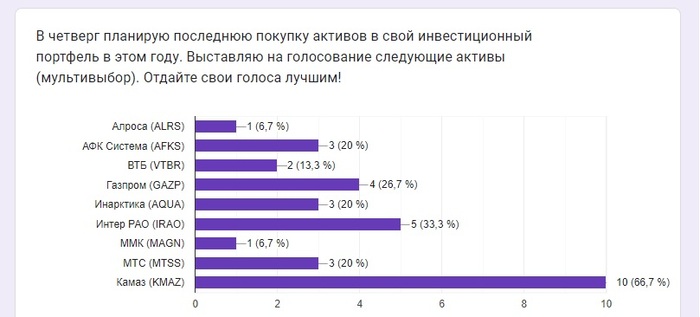

На голосование в различных социальных сетях (ТГ, Дзен и Пикабу) были предложены 9 российских компаний, которые можно купить на Московской бирже.

Голосование на пикабу дало такой результат:

Голосование в вашем любимом телеграм-канале показало такой результат:

( Читать дальше )

markets report 29/12/22

- 29 декабря 2022, 13:15

- |

Всем финальный четверг! Выпуск 233

Этот год вот вот закончится, а на рынках настроение достаточно подавленное, предновогоднее ралли или ралли СантаКлауса не случилось, да и Бог с ним. Сегодня не хочется обсуждать вчерашнюю просадку, но важно подвести итоги и вообще вспомнить каким был 2022. Надежды на более легкий и крутой год рухнули практически сразу, потому что ровно после нового года американский рынок развернулся и начал падать вниз, естественно с периодическими отскоками медвежьего рынка – это когда вовремя затяжного спада рынок разворачивается, начинает расти, вселяя надежду в доверчивых быков, что на этом все и дальше только рост. Ну а потом снова разворачивается вниз и обваливается обязательно на новый минимум, а все быки при этом идут на корм медведям. Тут напомню что рынки вообще всегда двигаются не линейно а туда сюда, даже когда рынок наконец развернется и будет расти, коррекции вниз будут и немаленькие особенно поначалу, потому что не все поверят что дно пройдено и не все медведи так просто сдадутся, особенно после такого жирного для них года.

( Читать дальше )

😭Индекс Мосбиржи не смог. Итоги 28 декабря.

- 28 декабря 2022, 19:35

- |

Вчерашнее предновогоднее чудо не повторилось. Индекс Московской биржи дошел до уровня 2153, решил, что ему там не сухо и комфортно, и скорректировался на 📉-0,5% до 2 140,39 пункта. Вчерашний вопрос был риторическим, рынок не может долго расти на низких объемах, тем более в конце года — в период фиксации результатов институциональными инвесторами.

Не только в распродажах дело, падающие цены на нефть также вносят свою ложку дегтя в ожидания инвесторов. Brent за день опустилась до 82,3$ за баррель ли на 📉-2,4%.

После покупки Банка Открытие ВТБ проваливается на 📉-2,9%. Сделка действительно была достаточно крупной, если не назвать рекордной в этом году. Телеграм-каналы заполонили сегодня негативной непроверенной информацией о банке. Предлагаю не верить слухам и таким сливам. Фундаментально после покупки ВТБ выглядит более привлекательным.

( Читать дальше )

12 главных событий года. Что принес инвесторам 2022

- 28 декабря 2022, 14:57

- |

Уходящий год выдался непростым для российских инвесторов: приостанавливались торги, не публиковались отчетности, у компаний менялись собственники, иностранные бумаги стали недоступны «неквалам». Вспоминаем эти и другие события, которые повлияли на наш рынок в 2022 г.

Главное

• Неторговый март. 28 февраля на Московской бирже были приостановлены торги ценными бумагами и деривативами — спустя почти месяц они начали поэтапно возобновляться. Обвала не произошло.

• Санкции. Бизнесмены и госбанки попали в лист SDN, введено нефтяное эмбарго, потолок цен на нефть, зарубежные компании ушли с российского рынка, резервы ЦБ заморожены.

• Экстремальная волатильность рубля. В марте курс доллара составил 120 руб., после мер Центробанка он опустился до 50. Такого сильного укрепления рубля еще никогда не было.

( Читать дальше )

markets report 28/12/22

- 28 декабря 2022, 10:15

- |

Всем последняя среда 2022! Выпуск 232

Католики, наконец оттусили свое рождество и на рынках появилось хоть какое-то движение, а то в понедельник половина мировых бирж были закрыты, ну а на открытых не происходило практически ничего интересного. Но и вчера не сказать, что прям были активные движения Уолл Стрит закрылся смешанно. Если DOW с SnP, хоть и закрылись разнонаправлено и практически в 0, то технологический NASDAQ припал почти на 1,5%. Новогодним ралли пока вообще не пахнет, а техи и вовсе демонстрируют слабость. Это неудивительно, потому что под шумок предновогодней суеты безрисковая доходность казначейский бондов снова внушительно поползла вверх и практически без перерывов ползет вторую неделю. Все это переводится как «О боже ставки будут продолжать расти, значит, акциям придется непросто особенно техам!».

Просел практически весь сектор и немало, но выделилась как всегда TSLA, которая похудела вчера еще 11%, беспокойство инвесторов не отпускает, особенно на фоне сокращения производства в Китае. Должгожданная радость шортистов TSLA наконец настала, акция валится уже 4ю неделю подряд, это кстати говорит что в ближайшее время может наступить отскок наверное в районе $100 за акцию, хотя бы по техническим причинам, потому что медведям тоже иногда нужно фиксировать прибыль и забирать свои заработанные. А, Вообще со своих хаев TSLA потеряла 73% или сложилась в 4 раза. Это не очень хороший знак, и если акция пройдет вниз проторговку в диапазоне $90-100 то может пойти существенно ниже в районе $60.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал