Алгоритм

Дорогая, я тебя люблю, но AUD\CAD я люблю больше))

- 27 июня 2015, 06:39

- |

- комментировать

- Комментарии ( 22 )

Торговая машина F0618

- 26 июня 2015, 19:59

- |

начало в воскресенье в 14.00 мск.

добавляемся в скайп andjey6181

Первые 10 участников получают скидку 20% !

Вышла 3-я финальная версия!

Теперь это по сути многофункциональная торговая машина, состоящая как бы из 3-х советников в одном!

Трендовая, на трех сигналах (диверсификация по точкам входа!) с четкими стопами и тейками.

Можно использовать разные торговые инструменты на разных таймфреймах.

Ранее здесь

smart-lab.ru/blog/244784.php

smart-lab.ru/blog/245904.php

выкладывал результаты и описание предидущей версии.

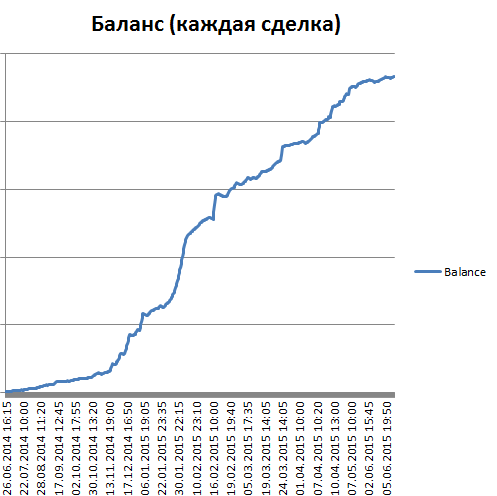

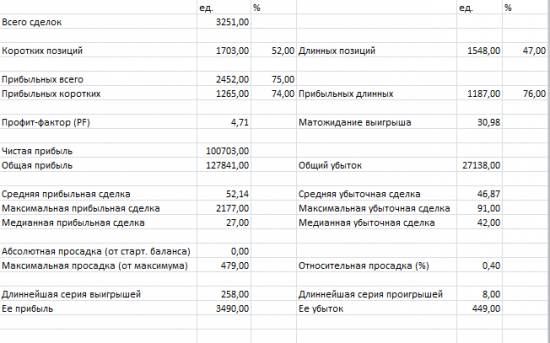

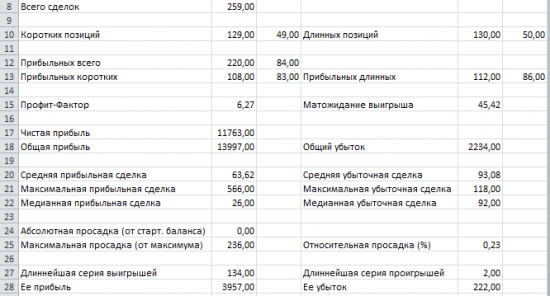

Для примера ниже привожу результат торгов новой версии на масштабах м5-м15 на 5 инструментах за последние 1,5 месяца:

Ночные посиделки. Торговый алгоритм.

- 26 июня 2015, 01:54

- |

Это, конечно, не 10, но реальная зацепка. Графики и просадка завтра.

За прошедший год на м5 фГАЗП 18341п, ПФ 2,96; фРТС 85000п, ПФ 3,1

фРТС м15 (70 сделок) ПФ 4,23, 60000п

Лукойл м5, ПФ 2,5, 13524п

Всё без реинвестиций.

Торговый алгоритм (Si).

- 25 июня 2015, 19:46

- |

Торговый алгоритм (RI).

- 25 июня 2015, 17:00

- |

Таймфрейм м5, Профит-фактор чуть более 10. Всего сделок 276. Дата выборки — последний год. Серия выигрышей — 21. Серия проигрышей — 5. Относительная просадка 2,89%.

Не ради хвастовства, а ради поиска сами знаете чего…

Импульсные стратегии

- 25 июня 2015, 13:54

- |

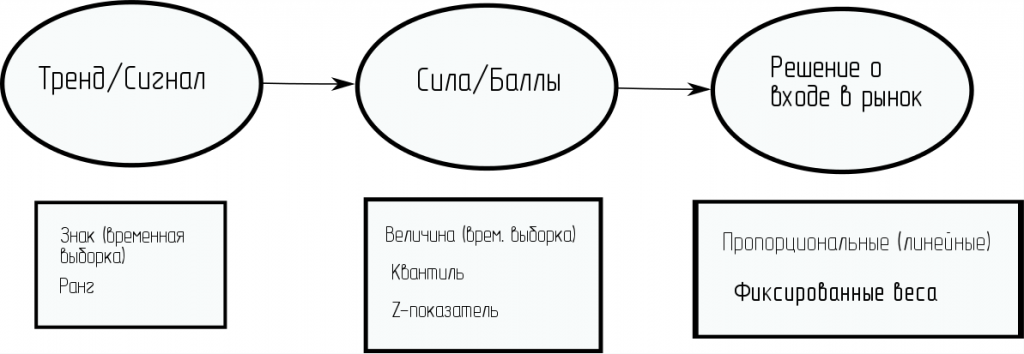

Определение и основные принципы построения импульсных стратегий изложены в блоге blog.johandp.com. Стратегии очень простые, но являются основой для многих сложных алгоритмов, их элементы используются и в моих роботах. Привожу здесь перевод статьи из блога в целях классификации различных видов стратегий.

Импульс это старейшая особенность, присущая финансовым рынкам. Также это простейшая и одновременно одна из самых запутанных для применения аномалий. Импульс представляет собой тенденцию, при которой активы, демонстрировавшие рост (или падение) в прошлом, продолжат это движение в будущем. Много исследований этой особенности проводилось в академической литературе и было выяснено, что она присутствует на всех рынках и на всей выборке имеющихся данных. И тем не менее, остается много вопросов в использовании импульса для алгоритмической торговли.

( Читать дальше )

Вечерние посиделки. Торговый алгоритм.

- 24 июня 2015, 23:05

- |

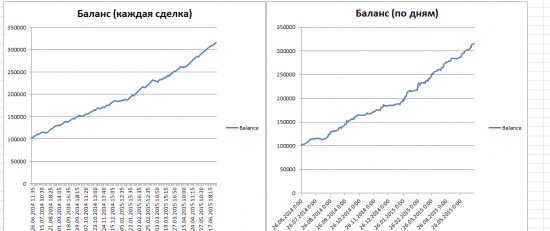

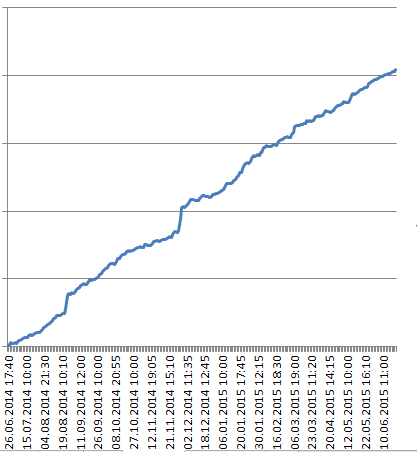

Прогон почти на всех валютных парах, кроме экзотики, которые предоставляются в БКС-форекс.

Если кто-то заинтересован в извлечении результатов из работы алгоритма — добро пожаловать в личку.

Programming and NYSE

- 24 июня 2015, 17:49

- |

Как работаю сейчас: В ТОСе формула, которая выдает сигнал. На основе его открываю график и делаю вывод. Перехожу в другую платформу и там делаю сделку. Очень часто сигнал ложный в виду ограничений на формулы ТОСа. (нельзя их делать сложными)

Хочется иметь возможность написать алгоритм полноценно. Мне НЕ нужна поддержка торговли. Просто исторические данные и реалтайм.

Подскажите на что обратить внимание?

Критерии:

Язык программирования — любой (внешний, внутренний. Лишь бы функциональный)

Цена: желательно 0 =) (Смотрел InteractiveBroker. Все зашибись, но 10к для депо это через чур)

Без задержек: реалтайм котировки.

Спасибо. Надеюсь подскажите

Ночные посиделки. Торговый алгоритм.

- 24 июня 2015, 00:52

- |

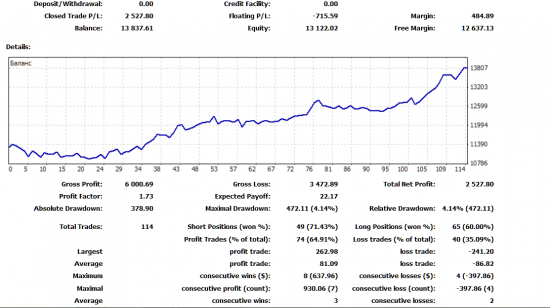

Пока только это:

EURUSD+USDJPY (10 000 баров)

Из оптимизаций только фиксированный стоп на все сделки. Грааль?

ПС. Если есть люди, заинтересованные в извлечении результатов из работы алгоритма — добро пожаловать в личку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал