Алексей Бачеров

О какой девальвации рубля все кричат?

- 26 ноября 2024, 11:03

- |

Снова из всех утюгов стали говорить о девальвации рубля! Это у нас нас такое национальное развлечение.

Я на своём закрытом канале ABTRUSTOPSEC как минимум раз в месяц публикую расчёты и там курс находится в стандартных воротах волатильности.

Но сейчас даже не об этом! Если вспомнить проект бюджета 2024 года, то там фигурировал средневзвешанный курс USDRUB по итогу 2024 в размере 95. Сейчас, по прошествии 90% дней в этом году он равен 91.4. А это значит,, чтобы прогноз бюджета сошелся с реальностью, курс в оставшиеся 10% времени этого года должен быть в среднем в районе 124,5 рублей за доллар!!! Это обесценение еще практически на 20% от текущего значения!

По моим расчетам вероятность такого сценария до конца года меньше 5%!

Похоже, что скоро снова можно будет шортить зеленого, как и в прошлом году 😁

- комментировать

- Комментарии ( 34 )

Аномалия в спредах доходности ОФЗ, о чем нам это может говорить?!

- 21 ноября 2024, 10:57

- |

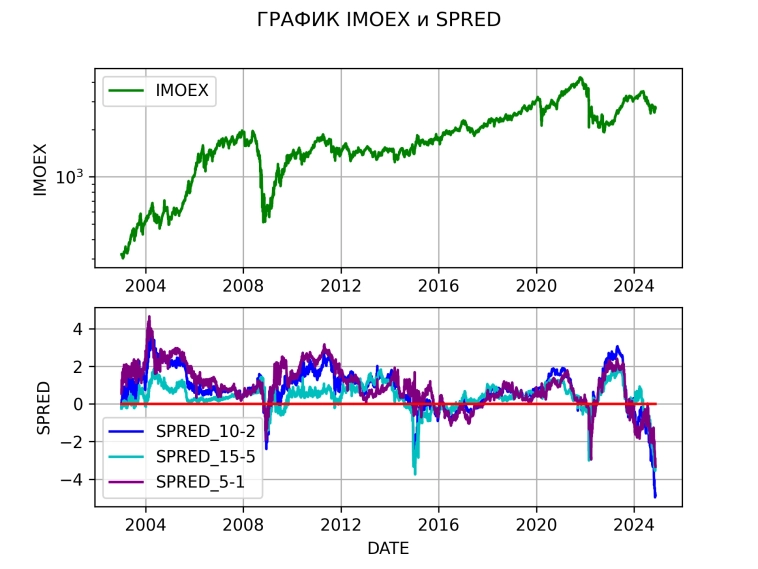

Одним из предикторов кризисов в США является спред доходностей между длинными и короткими трежурис. Я не раз публиковал картинки с последними данными.

В России расчет таких спредов не является предиктором для российского рынка акции. Более того из небольшой истории нашего фондового рынка, можно скорее установить иную зависимость. После инверсии кривой доходности и даже в случае параллельного вида этой самой кривой, российский рынок акций начинал расти. Понятно, что статистическая значимость близка к нулю, но она и в США тоже совсем мала из-за малого числа наблюдений.

Текущая картинка скорее внушает оптимизм, чем пессимизм. На последней конференции я высказал мнение, что следующий год может оказаться очень позитивным для инвесторов, и это один из аргументов. Текущие значения спредов является самым большим за всю историю наблюдений. Это дает основание предположить, что рост на горизонте 2 — 5 лет может ожидать нас существенный и сейчас не стыдно делать самые смелые прогнозы.

Малевич отдыхает!

- 15 ноября 2024, 14:46

- |

Что это? Это диаграмма структуры портфеля в стратегии АЛЬФА СКАКУНОВ AHTRUST c 2017 года! :)

Конечно, это бэк-тест! Но честный бэк-тест. Никакой переоптимизации, никаких данных из будущего транспонированных в прошлое и т.п. Всё по феншуй!

Удачных всем инвестиций!

Результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AНTRUST (END DATE 2024-10-31)

- 12 ноября 2024, 11:36

- |

( Читать дальше )

Инвестиции в образование дают IRR 77%!!! Покажите мне где можно получить больше!

- 11 ноября 2024, 12:24

- |

В субботу прошла конференция «Личное финансовое планирование», организованная СРО Национальная Ассоциация Специалистов Финансового Планирования (НАСФП). Атмосфера была дружественной, многие доклады очень интересны. Я выступил с темой «Образование как актив. Стоимость и ценность», представляя интересы Высшей школы бизнеса НИУ ВШЭ. Готовясь к конференции, я ставил перед собой цель, поделиться с участниками мыслями, почему образование крайне важно, если человек планирует заниматься инвестициями, и тем более важно если он собирается строить карьеру в этой сфере.

Конечно, я привёл немного статистики, но больше всего я горжусь другими слайдами, которые я привёл в данном посте. Я ни в коей мере не отрицаю, что прекрасное образование можно получить, читая книги, но как я уже писал в своих более ранних постах, это процесс очень долгий и потребует огромную мотивацию и усидчивость. На мой личный взгляд путь через ВУЗы более короткий, и в определённом смысле более простой, хотя и не дешёвый.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал