Алроса

Перспектива хорошей дивидендной доходности поддержит акции Алроса - Sberbank CIB

- 03 марта 2021, 15:05

- |

EBITDA по итогам квартала составила $418 млн, что на 19% ниже нашей оценки и на 16% ниже консенсус-прогноза, так как расходы оказались выше ожидаемого. Средняя денежная себестоимость на уровне EBITDA составила $51/карат (наш прогноз и консенсус-оценка — $44-45/карат).

Это объясняется тем, что за отчетный период компания реализовала беспрецедентно большие объемы мелких и дешевых алмазов (в том числе из товарных запасов предыдущих периодов) — их себестоимость была примерно на $4/карат выше, чем предусматривал консенсус-прогноз. Кроме того, платежи по НДПИ за 4К20 были на 160% выше, чем в 3К20 (на $20-30 млн больше, чем мы ожидали), так как компания компенсировала этим относительно небольшие выплаты за второй и третий кварталы. Наконец, в отчетности было зарезервировано около 3 млрд руб. ($40 млн) на программу опционов для сотрудников — эти расходы зависят от совокупной доходности акций компании, которая в 4К20 была высокой благодаря росту ее котировок. Предполагается, что выплаты по программе пройдут в середине 2021 года.

Свободные денежные потоки в четвертом квартале достигли рекордного уровня $857 млн (с доходностью 9%), т. е. превысили консенсус-прогноз на 30%. По итогам квартала АЛРОСА получила дополнительные авансовые платежи на сумму около $85 млн, связанные с некоторыми поставками, которые должны фактически состояться в первом квартале 2021 года. Кроме того, на свободные денежные потоки позитивно повлияли такие факторы, как ожидавшаяся реализация ранее аккумулированных товарных запасов ($385 млн) и по-прежнему низкий уровень капиталовложений (всего $58 млн по итогам октября — декабря).

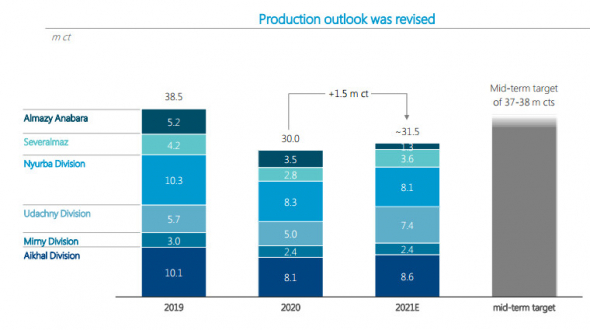

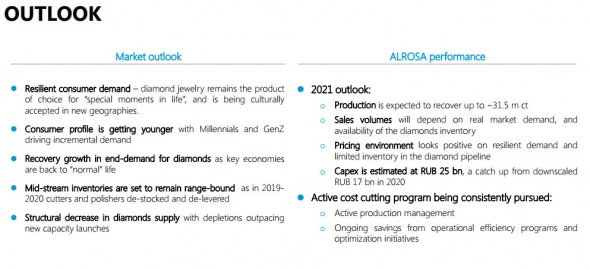

Компания повысила производственный прогноз на 2021 год на 5% — до 31,5 млн карат. Впрочем, даже новый прогноз заметно ниже, чем предполагает среднесрочный целевой показатель, которого планируется достичь в 2024 году — 37,0-38,0 млн карат. Что касается рыночных тенденций, представители компании подтвердили, что в январе — феврале цены на необработанные алмазы продолжали расти. Во всех регионах наблюдается неплохой конечный спрос, и компания рассчитывает сократить товарные запасы продукции до 15,0 млн карат (в конце 2020 года они составили 20,7 млн карат).

Менеджмент повысил прогноз капиталовложений на 2021 год на 9% — до 25 млрд руб. При этом прогнозы по капитальным инвестициям в рублевом выражении на 2022-2024 годы повышены в среднем на 28% — до 21-26 млрд руб. в год. Инфраструктурные капиталовложения (в строительство аэропорта «Мирный», газификацию Удачного и строительство газоперерабатывающего завода) составят 34% совокупных инвестиций за 2021-2024 годы. Еще 13% связано с завершением нескольких проектов по наращиванию добычи, а остальное относится к текущим капиталовложениям. Принципиальное решение по строительству нового рудника на Мире будет принято в конце 2021 года. Если этот проект будет утвержден, строительство начнется не ранее 2025 года, а совокупные капитальные инвестиции составят около $1,2 млрд. Других крупных капитальных проектов до 2025 года не будет.

Стратегию в области экологии, социальной ответственности и корпоративного управления (ESG) АЛРОСА собирается обнародовать в первой половине текущего года.

После весьма непростого 2020 года менеджмент компании предложил перейти к более гибкой дивидендной политике — этот вопрос будет обсуждаться на ближайшем заседании наблюдательного совета. Руководство АЛРОСА предлагает распределять среди акционеров 70-100% чистой прибыли, если соотношение чистого долга и EBITDA варьирует в диапазоне 0,0-1,0. Для сравнения, действующая политика предполагает, что на выплату дивидендов должно направляться 100% при долговом коэффициенте 0,0-0,5 и 70-100%, если мультипликатор «чистый долг/EBITDA» составляет 0,5-1,0. Если предлагаемые изменения будут одобрены, это означает, что при текущем уровне задолженности, когда чистый долг составляет 40% EBITDA, по итогам второй половины 2020 года могут быть выплачены дивиденды на сумму $0,82-1,18 млрд с доходностью 8,5-12,0% (действующие нормативы предполагают выплаты на сумму $1,18 млрд). Мы полагаем, что перспектива хорошей дивидендной доходности и по-прежнему позитивная динамика месячных продаж должны оказать поддержку котировкам АЛРОСА.Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

- комментировать

- Комментарии ( 0 )

АЛРОСА: нежданно-негаданно за 2020 год могут быть щедрые дивиденды

- 03 марта 2021, 14:51

- |

💎 АЛРОСА отчиталась по МСФО за 2020 год, который оказался для компании очень сложным и заставил столкнуться с целым рядом различных вызовов, в центре которых, разумеется, COVID-19:

↘️ Выручка компании с января по декабрь снизилась всего на 7% до 221,5 млрд рублей, и во многом более глубокого падения удалось избежать, благодаря весьма успешному с финансовой точки зрения четвёртому кварталу.

📈 Если в первой половине минувшего года бизнес АЛРОСА оказался фактически парализован из-за пандемии, а во второй начал, наконец, понемногу оживать. Отложенный спрос, накопленный за время простоя, получил мощный стимул в Q4-2020, по итогам которого продажи выросли почти в 3,5 раза в квартальном выражении, также как и относительно Q4-2019 — в два с лишним раза!

↘️ Показатель EBITDA упал в 2020 году на 18% до 87,6 млрд рублей, а его рентабельность снизилась с 45% до 40%. Чистая прибыль сократилась ровно наполовину – до 32,2 млрд рублей, попав под дополнительное серьёзное давление в виде отрицательных курсовых разниц (на фоне ослабления курса рубля).

( Читать дальше )

Алроса по-прежнему находится в выгодном положении крупнейшего поставщика алмазов - Альфа-Банк

- 03 марта 2021, 13:46

- |

СДП «АЛРОСА» за 4К20 оказался выше ожиданий на фоне роста рентабельности и значительного высвобождения оборотного капитала. Решение по дивидендам за 2П20 Совет директоров компании примет в апреле. АЛРОСА улучшила свою долговую позицию по состоянию на конец года – чистый долг /EBITDA снизился до 0,4x благодаря сильному СДП. Компания досрочно погасила кредиты двум банкам на общую сумму $275 млн и оставшиеся $494 млн в соответствии с графиком погашения по евробондам, размещенным в 2010 г.

Производственный прогноз и перспективы на 2021 г.: Компания повысила свой производственный прогноз на 2021 г. на 5% г/г до 31,5 млн карат. Продажи компании ожидаются на уровне 34-35 млн карат, что соответствует цифрам в нашей финансовой модели. По мнению компании, отрасль сейчас находится в уникальной ситуации, когда уровни запасов крупнейших производителей алмазов эквивалентны всего 1-2 месяцам добычи. Наблюдается сильный спрос на алмазы, и по ожиданиям рынок предметов личной роскоши будет расти на протяжении ближайшие трех лет.

По прогнозу «АЛРОСА», среднегодовые темпы роста предложения алмазов составят всего 1-2%, тогда как в общем предложение алмазов снизится на протяжении 2019-2025 гг. в 21 млн карат. В следующем году АЛРОСА планирует увеличить производство за счет возобновлении добычи на россыпном месторождении Алмазы Анабара. Компания намерена довести объемы добычи до 37 — 38 млн карат к 2024 г. Потенциальное восстановление добычи на трубке “Мир” возможно после 2030 г., если инвестиционное решение по проекту, ожидаемое к концу 2021 г., окажется положительным. Разведывательные работы в Африке в случае успешности могут привнести дополнительные 3-4 млн каратов на трехлетнем горизонте. Ситуация с предложением на рынке по ожиданиям приведет к росту цен до уровней, предшествующих пандемии, уже в 2021 г.

Наш базовый сценарий предполагает, что средние цены реализации на алмазы ювелирного качества в 2021 г. будут на 1,5% выше уровня 2019 г. ($135/карат). Позитивный ожидания продаж обоснован улучшением конечного спроса и роста рентабельности в сегменте огранки, что поддерживает активное пополнение запасов.

Капиталовложения на 2021, как ожидается, будут выше г/г и составят 25 млрд руб., за счет реализации проектов, отложенных в 2020 г. В ближайшие 4 года АЛРОСА планирует капитальные затраты в размере около 94 млрд руб., которые будут направлены на расширение добычи (35 млрд руб.), модернизацию инфраструктуры (32 млрд руб.), ремонтно-профилактические работы (26 млрд руб.) и прочие проекты. Текущий план капитальных затрат не включает затраты на восстановление трубки “Мир”.

Финансовое положение компании, по ожиданиям, сохранится устойчивым, поскольку АЛРОСа планирует поддерживать объем средств на депозитных счетах в размере 50 млрд руб. что выше минимального уровня в 25 млрд руб., которого компания придерживалась ранее. Целевой уровень соотношения “чистый долг/EBITDA” находится до 1x. Устанавливая новые нормы, компания тем самым обеспечивает себя подушку ликвидности на периоды возможных кризисов на рынке, чтобы не прибегать к продажам алмазов ГОХРАНу, так как такой сценарий не самый привлекательный для инвесторов.

Дивидендная политика сохраняет привязку к СДП. В соответствии с озвученными поправками, коэффициент дивидендных выплат при соотношении “чистый долг/EBITDA” в диапазоне между 0-1x составит 70-100% СДП. Ранее при отношении долга к EBITDA в диапазоне от 0 до 0,5x на дивиденды предполагалось 100% СДП. Эти изменения предполагает некоторый риск, что дивиденды за второе полугодие могут быть ниже 100% СДП. Мы ожидаем дивиденды в диапазоне 8,5-12 руб. на акцию, что предусматривает дивидендную доходность на уровне 8 -12%. На наш взгляд нижний уровень прогнозного диапазона маловероятен, так как АЛРОСа, по данным на конец года, уже обеспечила себе необходимый уровень ликвидности; соотношение “чистый долг/EBITDA” достигло минимального значения с 2015 г.; прогноз на 1К21 г. благоприятен – по итогам мартовских продаж АЛРОСА может удивить уровнем распроданных запасов.

Подытоживая вышесказанное, мы считаем предоставленный прогноз благоприятным для АЛРОСы. Компания по-прежнему находится в выгодном положении крупнейшего поставщика алмазов, располагающим достаточной ликвидностью и значительной ресурсной базой. Недавно объявленный пакет бюджетных стимулов в США, а также увеличение доли онлайн-продаж предполагают рост продаж ювелирных изделий. Природные камни не утратили свой статус уникального товара, тогда как синтетические бриллианты заняли собственную нишу в сегменте модных ювелирных украшений, демонстрируя 80-90% дисконт от цены натуральных камней. По нашим ожиданиям, 2021 будет хорошим годом для АЛРОСЫ. Мы подтверждаем рекомендацию ВЫШЕ РЫНКА.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Дивиденды Алроса могут составить 11,9 рублей, доходность - 11,7% - Промсвязьбанк

- 03 марта 2021, 11:18

- |

В 4 кв. показатель вырос до 65,2 млрд руб., максимум за последние несколько лет. Ключевая метрика для выплаты дивидендов (соотношение чистого долга к EBITDA) снизилась (меньше 0,5х). Это предполагает, что АЛРОСА может направить на выплаты 100% FCF за 2-е полугодие. В итоге, дивиденд на акцию может составить 11,9 руб., доходность 11,7%. Мы считаем эту новость позитивной, рекомендуем держать акции АЛРОСы, целевой уровень – 115 руб./акция.Промсвязьбанк

Алроса надеется на возвращение стоимости алмазов на докризисные уровни - Атон

- 03 марта 2021, 10:56

- |

Выручка в 4К20 увеличилась до 98.6 млрд руб. (+98% кв/кв, +2% против консенсуса) в результате восстановления спроса ближе к концу года. В итоге показатель EBITDA АЛРОСА вырос до 31.8 млрд руб. (+24% г/г, -16% против консенсуса), в то время как рентабельность EBITDA упала до 32% против 52% в 3К20. Чистая прибыль выросла до 21.3 млрд руб. (2.8x кв/кв, +83% г/г) на фоне увеличения выручки. Свободный денежный поток компании вырос до 65.2 млрд руб. (2.9x кв/кв) за счет расширения OCF. Чистый долг снизился до 31.2 млрд руб. (со 107.0 млрд руб. на конец 3К20), а соотношение чистый долг/EBITDA упало до 0.4x против 1.25x в 3К20. Компания прогнозирует, что производство в 2021 составит 31.5 млн карат (против 30 млн карат в 2020), а капзатраты достигнут 25 млрд руб. (против предыдущего прогноза в 29 млрд руб.). Во время Дня инвестора АЛРОСА отметила, что ожидает продажи на уровне 34-36 млн карат в 2021 и 37-38 млн карат к 2024, согласно базовому сценарию. Компания также видит среднегодовые темпы роста предложения алмазов в районе 1-2% в 2021-2023. Кроме того, АЛРОСА обсуждает упрощенную схему выплаты дивидендов, предполагающую коэффициент выплат 70-100% FCF при соотношении чистый долг/EBITDA на уровне 0-1.0x.

В целом АЛРОСА представила хорошие результаты, которые оказались выше наших оценок по линии FCF, что предполагает, что компания может выплатить дивиденды 10.7 руб. на акцию за 2020, обеспечивающие доходность 10.4% (исходя из коэффициента 100% FCF). Рынок постепенно восстанавливается, что подтверждается ранее раскрытыми компанией данными по продажам алмазов, которые показали рост по итогам месяца. Компания надеется, что к концу 1К21 цены алмазов вернутся на докризисные уровни. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по АЛРОСА, считая ее справедливо оцененной по форвардному консенсус-мультипликатору EV/EBITDA 6.2x против ее собственного 5-летнего значения 5.4x.Атон

Анализ рынка 3.03.2021 / Отчет Русгидро, Алроса, Галс-Девелопмент

- 03 марта 2021, 09:00

- |

Рост продаж и распродажа запасов в 2021 году обеспечат Алроса сильные финпоказатели - Велес Капитал

- 02 марта 2021, 21:28

- |

Финансовые показатели. В 4-м квартале 2020 г. выручка АЛРОСА выросла на 53% г/г до 98,6 млрд руб. (консенсус 96,8 млрд руб.) благодаря рекордному объему продаж и ослаблению рубля. EBITDA увеличилась на 8% г/г до 31,8 млрд руб. (консенсус 38 млрд руб.), рентабельность снизилась до 40%. Свободный денежный поток вырос в 3 раза до 65,2 млрд руб. (консенсус 49,2 млрд руб.) вследствие распродажи запасов. Результаты 4-го квартала оказались настолько сильными, что помощь Гохрана ушла с текущей повестки, однако по-прежнему остается опционным вариантом. Менеджмент считает, что отмена сделки выгодна акционерам, так как алмазы были бы проданы Гохрану в тяжелый период по заниженной цене. Бурное восстановление мировой экономики и алмазной отрасли позволили реализовать алмазную продукцию на рыночных условиях по высоким ценам.

Долговая нагрузка. В 4-м квартале АЛРОСА предприняла ряд действий по снижению долга. В дополнение к плановому гашению еврооблигаций на сумму 494 млн долл. были досрочно погашены два банковских кредита в общей сумме 275 млн долл. В результате чистый долг снизился на 71% к/к до 31,2 млрд руб., соотношение чистый долг/EBITDA упало до 0,36х. Вместе с тем компания пересмотрела подход к уровню ликвидности: менеджмент будет стремиться поддерживать объем денежных средств на уровне 50 млрд руб. (вместо 25 млрд руб.), что позволит преодолеть будущие кризисы с меньшими потерями.

Дивиденды. Во 2-м полугодие 2020 г. свободный денежный поток АЛРОСА составил 87,8 млрд руб. Так как соотношение чистый долг/EBITDA на конец года опустилось ниже 0,5х, компания формально может направить на дивиденды весь FCF. В таком случае дивиденд на акцию составит 12 руб. (доходность 11,5% к текущим котировкам). Наблюдательный совет даст рекомендацию 21 апреля. Однако мы не исключаем, что менеджмент выберет осторожный подход и направит на дивиденды 70% свободного денежного потока, что обеспечит выплату в размере 8,3 руб. на акцию. Такой сценарий согласуется с новой дивидендной политикой, которая была анонсирована в ходе дня инвестора. Полугодовая периодичность выплат и FCF в качестве дивидендной базы сохраняются. Изменения затронут условия, определяющие долю FCF, направляемую на дивиденды. Теперь при соотношении чистый долг/EBITDA в диапазоне от 0,0х до 1,0х коэффициент выплат составит 70-100% FCF. Если по старой политике при значении чистый долг/EBITDA ниже 0,5х выплачивалось строго 100% свободного денежного потока, то в новой редакции появляется возможность ограничить выплаты 70% FCF.

Состояние отрасли. Менеджмент отмечает быстрое восстановление алмазной отрасли. Праздничный сезон в США и Европе обеспечил высокие продажи ювелирных украшений, а индийские ограночные мощности достигли 100%-й загрузки. Все участники алмазной отрасли встретили 2021 г. с рекордно низким уровнем запасов сырья. В 2021 г. основными драйверами спроса станут продажи обручальных колец (эффект отложенных свадеб) и ограничения на путешествия, что будет стимулировать потребителей искать иные способы проведения досуга и самопоощрения, в том числе через покупку предметов роскоши. Долгосрочный взгляд АЛРОСА на алмазную отрасль позитивен. С 2021 г. алмазный сектор войдет в фазу структурного дефицита алмазов. Этому во многом поспособствует прекращение добычи в ноябре 2020 г. на месторождении Argyle, обеспечивающем 10% мирового предложения. После многих лет ценового спада и снижения инвестиций в новые проекты алмазные компании не смогут быстро нарастить добычу, поэтому АЛРОСА оценивает CAGR мирового предложения алмазов в 1-2% до 2030 г. В то же время, спрос на предметы роскоши будет расти с годовыми темпами прироста 10%, что обусловит дефицит алмазов на мировом рынке на многие годы.

Ожидания. В 2021 г. АЛРОСА планирует добыть 31,5 млн карат алмазов, а реализовать – 34-36 млн карат. Менеджмент отметил, что в 1-м квартале 2021 г. снижение запасов продолжится, а их уровень достигнет минимальных за всю историю значений. Мы ожидаем, что рост продаж и распродажа запасов в 2021 г. обеспечат сильные финансовые показатели и высокие дивиденды.Сучков Василий

ИК «Велес Капитал»

Комментарии по рынку: АЛРОСА, РусГидро, МосБиржа

- 02 марта 2021, 19:31

- |

Финансовые результаты РусГидро за 2020 г. по МСФО. Выручка компании без учета госсубсидий увеличилась на 4,4% по сравнению с 2019 г. – до 97,5 млрд руб. Чистая прибыль выросла в 73 раза – до 46,6 млрд руб.

РусГидро достигла рекордных показателей на фоне роста операционных результатов, но основное изменение связано с отсутствием списаний обесценение активов, которые компания проводила последние несколько лет.

Дивиденды РусГидро. В компании сообщили, что в этом году совет директоров РусГидро рассмотрит вопрос продления дивидендной политики компании. Также РусГидро сообщила о планах направить на дивиденды по итогам 2020 г. 23,3 млрд руб. Таким образом, по нашим оценкам дивиденд на акцию составит 0,054 руб., текущая дивидендная доходность составляет 6,7%. #HYDR

Финансовые результаты АЛРОСА за 2020 г. по МСФО. Выручка алмазодобытчика ожидаемо снизилась на 7% по сравнению с прошлым годом – до 221,5 млрд руб. Чистая прибыль упала почти на 50% – до 46,6 млрд руб.

( Читать дальше )

Алмазы от СП АЛРОСА в Зимбабве в ближайшие 2-3 года не ожидаются

- 02 марта 2021, 17:54

- |

Итак, мы ожидаем, что у нас будет несколько интересных полей, но там, где они больше похожи на трехлетнюю перспективу. Поэтому мы не ожидаем, что алмазы поступят из Зимбабве по крайней мере через два, три года. И мы тратим очень ограниченные суммы денег на разведкуИнвестиции в геологоразведочные работы в Зимбабве оцениваются в несколько миллионов долларов в год.

СП АЛРОСА получило лицензии практически на всех участках, в которых было заинтересовано. Там могут быть и кимберлитовые трубки, и россыпные месторождения.

источник

Алроса цель к 24 г добыча 37-38 млн карат алмазов в год, в 21 г продать 34 - 36 млн карат

- 02 марта 2021, 17:27

- |

Да, наш базовый сценарий состоит в том, чтобы достичь наших целевых уровней от 37 до 38 миллионов карат к 2024 году. Однако в настоящее время мы рассматриваем некоторые другие варианты и компромиссы, которые позволили бы нам нарастить производство раньшеЦены на алмазы вернутся к докризисным к концу первого квартала — сообщил Филипповский

Наша цель — продать в этом году от 34 до 36 миллионов карат, и, учитывая тот уровень запасов, который у нас был в начале года, и наши производственные мощности, которые, наверное, будут максимальными, мы могли бы сделать этоОднако, как я уже упоминал ранее, мы будем смотреть на рыночные условия и, соответственно, корректировать свое поведение и рыночные действия. Преобладающей темой будет цена над объемом, и мы постараемся не наводнять рынок необработанными алмазами

источник

из презентации компании:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал