Алроса

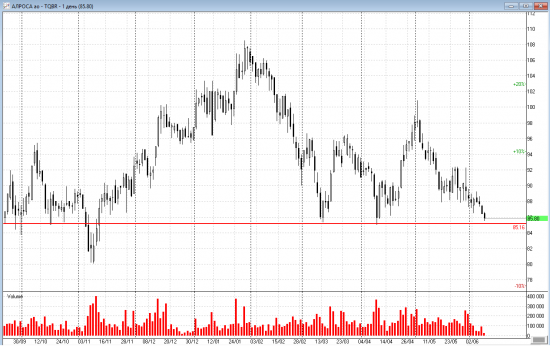

Хочется поиграть на отскоках по АЛРОСе

- 08 июня 2017, 10:29

- |

Если же смотреть на то, как двигается АЛРОСА по отношению к остальным металлургам, то тут нога в ногу. Получается, как ни парадоксально, что акция коррелирует с металлами, хоть и добывает алмазы (которые в плане цены никуда особо не двигаются).

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Экспресс-обзор российских акций на 08.06.2017г.

- 08 июня 2017, 08:49

- |

АЛРОСА - наб. совет признал целесообразным увеличение доли в горнодобывающей компании Катока (Ангола) до 41%

- 05 июня 2017, 15:43

- |

сообщение

Сила портфельных инвестиций в психологии

- 01 июня 2017, 19:30

- |

В конце зимы я создал портфель, сейчас там 4 позиции: Акрон, Алроса, Газпромнефть, Сургутнефтегаз.

Сегодня Сургут обычка потеряла 10%, при этом, мой портфель потерял в цене 2.8%. А индекс ММВБ потерял 1.62%. Т.е. 10% были размыты, тем более, что на сургут (который не в тренде) у меня менее 22% портфеля.

Психологически, мне комфортно. А это главное. Значит, я без нервов и стресса могу жить и, в том числе, принимать инвестиционные решения.

А, с учётом того, что Алроса у меня с конца марта, а до этого её место занимала АФК Система — вообще грех жаловаться:-)

Аналитики напоминают, что в 2016 Алроса сообщила, что может перенаправить 1,5 млрд руб., сэкономленных на налогах, в огранку, менее 1% прогнозной EBITDA

- 31 мая 2017, 23:01

- |

Вице-премьер Юрий Трутнев, ответственный за развитие российского Дальнего Востока и куратор Алросы, сказал вчера, что компания может потенциально снизить дивиденды и использовать часть своей прибыли для поддержки ограночного бизнеса.

Г-н Трутнев уже несколько лет лоббирует развитие ограночного бизнеса на российском Дальнем Востоке. Капзатраты Алросы в эту низкорентабельную стадию цепочки производства воспринималась рынком как риск для денежных потоков и дивидендов. В связи с этим заявление Трутнева, на наш взгляд, не стало полной неожиданностью для рынка, а скорее новым напоминанием, что эта идея не забыта. Мы считаем, что сокращение дивидендов не совпадает с интересами государства в плане бюджетных доходов, поэтому не ожидаем существенного снижения выплат в пользу новых капзатрат. Напоминаем, что в 2016 компания сообщила, что может перенаправить 1,5 млрд руб., сэкономленных на налогах, в огранку — это соответствует менее 1% прогнозной EBITDA.АТОН

Изменения портфелей за февраль-май

- 31 мая 2017, 22:08

- |

Приношу извинения за длительное отсутствие. Знаю, многим интересно, как обстоят дела у моего публичного портфеля. Дело в том, что последние месяцы я работал над новым проектом для инвесторов, многие уже о нем знают, хоть он еще и далёк от завершения. Все силы и время уходят на него. Да еще и в отпуск на месяц неожиданно уехал)

Итак, за февраль-май произошли следующие изменения портфелей:

Получил дивиденды от ФосАгро (PHOR) из нераспределенной прибыли 2015 года по 39 р/акцию (3 февраля 2017)

Продал ОМПК (OSMP) по 80 р/акцию на фоне слухов о покупке компании тайской CP Group за $150 млн. (по 80р акция уже была переоценена, возможно снова куплю по 35). (10 февраля 2017)

Покупал ФосАгро (PHOR) по

( Читать дальше )

АЛРОСА - можно чуть поменьше забирать дивидендов, но использовать часть прибыли компании для поддержки огранки (Трутнев - интервью)

- 30 мая 2017, 17:55

- |

Достаточно ли одного ЕАЦ для решения задачи развития отечественной огранки или возможны другие инициативы в этом направлении?О сокращении доли государства в АЛРОСА— Сначала надо создать пример конкурентоспособности гранильной отрасли в РФ на площадке ЕАЦ. Убедимся, что мы можем. Потом посмотрим, что еще нужно наладить в механизмах, для того чтобы создать в России дополнительные рабочие места в этой сфере. Если мы почувствуем, что процесс двигается, но нужны определенные меры господдержки, мы готовы рассмотреть разные предложения. Можно, к примеру, у АЛРОСА чуть поменьше забирать дивидендов, но использовать часть прибыли компании для поддержки ограночных предприятий.

Мое мнение заключается в том, что АЛРОСА продавать не надо. АЛРОСА — уникальная компания, она лидирует на рынке. Это компания номер 1 в мире, у нас таких компаний, мягко говоря, немного. Другие коллеги считают, что бюджету настолько нужны деньги, что надо продавать. Это нормальная дискуссия, по итогам которой в прошлый раз было принято решение о дальнейшей

( Читать дальше )

Новости по акциям перед открытием рынка: 29.05.2017

- 29 мая 2017, 09:35

- |

Вчера состоялся первый полет самолета МС-21. Согласно заявлению главы Минпромторга Д. Мантурова, совокупный объем продаж до 2037 года нового российского пассажирского самолета МС-21 составит 1 тысячу лайнеров. На МС-21 уже получено 312 заказов, 175 из которых – твердые контракты с внесенной предоплатой. (Ведомости) (РИА Новости)

Роснефть — небольшие дивиденды Башнефти по итогам 2016 года и выплата промежуточных дивидендов в конце 2017 года позволят Роснефти (основной акционер Башнефти) сэкономить на налоговых выплатах. (

( Читать дальше )

АЛРОСА - пересмотрит план продаж в сторону повышения, но снизит прогноз по выручке в рублях

- 26 мая 2017, 18:32

- |

Мы будем пересматривать объемы продаж в 2017 году. Мы приступаем к корректировке бюджета. За лето мы эту работу завершим. Объем реализации будет однозначно больше, чем в первоначальном плане на 2017 год

Финанз

Пересмотр бюджета компании, который предусматривает снижение курса рубля к доллару в сравнении с ранее запланированным, приведет к уменьшению прогноза по объему выручки и чистой прибыли за 2017 год в рублях.

Это приведет к снижению выручки в рублях и чистой прибыли в рублях

Финанз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал