Американский фондовый рынок

Рекордная сумма дивидендов

- 23 января 2019, 18:54

- |

В 2018-м году американские компании направили рекордную сумму денег своим акционерам в качестве дивидендов, поскольку их прибыль продолжает неуклонно расти.

Несмотря на глубокую коррекцию индекса американской промышленности «S&P 500» (дважды упал на 10%), общий доход держателей акций, включая дивиденды составил 2.3%.

На Уолл Стрит предсказывают продолжение положительной динамики роста американских компаний в 2019 году, частично благодаря медленному росту мировой экономики и корпоративных доходов.

К концу прошлого, 2018 года, компании, входящие в индекс «S&P 500» , уже выплатили дивидендов акционерам компаний на общую сумму 420$ млрд и превысили рекорд выплат прошлого года

По прогнозу ведущих аналитиков рост дивидендных выплат в новом году может вырасти минимум на 20%, и это станет 34 годом, в котором сумма выплаченных дивидендов будет больше, чем в предыдущем году.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Сбербанк наше все?

- 23 декабря 2018, 19:19

- |

Добрый вечер, коллеги.

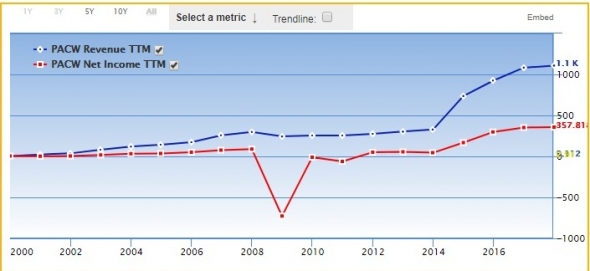

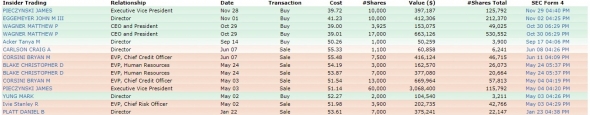

Решил написать небольшой обзор об интересном, на мой взгляд банке. И нет это не Сбербанк как вы могли подумать из названия поста) Это американский региональный тихоокеанский банк PacWest Bancorp.

Из-за чего банк попал в мое поле зрения: активности инсайдеров и высокой дивидендной доходности.

Что так же примечательно при поверхностном скрининге данной компании. Низкий Р/Е – 9,27 в совокупности c ценой ниже балансовой стоимость — коэффициент Р/В 0,82.

Честно сказать меня очень соблазнил уровень дивидендной доходности при таких мультипликаторах и я начал копать дальше.

Так как отчета за этот год естественно еще нет, то сначала рассмотрим динамику за прошедшие года, а потом посмотрим квартальные отчеты.

( Читать дальше )

3 причины падения рынка

- 16 декабря 2018, 17:24

- |

Статистически последние несколько недель года – это отличное время для быков на фондовом рынке. И хотя все еще возможно, что мы увидим сезонное ралли в конце года, но техническая картина в настоящее время выглядит очень слабо.

Распродажи на рынке продолжились, SPY пробил уровень поддержки текущей консолидации и наконец-то установил новый минимум закрытия. Конечно возможно, это ложный пробой, перед тем как цена вернется к вершине диапазона, 280 по SPY, но фактически S&P500 перешел в зону коррекции, которая определяется как снижение от -10% до -20% в течение достаточно короткого периода времени (от нескольких недель до нескольких месяцев). Как я писал на прошлой неделе, мало что принципиально изменилось за последние две недели в отношении ожиданий по процентным ставкам, ожиданий в отношении прибылей компаний и потенциальной продолжительности торговой войны с Китаем – однако рынок реагирует так, как будто все три этих фактора резко поменялись за одну ночь. Я расскажу о наиболее часто упоминаемых проблемах фондового рынка и разберу каждую из них.

( Читать дальше )

Бычьи ловушки, мертвые кресты и медвежьи флаги

- 10 декабря 2018, 19:11

- |

Начиная торговую сессию в понедельник, рынок показывал силу и перспективу пробития приора (280 по SPY), но к сожалению, для покупателей – это был краткосрочный позитив и к закрытию пятницы, SPY мог упасть уже ниже поддержки торгового диапазона по 263.00, цена уже третий раз отбивается от 280.

Цена движет настроениями игроков, поэтому с более низкими ценами растет и страх.

41% акций S&P 500 закрылись на 20% ниже своего 52-недельного максимума. На минимуме 2016 года этот показатель достиг 57%, а в 2011 году – 65%. В 2008 году это значение было около 80%. В пятницу больше акции S&P достигли новых 6-месячных минимумов, чем когда индекс был на ноябрьском минимуме. Рынок продолжает ослабевать.

( Читать дальше )

Инвест. портфель. Акции MSFT Microsoft.

- 21 ноября 2018, 09:15

- |

Акции MSFT Microsoft.

Рекомендованы к включению в инвест.портфель на 2019 год.

Текущая цена 101,7 usd.

Прогноз стабильно положительный.

2019 г. рост в район 125 — 135 usd (16-25%).

Рекомендованы к покупке для долгосрочных инвесторов.

Microsoft активно инвестирует в развитие искусственного интеллекта, запускает новые приложения, приобретает дополнительные сервисы, что позволяет диверсифицировать доходы и нарастить прибыль. Компания занимает сильные позиции в сегменте облачных технологий и продолжает увеличивать доходы по этому направлению. Благодаря развитой экосистеме приложений и связям с разработчиками у Microsoft есть хорошие шансы стать лидером облачной индустрии.

Прогноз по акциям Microsoft от ведущих аналитических агентств и инвестиционных компаний:

Аналитическое агентство |

( Читать дальше )

Инвест. портфель. Акции eBay.

- 20 ноября 2018, 15:42

- |

Акции EBAY eBay Inc.

Рекомендованы к включению в инвест.портфель на 2019 год.

Текущая цена 27,97 usd.

На следующий год (2019) прогноз благоприятный – рост в район 40-41 usd (23,6%).

В 2020 г. цена может вырасти до 53 – 55 usd (60-90%).

Акции eBay сильно недооценены. Хороший момент для инвестирования.

Акции интернет-аукциона eBay упали с середины апреля текущего года на 10%. За то же время индекс S&P 500 вырос на 5%. Поскольку в первом квартале EBITDA компании соответствовала ожиданиям, аналитики Morgan Stanley полагают, что причиной такой плохой динамики в основном стали такие не-фундаментальные факторы, как:

— низкий интерес к компании со стороны инвесторов по сравнению с другими быстрорастущими компаниями (в результате чего компании не хватает финансирования);

— появление других подходящих для инвестирования компаний розничного сектора, что вызвало отток долларов из акций eBay;

— отсутствие краткосрочных катализаторов роста.

Тем не менее, аналитики Morgan Stanley рекомендуют покупать акции eBay. В банке полагают, что реклама и платежи помогут компании увеличить свободный денежный поток на 50%. В настоящий момент рынок серьезно недооценивает эти источники роста.

( Читать дальше )

Инвест. портфель. Акции JP Morgan Chase.

- 19 ноября 2018, 08:30

- |

JPM JP Morgan Chase.

Рекомендованы к включению в инвестиционный портфель на 2019 — 2020 годы.

Текущая цена 109 usd.

Прогноз стабильно положительный. Потенциал роста в ближайшие 2 года + 33%.

2019 г. рост в район 130 usd (+18,88%).

Чистая прибыль компании за 2018 год $25 млрд по итогам за 3 квартала.

За 2017 год чистая прибыль составила $24 млрд.

Прогноз по акциям JP Morgan от ведущих аналитических агентств и инвестиционных компаний:

Аналитическое агентство |

Прогноз |

К дате |

Надежность прогнозов |

Credit Suisse |

$130 (+18.88%) |

16.04.2019 |

72% |

Wells Fargo Securities |

$130 (+18.88%) |

16.01.2019 |

45% |

Barclays Capital |

$135 (+23,46%) |

16.01.2019 |

68% |

UBS |

$129 (+17.97%) |

15.07.2019 |

56% |

Societe Generale |

$119,5 (+9,28%) |

31.07.2019 |

56% |

Инвест. портфель. Акции Google.

- 18 ноября 2018, 19:28

- |

GOOG Google (Alphabet Inc.).

Рекомендованы к включению в инвестиционный портфель на 2019 год.

Текущая цена 1055 usd.

Высокий рейтинг надёжности. Прогноз положительный.

Прогноз на 2019 г. – рост в район 1340 – 1500 usd (+37%).

Акции Alphabet Inc. (владелец Google) выросли после выхода хороших результатов компании за второй квартал 2018 года. В Barclays Capital ожидают дальнейшего роста бумаг Alphabet и рекомендуют их покупать.

Позитивная отчетность приведет к росту котировок акций американского холдинга. В течение года бумаги Alphabet могут вырасти на 14–40% в долларах.

Прогноз по акциям Google от ведущих аналитических агентств и инвестиционных компаний:

Аналитическое агентство |

Прогноз |

К дате |

( Читать дальше )

Модельный портфель Smart Value в октябре

- 17 ноября 2018, 22:04

- |

Не дайте текущему падению на рынке США испугать вас и заставить отказаться от потенциала дальнейшего серьезного роста.

Напомню, что в 1999 году рынок по ходу своего ошеломительного роста прошел через пять существенных коррекций. Те, кто запаниковал в это время, сделали большую ошибку. Возможно, они пропустили самый мощный рост в своей жизни.

Не делайте такую же ошибку сейчас. Бычий рынок жив. И стоит оставаться в игре.

Другая актуальная сегодня тема – драгоценные металлы. С начала месяца золото выросло более чем на 3%. И наши позиции, связанные с ним, тоже подросли. Лучше всего показал себя наш «Золотой лотерейный билет». Когда цены на золото начнут расти, он может подскочить очень серьезно, на сотни процентов. Это позволит нам максимизировать свою прибыль во время нового бычьего тренда драгоценных металлов.

Мы включили «Золотой лотерейный билет» в портфель только в прошлом месяце, а он уже показал прибыль в 26%. И это может быть только началом.

( Читать дальше )

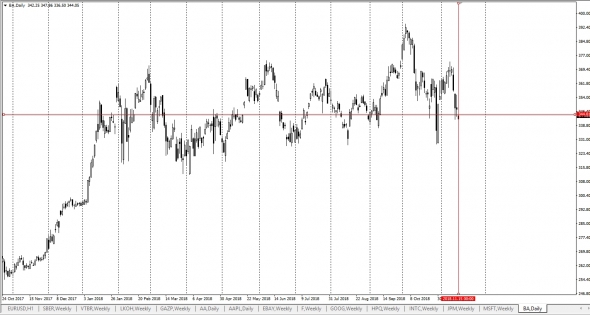

+103% за 2 года на акциях Боинга

- 16 ноября 2018, 14:26

- |

Результаты инвестирования.

Акции Boeing (Ba).

Покупка 26.01.2017 г. 12 акций по цене 169,27 на сумму $2031,24.

Ссылка: https://goo.gl/2ZvDby

Продажа 16.11.2018 г. по цене 344,81 за $4137,72.

Прибыль: $2106,48 (+103,7% за 21,5 месяца).

Причина закрытия позиции: боковик в течение года. Не смотря на то, что есть перспектива дальнейшего роста, было принято решение продать эти акции, для того чтобы освободить средства для участия в «новогоднем ралли» (краткосрочной торговли).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал