Аналитика

Технический анализ Акций РФ. Полюс выполнил цель роста.

- 15 ноября 2021, 08:43

- |

На прошедшей неделе акции Полюса выполнили цель роста 16000.

Акции Газпрома закрылись на уровне 333.

RSI и MACDы нейтральные.

Уровень сопротивления: 400 и 350.

Уровни поддержки: 310 и 273.

Рекомендуется торговать от уровней.

Акции ГМКН закрылись на уровне 22100.

RSI и MACDы нейтральные.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (21100+).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор нефти

- 12 ноября 2021, 17:45

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Несмотря на цены на нефть, превышающие отметку в 80 долларов, неэластичный мировой спрос и нестабильность предложения в США, ОПЕК+ не изменил план увеличения добычи.

Цены на нефть продолжают оставаться на высоком уровне, превышающем отметку в 80 долларов за баррель. Однако, ОПЕК+ отклонил призывы крупных стран-импортеров увеличить добычу нефти, чтобы помочь остановить рост цен, настаивая на том, что группа будет придерживаться плана увеличения добычи только на 400 тыс. баррелей в сутки в декабре.

Несмотря на то, что это было консенсусное мнение на заседании, цена на нефть марки Brent упала на 2,5 % после заседания. Группа производителей выступила единым фронтом, и министры энергетики от Кувейта до Казахстана встали на защиту этого решения.

( Читать дальше )

А - аналитика

- 12 ноября 2021, 11:51

- |

Разве это не прекрасно? Цены на нефть под давлением из-за укрепляющегося доллара, а доллар укрепился из-за подешевшей нефти. Межрыночный анализ, ёпрст!

( Читать дальше )

Сургутнефтегаз: что же делать после такого выстрела?

- 12 ноября 2021, 08:22

- |

#утренняя_аналитика

Давайте поговорим о Сургуте ао, который без преувеличения стал вчера внезапно героем дня и портфелей, в которых он присутствовал. Случай интересен и поучителен для многих, что нужно делать сейчас?

Всем доброе утро!

Лично я прочитал бесчисленное количество статей о том, что Сургут со своей кубышкой не имеет никакой идеи. Делалось множество выкладок о том, что Сургут если и покупать, то на незначительную долю, потому что деньги просто морозятся. А тут еще новости об инфляции в США, которая достигла своих рекордных значений за последние 30 лет, то и подавно, Эмитент со своими долларами перестает быть вообще темой для инвест.капитала. Прекрасный опиум для народа, который вечно хотит чего-то волшебного и какой-нибудь инвест-мальчик легко кормит всякой лабуденью достаточно умных в других областях жизнедеятельности людей.

Сегодня, я знаю точно, что мне придет много вопросов о том, а не поздно ли Сургут покупать сейчас? Моя установка на рынке – это стараться делать все или почти все, что от тебя зависит своевременно. Нет такого эмитента, которого я разбирал бы столь же методично и заранее, чем Сургут. Вопрос покупки был лишь вопросом согласия с моей логикой или не согласия. Тут дело интересно тем, что видеть тенденции маленько заранее достаточно сложно, и часто так происходит, что иногда приходится просидеть в минусах очень долгое время прежде, чем мысль начинает работу. А находиться в минусах, это удовольствие, прямо скажем, не самое приятное, особенно, когда идеи высказываются публично.

( Читать дальше )

💸Почему я скептичен к IPO СПб биржи

- 11 ноября 2021, 13:59

- |

Спб биржа — ведущий организатор торгов акциями иностранных компаний в России. Компания на этой неделе планирует разместить в ходе IPO 12,5% капитала и привлечь около $150 млн при оценке в $1,2-1,3 млрд. Какие сильные и слабые стороны нужно учитывать при оценке биржи?

1. Спб биржа это история отличного роста. Три года назад фондовый рынок существовал для узкой аудитории, а количество активных клиентов не превышало 200 тысяч человек.

Благодаря пандемии, росту рынков и агрессивному маркетингу от брокеров (в первую очередь от Тинькофф) за последние 1,5 года произошел настоящий прорыв. Количество счетов клиентов с начала 2020 года в России увеличилось почти в 3 раза до 14,8 млн. Число активных клиентов на Спб бирже выросло в 7 раз до 1,4 млн.

2. С ростом торговой активности увеличились доходы Спб биржи. Компания получает менее 0,002% от каждой сделки, но при среднем обороте в $1,2 млрд в день выручка выглядит солидной. За весь 2019 год доходы составили ₽0,5 млрд. Только за первое полугодие 2021 года показатель превысил ₽3 млрд.

( Читать дальше )

EUR/USD: подошли вплотную к убытку маркетмейкера

- 11 ноября 2021, 09:53

- |

🕘 Время просмотра ~3 мин.

Актуальные торговые идеи по опционному анализу смотрите далее на YouTube-канале.

( Читать дальше )

Золото и серебро – ожидания.

- 10 ноября 2021, 18:11

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Золото

Колеблясь в относительно узком диапазоне 100 долларов за унцию с середины года, цены на золото оставались поддержанными. Сохраняющийся высокий уровень базовой инфляции в сочетании с недавним резким повышением цен на энергоносители способствовали повышению инфляционных ожиданий, сохранив реальную доходность на низком уровне.

Мы рассматриваем реальную доходность в США как основной фактор роста цен на золото. Золото является безрисковым активом без прибыли, поэтому увеличение безрисковой реальной доходности казначейских облигаций увеличивает альтернативные издержки владения золотом и, следовательно, делает инвестиции в золото менее привлекательными.

( Читать дальше )

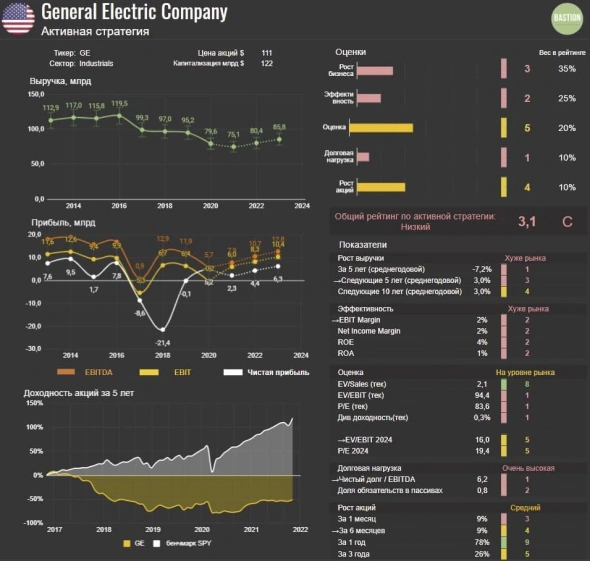

Раздел General Electric. Как поменяется бизнес компании?

- 10 ноября 2021, 11:50

- |

В 2000 году General Electric #GE была символом американской производственной мощи и самой дорогой компанией мира. Теперь бизнес превратился в неповоротливый конгломерат с большими долгами. Акции стоят почти на 80% дешевле, чем 20 лет назад.

Вчера стало известно, что General Electric фактически прекратит существование в прежнем виде, разделившись на три разных бизнеса. Трансформация похожа на ту, что сделала немецкая Siemens несколькими годами ранее.

1. В 2023 году General Electric выделит медицинское подразделение GE Healthcare. Оно занимается производством аппаратов МРТ и прочего медицинского оборудования. Текущая GE будет владеть 19,9% выделенной компании, которые потом продаст сторонним инвесторам.

До пандемии сегмент почти не рос, показывая близкие к нулевым темпы увеличения доходов. В 2020 году выручка упала на 10% до $18 млрд. По отраслевым мультипликаторам GE Healthcare можно оценить примерно в $55 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал