Аналитика

Ethereum - это только начало обвала или разворот? Прогноз криптовалют

- 11 марта 2025, 10:50

- |

Цена #ETH упала до уровня поддержки 1784$, о котором мы писали ранее. После отскока на 7%, говорить о развороте тренда пока преждевременно. Является ли текущая цена хорошей для покупки на споте? Cледует помнить о потенциальном дальнейшем снижении на 15%. Поэтому, при усреднении позиции, необходимо тщательно рассчитать дальнейшие действия, чтобы иметь возможность докупить по более выгодным ценам или после подтверждения разворота тренда.

Переходи в телеграм-канал: https://t.me/HamsterKombat_analytics , где много интересного и полезного про криптовалюты и трейдинг.

Топ-10 криптовалют: ссылка

Какие криптовалюты нельзя покупать: ссылка

Как управлять риском, чтобы не потерять всё: ссылка

О зональном трейдинге: ссылка

Пост в телеграм 2 дня назад

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сигналов для коррекции меньше не становится. К чему готовиться инвестору

- 11 марта 2025, 09:15

- |

Сегодняшние переговоры США и Украины по минералам и мирному процессу не дают уверенности инвесторам на скорое решение вопроса, а затягивание новой встречи между Москвой и Вашингтоном только усиливает неопределенность.

По сообщению иностранных СМИ делегация Украины на переговорах с США планирует предложить перемирие с РФ на Черном море и приостановку ракетных ударов на большие расстояния.

Белый дом в свою очередь, продолжает давить на Зеленского. Трамп хочет увидеть изменение отношения Зеленского к мирным переговорам, включая готовность пойти на территориальные уступки и проведение выборов на Украине.

Мысли по индексу остаются прежними. Пока мы держим зону 3150п и закрываемся выше 20ема на дневке, то рынок остается в общей лонговой формации.

( Читать дальше )

Ethereum - это только начало обвала?

- 10 марта 2025, 23:18

- |

ЕТН заходит в своё дно 2022 — 2023 года, это плохой сигнал и АТН в этом цикле можно не ждать.

Первая цель 1780 почти отработана, о ней писали в телеграм: https://t.me/HamsterKombat_analytics , дадут ли 1550, но с учетом таких палок вниз — уже сутра можем увидеть такое «Доброе утро» от крипты.

В целом, все кто были на наших стримах и смотрели обзоры — о снижении и силе продавцов мы говорили и не рекомендовали откупать падающие ножи!

Что же делать сейчас: работать строго системно, держим дисциплину, не откупаем на горячую голову это падение, ждем правильного бычьего «торгового прихода»

Переходи в телеграм-канал: https://t.me/HamsterKombat_analytics , где много интересного и полезного про криптовалюты и трейдинг.

Топ-10 криптовалют: ссылка

Какие криптовалюты нельзя покупать: ссылка

Как управлять риском, чтобы не потерять всё: ссылка

О зональном трейдинге: ссылка

Не паниковать! Прогноз биткоина после обвала криптовалют.

- 10 марта 2025, 23:02

- |

Красиво снесли зону спроса и отскочили.

Сейчас ВАЖНО!!! — не поддаваться панике, не шортить и не усреднять убыточную позицию если она есть.

Для разворота, нам нужно дождаться подтверждения силы продавца на таком рынке. Смотри в телеграм https://t.me/HamsterKombat_analytics

Аргументы в пользу «скорого пампа» — индекс страха и жадности в позиции «чрезвычайного страха» и ставка финансирования «шортовая» — то есть лонги капитулируют, а что происходит в подобных ситуациях? — правильно… лонгустины 😂

Не исключаю, что сейчас потрепят нервы и могут сходить ниже до 75 — 71к по ВТС — там стоят большие стенки на откуп падения, вопрос это ММ держит или кит ждёт хороших скидок?

( Читать дальше )

Крипторынок рухнул! Где дно? - смотри... Ethereum , solana, биткоин

- 10 марта 2025, 22:06

- |

А что за паника? Весь месяц пишем про падение! Говорили, что ETH льют на 1500-1700, Sol на 106… Смотри в телеграм, скрины ниже: https://t.me/HamsterKombat_analytics

За три месяца криптовалютный рынок потерял астрономическую сумму — 1,3 триллиона долларов! Это шокирующее падение на 33% от пикового значения, достигнутого 16 декабря.

Представьте себе: потери в $15,5 миллиардов каждый день на протяжении 84 дней! Это беспрецедентное падение, крупнейшее за всю историю криптовалют за трехмесячный период.

Сейчас рыночная капитализация криптовалют находится на самом низком уровне с 6 ноября. Что это значит? Нестабильность рынка достигла критической точки.

Это серьезный сигнал для всех инвесторов. Что дальше? Следи в телеграм: https://t.me/HamsterKombat_analytics / Вот что ты пропустил:

( Читать дальше )

Экономическая целесообразность легализации криптовалют в США

- 10 марта 2025, 18:13

- |

Заявленная цель легитимизации криптовалют в США — создание стратегического крипторезерва, придание крипте статуса, аналогичного золоту, и привлечение инвестиций 💰. Однако, экономическая целесообразность этих мер сомнительна 🤔.

Преимущества, такие как повышение спроса на гособлигации через стейблкоины, оказываются незначительными по сравнению с потенциальными рисками ⚠️.

Широкое распространение криптовалют может:

💲Подрывать доминирование доллара: снижая зависимость других стран от долларовой системы и предоставляя альтернативные инструменты для международных расчетов 🌍.

📉Ослаблять эффективность монетарной политики ФРС: поскольку криптовалюты находятся вне контроля центрального банка 🏦.

🚨Увеличивать риски мошенничества и отмывания денег: из-за недостаточной прозрачности криптовалютных транзакций 🕵️♂️.

Создавать системные риски 💥: взаимосвязанность криптоэкосистемы может привести к эффекту домино при возникновении проблем у крупных игроков domino effect.

Таким образом, потенциальные выгоды для США от легитимизации крипты весьма ограничены и перевешиваются значительными рисками ⚠️.

( Читать дальше )

Топ-10 облигаций с погашением до 1 года и доходностью выше 26%

- 10 марта 2025, 17:48

- |

Стоит учитывать, что доходность облигаций может быть выше после заседания ЦБ 21 марта (если ставку вдруг поднимут). Выбрал самые интересные варианты с рейтингом ВВВ и выше:

ЭР-Телеком Холдинг выпуск 3 $RU000A106JV8

Эр-Телеком Холдинг — оператор телекоммуникационных услуг под брендом «Дом ру»

— Рейтинг: ruA- (Эксперт РА)

— Купон: 12%

— Доходность к погашению: 27,1%

— Частота выплат: 4 раза в год

— Текущая цена: 960Р

— Дата погашения: 10.07.2025

ГК Самолет выпуск 12 $RU000A104YT6

Один из крупнейших застройщиков Московской области, Санкт-Петербурга и Ленинградской области

— Рейтинг: ruA- (эксперт РА)

— Купон: 13,25%

— Доходность к погашению: 26,4%

— Частота выплат: 4 раза в год

— Текущая цена: 965Р

— Дата погашения: 11.07.2025

Глоракс 001P-02 $RU000A108132

Компания специализируется на мультиформатной застройке в столице РФ, Ленинградской области, Подмосковье и Санкт-Петербурге.

( Читать дальше )

Как новичку правильно анализировать отчётность компаний? Алгоритм действий

- 10 марта 2025, 12:26

- |

В отчетах бывает сложно разобраться, поэтому в данном посте я хочу рассказать об основах финансовой отчетности. На что следует обращать внимание, если вы заинтересованы какой-то компанией и хотите её оценить:

Чаще всего российскому инвестору придется работать с двумя форматами отчетности:

• МСФО (Международные стандарты финансовой отчетности) — лучший формат для инвестора. Если он есть, сразу открываем его. Если нет — ищем другие.

• РСБУ — Российский стандарт бухгалтерского учета (на самом деле скорее налогового). Не очень удобный, но нужные данные там есть.

Финансовый отчет по МСФО включает в себя ряд разделов: баланс, отчет о прибыли и убытке, отчет о движении денежных средств, изменения в собственном капитале, пояснения.

( Читать дальше )

Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

- 10 марта 2025, 12:00

- |

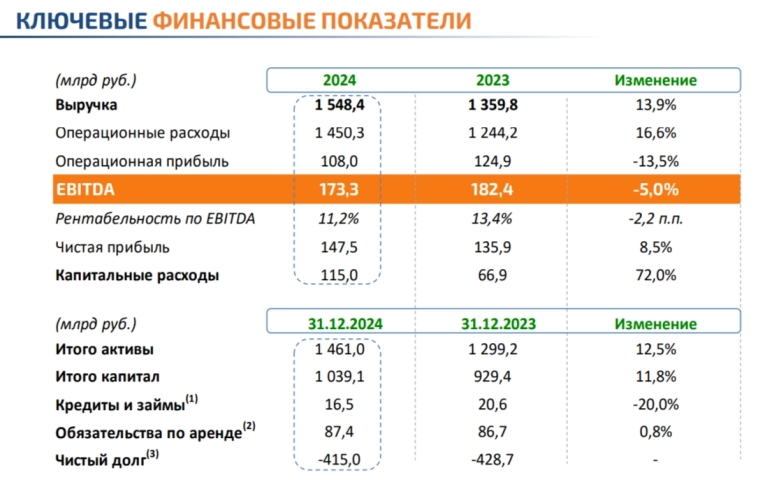

🔌 Интер РАО опубликовала фин. результаты по МСФО за 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 22% меньше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1548,4₽ млрд (+13,9% г/г)

⚡️ EBITDA: 173,3₽ млрд (-5% г/г)

⚡️ Чистая прибыль: 147,5₽ млрд (+8,5% г/г)

💡 Заработок выручки делиться на несколько сегментов: сбыт — 1013,1₽ млрд (+12,2% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), генерация — 277,6₽ млрд (+7,6% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 140,8₽ млрд (+56,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 59,5₽ млрд (+8,5% г/г, рост выручки по направлениям Казахстана, Монголии и Киргизии компенсировал сокращение объёмов поставок в Китай из-за дефицита мощности на ДВ) и прочие — 57,4₽ млрд (+4,9% г/г).

( Читать дальше )

Крах мемкоинов: пузырь лопнул, но надежда остается? - (Нет)

- 10 марта 2025, 10:42

- |

Рынок мемкоинов переживает серьезный кризис. За месяц капитализация и объемы торгов упали более чем на 20%. После бешеного роста, вызванного ажиотажем вокруг таких монет, как TRUMP и MELANIA, появление LIBRA стало последним ударом. Ончейн-анализ выявил манипуляции инсайдеров, что подорвало доверие и привело к обвалу: капитализация снизилась на 32%, а объемы торгов – на целых 72%!😭

Что случилось? Общее падение крипторынка, конечно, сыграло свою роль. Но мемкоины оказались особенно уязвимы. Они – воплощение спекулятивного пузыря, построенного на хайпе и обещаниях быстрого обогащения. А когда пузырь лопается… 💣

💊Сектанты, однако, настроены оптимистично. Они считают, что это временное явление. DOGE, SHIB и BONK, несмотря на прошлые падения, остаются на плаву благодаря сильным сообществам и поддержке влиятельных личностей (хотя Илона Маска вполне могли бы привлечь к ответственности за манипуляции рынком).👮♀️

📉Но реальность такова: 99.99%мемкоинов обречены на провал. Только единицы выживут. Секты фанатов и бесконечный поток мемов – вот что поддерживает их на плаву.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал