SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Андрей Верников

Отскок в акциях "Сбербанка" будет менее впечатляющим

- 26 марта 2013, 08:51

- |

По итогам первого торгового дня недели индекс ММВБ потерял в весе 0,89%. Честно говоря, перед началом торгов я рассчитывал немного на другую динамику — высокое открытие, затем коррекция и закрытие дня вблизи максимума с тестированием сопротивления 1470 пунктов по индексу ММВБ. Не получилось… Слухи о задержании Романа Абрамовича в США способствовали снижению отдельных акций («Распадской», «Норильского Никеля», Евраза (в Лондоне)). Металлургический отраслевой индекс ММВБ показал наихудшую динамику, в том числе и из-за снижения китайских акций. Позитивную динамику показал индекс телекоммуникаций (+1,9%), и не в последнюю очередь это связано с тем, что текущая неделя станет ударной для акций «Ростелекома». Совет директоров компании состоится 27 марта. А 28 и 29 марта соответственно будет опубликована годовая отчетность по МСФО и пройдет День инвестора. Наверняка инвесторы получат новую информацию по поводу слияния «Ростелекома» и «Связьинвеста».

Фондовые индексы в США закрылись в отрицательной зоне, переняв эстафету у европейских индексов. После того как вчера голландский министр финансов заявил Reuters о том, что механизмы оздоровления банковской системы Кипра в случае необходимости могут быть задействованы и в других странах зоны евро (впоследствии это заявление было дезавуировано), в банковских акциях нельзя быть уверенным. Посмотрите, как некрасиво вели себя акции французских и итальянских банков в понедельник и на прошлой неделе. Холдинг HSBC имеет штаб-квартиру в Лондоне, и осуществляет свою деятельность в 81 стране и по идее никак не может быть сильно затронут Кипрскими проблемами, но котировки акций холдинга снижаются. По идее, прошлогодний скандал с отмыванием денег и последующей выплатой штрафа 1,92 миллиарда долларов должен был нанести акциям HSBC больший удар, чем проблемы финансовой системы Кипра, но это не так. Из событий вчерашнего дня отмечу выступление главы Федерального резервного банка Нью-Йорка Уильяма Дадли, в котором он сказал, что денежно-кредитная политика ФРС должна оставаться «очень адаптивной", чтобы дать рынку труда больше времени на восстановление. Председатель ФРС Бен Бернанке заявил в Лондонской школе экономики, что низкие процентные ставки в развитых странах помогут мировой экономике оздоровиться.

( Читать дальше )

Фондовые индексы в США закрылись в отрицательной зоне, переняв эстафету у европейских индексов. После того как вчера голландский министр финансов заявил Reuters о том, что механизмы оздоровления банковской системы Кипра в случае необходимости могут быть задействованы и в других странах зоны евро (впоследствии это заявление было дезавуировано), в банковских акциях нельзя быть уверенным. Посмотрите, как некрасиво вели себя акции французских и итальянских банков в понедельник и на прошлой неделе. Холдинг HSBC имеет штаб-квартиру в Лондоне, и осуществляет свою деятельность в 81 стране и по идее никак не может быть сильно затронут Кипрскими проблемами, но котировки акций холдинга снижаются. По идее, прошлогодний скандал с отмыванием денег и последующей выплатой штрафа 1,92 миллиарда долларов должен был нанести акциям HSBC больший удар, чем проблемы финансовой системы Кипра, но это не так. Из событий вчерашнего дня отмечу выступление главы Федерального резервного банка Нью-Йорка Уильяма Дадли, в котором он сказал, что денежно-кредитная политика ФРС должна оставаться «очень адаптивной", чтобы дать рынку труда больше времени на восстановление. Председатель ФРС Бен Бернанке заявил в Лондонской школе экономики, что низкие процентные ставки в развитых странах помогут мировой экономике оздоровиться.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Германия и Франция выдали югу Европы незаполненные чеки и являются жертвами собственной наивности, а крайними почему-то оказываются русские инвесторы

- 24 марта 2013, 21:13

- |

Снижение индекса ММВБ по итогам пятничных торгов составило 1,22%. Хуже рынка выглядели секторы энергетики, нефти и газа и потребительский, наиболее устойчивым к снижению оказался сектор телекоммуникаций. Рынок по-прежнему слабый — это стало очевидно к концу дня. Американские индексы показывали позитивную динамику, а у нас на бирже «медведи» полностью контролировали ситуацию. На Кипре банк Popular Bank инвестировал большие средства в греческие облигации и кредиты. Германия и Франция выдали югу Европы незаполненные чеки и стали жертвами собственной наивности, а крайними почему-то оказываются русские инвесторы. Странно. По итогам дня европейские индексы показали боковую динамику. Индекс развивающихся рынков MSCI Emerging Markets вырос на 0,38%.

На следующей неделе инвесторы будут следить за событиями на Кипре: важна также речь председателя ФРС Бена Бернанке в Лондонской школе экономики (в понедельник). Президент Федерального Резервного Банка Нью-Йорка Уильям Дадли, являющийся членом Комитета по монетарной политике ФРС США, также выступит в понедельник (в Нью-Йорке).

( Читать дальше )

На следующей неделе инвесторы будут следить за событиями на Кипре: важна также речь председателя ФРС Бена Бернанке в Лондонской школе экономики (в понедельник). Президент Федерального Резервного Банка Нью-Йорка Уильям Дадли, являющийся членом Комитета по монетарной политике ФРС США, также выступит в понедельник (в Нью-Йорке).

( Читать дальше )

Деструктивные процессы нарастают - Сергей Салтыков (ИК Форум) - видео 21.03.13

- 22 марта 2013, 10:25

- |

Минуточку внимания.

На мое видео Финансовый Супермаркет с Герчиком подали жалобу на нарушение авторских прав и его стерли. Мои права на ютюбе понижены и грузить могу ролики меньше 15 минут. Разруливать эту ситуацию нет совершенно времени, поэтому временно буду грузить продолжительные ролики на канал (Андрей Верников) Vernikov1000, а не Vernikov100. Скоро все придет в норму.

На мое видео Финансовый Супермаркет с Герчиком подали жалобу на нарушение авторских прав и его стерли. Мои права на ютюбе понижены и грузить могу ролики меньше 15 минут. Разруливать эту ситуацию нет совершенно времени, поэтому временно буду грузить продолжительные ролики на канал (Андрей Верников) Vernikov1000, а не Vernikov100. Скоро все придет в норму.

Мировые фондовые рынки находились в неустойчивом состоянии, если их испугали новости из Кипра

- 20 марта 2013, 08:56

- |

По итогам вчерашних торгов индекс РТС снизился на 0,71%, что в точности соответствует снижению индекса развивающихся рынков MSCI Emerging Markets. Очевидно, фондовые рынки находились в неустойчивом состоянии, если их испугали новости из Кипра. Крошечная страна — экономика более чем в 600 раз меньше экономики США. Цены на нефть снизились, зато цены на газ в последнее время растут. И это несмотря на то, что министр нефти Саудовской Аравии Али аль-Наими заявил The Wall Street Journal в понедельник о том, что его страна будет широко использовать сланцевые технологии при добычи газа (ранее страны ОПЕК их не признавали). По доказанным запасам природного газа страна занимает пятое место после России, Ирана, Катара и США.

Из корпоративных новостей отмечу выход отчетности ОАО «МТС» за четвертый квартал. Консолидированная чистая прибыль в четвертом квартале 2012 года выросла на 39% по сравнению с аналогичным периодом прошлого года и составила $547,3 млн. Это существенно выше консенсус-прогнозов инвестбанков, которые прогнозировали чистую прибыль компании на уровне $437 млн. Трехдневная коррекция в акциях МТС не пугает: по мере приближения к поддержке 266 напор «медведей» ослабнет. «Быки» не в накладе: за три месяца котировки выросли на 11,5%, а тогда как, например, акции «Роснефти» за это время упали на 10%

( Читать дальше )

Из корпоративных новостей отмечу выход отчетности ОАО «МТС» за четвертый квартал. Консолидированная чистая прибыль в четвертом квартале 2012 года выросла на 39% по сравнению с аналогичным периодом прошлого года и составила $547,3 млн. Это существенно выше консенсус-прогнозов инвестбанков, которые прогнозировали чистую прибыль компании на уровне $437 млн. Трехдневная коррекция в акциях МТС не пугает: по мере приближения к поддержке 266 напор «медведей» ослабнет. «Быки» не в накладе: за три месяца котировки выросли на 11,5%, а тогда как, например, акции «Роснефти» за это время упали на 10%

( Читать дальше )

"Медведи" перешли к активным действиям (по рынку) + Андрей Чарыков о форексе

- 19 марта 2013, 09:18

- |

Ситуация с налогами на банковские депозиты на Кипре негативно повлияла на котировки почти всех фондовых площадок. Аналитики Goldman Sachs считают, что решение властей Кипра ввести налог на депозиты не будет иметь катастрофический характер для европейских банков, но если бы я, например, был греком или итальянцем, то я бы скорее стал держать деньги под ковром, нежели в банке. Деньги, хранящиеся под ковром, не укрепят национальные банковские системы. Отечественный индекс RTS обвалился на 2,82%. Прошлая неделя была неделей нарочитой стабильности, но на этой неделе «медведи» перешли к активным действиям. Хуже всего показали себя секторы энергетики и финансовый, наиболее устойчивым к негативным тенденциям стал машиностроительный сектор. Американский рынок также снизился — второй месяц подряд неожиданно падает индекс ожиданий рынка жилья (на 2 пункта — до 44).

Ожидаю нейтрального открытия. Министры финансов стран еврозоны обратились к Кипру с просьбой изменить налог на вклады для мелких инвесторов (менее 100 тысяч евро), и это на какое-то время поможет стабилизировать ситуацию на рынке. Правда, покупать акции я пока не советую — отскок котировок наверх будет символическим. Развивающиеся рынки по-прежнему находятся в понижательных каналах, например китайский. Мы надеялись на хорошие новости с Всекитайского собрания народных представителей, а вместо этого получили новые ограничения в секторе недвижимости. Отечественный индекс РТС (1494,3) пока не снизился до тех отметок, на которых можно будет покупать акции (1471 — 200-я скользящая средняя и 1440 — повышательный тренд с июня прошлого года).

( Читать дальше )

Ожидаю нейтрального открытия. Министры финансов стран еврозоны обратились к Кипру с просьбой изменить налог на вклады для мелких инвесторов (менее 100 тысяч евро), и это на какое-то время поможет стабилизировать ситуацию на рынке. Правда, покупать акции я пока не советую — отскок котировок наверх будет символическим. Развивающиеся рынки по-прежнему находятся в понижательных каналах, например китайский. Мы надеялись на хорошие новости с Всекитайского собрания народных представителей, а вместо этого получили новые ограничения в секторе недвижимости. Отечественный индекс РТС (1494,3) пока не снизился до тех отметок, на которых можно будет покупать акции (1471 — 200-я скользящая средняя и 1440 — повышательный тренд с июня прошлого года).

( Читать дальше )

Не налог, а кража

- 18 марта 2013, 08:13

- |

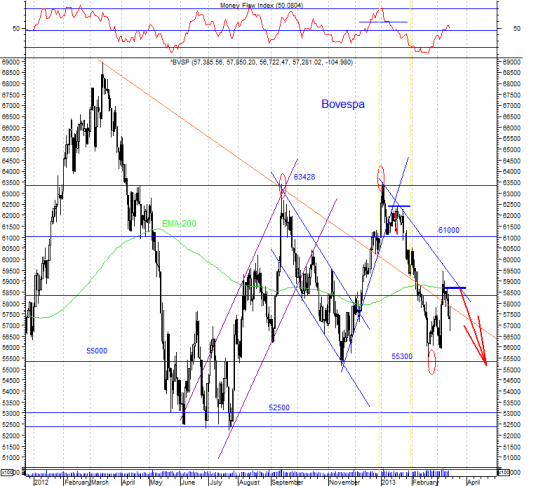

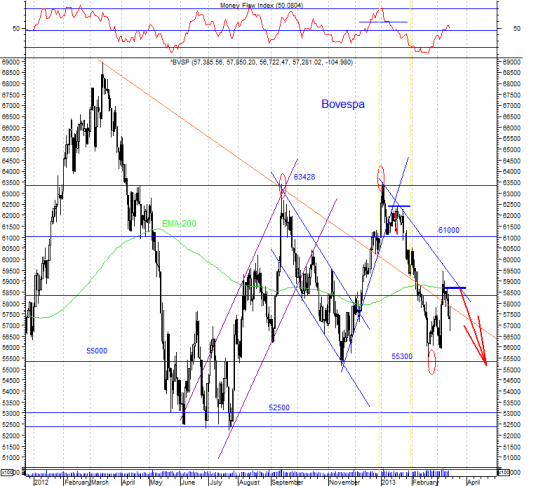

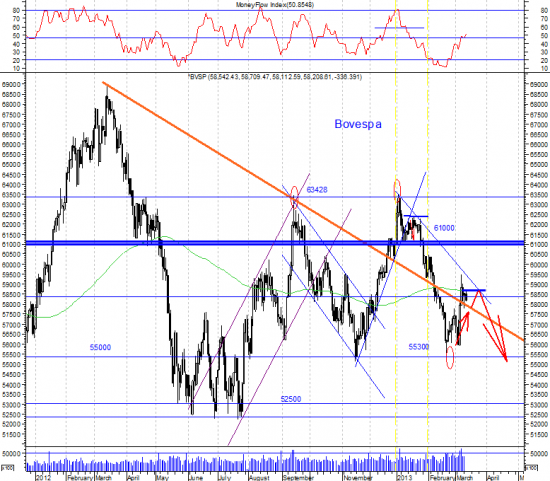

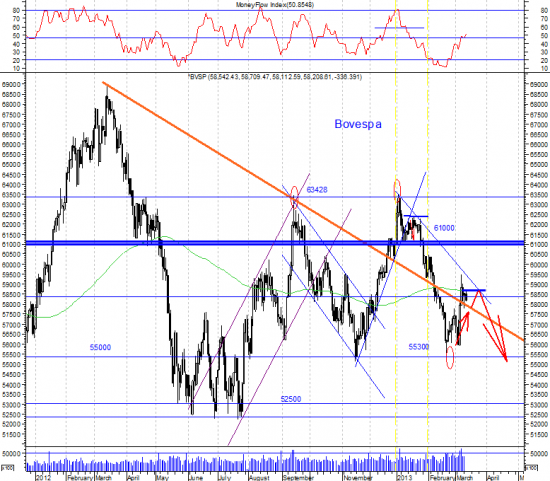

В пятницу большинство акций показали нейтральную динамику, но на развивающихся рынках наблюдаются явные симптомы неблагополучия. В пятницу индекс развивающихся рынков MSCI Emerging Markets снизился на 0,9%, пробив вниз девятимесячный повышательный канал и закрывшись в непосредственной близости от февральских минимумов. Бразильский индекс Bovespa снижается четвертый день подряд. К негативу с развивающихся рынков примешивается новый негатив — власти Кипра достигли с МВФ и ЕС соглашения по введению нового налога на вклады. Налог на вклады является одним из условий предоставления Кипру экстренного пакета помощи от ЕС и МВФ в размере 10 млрд. евро. Это экстраординарное событие. Экономические власти Европы твердили нам про начало восстановления экономики во втором полугодии. А по факту первый раз за пять лет финансового кризиса в еврозоне вкладчики будут терять деньги. Причем это действие правильнее назвать не налогом, а кражей. Учитывая, что объем экономики Кипра составляет не более 0,25% от экономики еврозоны, эти грабительские действия похожи на мини эксперимент, поставленный с целью определить, как население реагирует на кражу. Если эксперимент будет удачным (не последует крупных беспорядков), то он продолжится в других странах Европы. Европейские власти не могут не понимать, что подобные экскременты могут привести к массовому изъятию банковских вкладов в Италии и Испании, но поскольку им надо сбить курс евро, то они идут на риск. Стратеги из Morgan Stanley уже заявили, что Европейский центральный банк способен сделать так что паника не распространится на периферийные страны еврозоны. Они считают, что такое решение сделает рынки устойчивыми в долгосрочной перспективе, а в ближайшей перспективе рынки покажут слабость. Против стратегов не пойдешь! Ожидаю открытия со снижением на 1%: сегодня курс валютной пары EUR/USD резко упал.

( Читать дальше )

( Читать дальше )

Стопроцентная ловушка для "быков"

- 15 марта 2013, 08:55

- |

По итогам вчерашних торгов индекс ММВБ вырос на 0,41%. Динамику «лучше рынка» показали секторы химии и потребительский, на отрицательной территории закрылись секторы машиностроения и энергетики. Наиболее важный для рынка нефтегазовый сектор показал прирост 0,02%. Сегодня ожидаем открытие с повышением 0,2%. На американском рынке индекс Dow Jones Industrial Average поднялся на 0,58% (рост десять сессий подряд — рекорд за 16 лет). Стресс-тесты американских банков прошли успешно, хотя по их итогам ФРС и попросила J.P. Morgan Chase и Goldman Sachs пересмотреть свои финансовые планы. В расширенную сессию акции этих банков снизились. Цены на нефть выросли на фоне напряженности вокруг ядерной программы Ирана. Президент США Барак Обама в очередной раз заявил, что не позволит Ирану разработать ядерное оружие.

Перед началом прошлой недели мы прогнозировали спекулятивный рост рынка, перед началом нынешней — боковую динамику. Пока прогнозы сбываются — из четырех торговых дней на этой неделе два прошли под знаком роста и два под знаком снижения индекса ММВБ. Что дальше? Самостоятельной силы наш рынок не имеет, поэтому его динамика зависит от результатов заседания ФРС США, которое состоится на следующей неделе. Федеральный резервный банк установил процентную ставку на уровне 0 — 0,25% с декабря 2008 года и продолжает бесконечные программы количественного смягчения, чтобы сохранить фондовый рынок на плаву. С начала потрясений на финансовых рынках в августе 2007 года баланс ФРС колоссально вырос в размерах. Общая сумма активов Федеральной резервной системы возросла с $ 869 млрд. по состоянию на август 2007 года, до $ 3 трлн. в марте 2013 года. Динамику на следующую неделю предсказать сложно. Пока можно с уверенность сказать, что, как только индекс Dow Jones Industrial Average достигнет зоны сопротивления 14600 — 14800, у «быков» начнутся проблемы. Стопроцентная ловушка для наших «быков» заключается в том, что сырьевые рынке почти не реагируют на позитив американских фондовых рынков- фондовый индекс Бразилии снижается третий день подряд, фондовый индекс Австралии ASX200 сегодня прервал серию из трех дней снижения подряд (+1,25%), но все равно выглядит слабо. Рекомендуем инвесторам использовать все локальные подскоки рынка для закрытия длинных позиций.

( Читать дальше )

Перед началом прошлой недели мы прогнозировали спекулятивный рост рынка, перед началом нынешней — боковую динамику. Пока прогнозы сбываются — из четырех торговых дней на этой неделе два прошли под знаком роста и два под знаком снижения индекса ММВБ. Что дальше? Самостоятельной силы наш рынок не имеет, поэтому его динамика зависит от результатов заседания ФРС США, которое состоится на следующей неделе. Федеральный резервный банк установил процентную ставку на уровне 0 — 0,25% с декабря 2008 года и продолжает бесконечные программы количественного смягчения, чтобы сохранить фондовый рынок на плаву. С начала потрясений на финансовых рынках в августе 2007 года баланс ФРС колоссально вырос в размерах. Общая сумма активов Федеральной резервной системы возросла с $ 869 млрд. по состоянию на август 2007 года, до $ 3 трлн. в марте 2013 года. Динамику на следующую неделю предсказать сложно. Пока можно с уверенность сказать, что, как только индекс Dow Jones Industrial Average достигнет зоны сопротивления 14600 — 14800, у «быков» начнутся проблемы. Стопроцентная ловушка для наших «быков» заключается в том, что сырьевые рынке почти не реагируют на позитив американских фондовых рынков- фондовый индекс Бразилии снижается третий день подряд, фондовый индекс Австралии ASX200 сегодня прервал серию из трех дней снижения подряд (+1,25%), но все равно выглядит слабо. Рекомендуем инвесторам использовать все локальные подскоки рынка для закрытия длинных позиций.

( Читать дальше )

Управляющий Михаил Федоров - "доллар может упасть в два раза" (видео, звук моно)

- 14 марта 2013, 15:01

- |

Продажа! Продажа! Продажа!

- 13 марта 2013, 08:19

- |

Вчерашние торги прошли под знаком снижения котировок. Только двум из восьми биржевых индексов удалось закрыть день в положительной зоне. Аутсайдерами выступили сектор энергетики, телекоммуникаций и финансов (к слову, на торгах в США сектор финансов также показал провальную динамику). Наш рынок губят неустойчивые нефтяные цены — есть вполне реальный сценарий, что нефтяные котировки (Brent) пробьют вниз отметку 109 долларов и снизятся до отметки 105. Настораживает, то что снижение цен на «черное золото» происходит на фоне роста напряженности вокруг Корейского полуострова в связи с проведениями совместных маневров США и Южной Кореи — лидер Северной Кореи Ким Чен Ын заявил, что в случае угрозы будут обстреляны островные территории Южной Кореи.

Что дальше? Сегодня жду открытие со снижением и продолжение боковой динамики рынка в ближайшие дни. «Медведям» нужны реальные катализаторы для сильного падения, а пока нефтяные котировки цепляются за отметку 109 долларов и не началась коррекция американского рынка, их не будет. Бразильский индекс Bovespа вчера снизился на 0,57%. Как мы и предполагали, резкий рост с 5 марта был коррекционным и после достижения 200-дневной средней инициатива перешла к «медведям». Приостановка роста бразильского индекса была предсказуемой и катализатором сильного снижения нашего рынка служить не может.

Также не являются катализаторами секвестр бюджета в США, резкое падение промышленного производства Великобритании, предупреждение Бундесбанка о том, что кризис в Европе не закончился. В Греции, в офисах правящей партии «Новая демократия» взорвались три самодельные бомбы, в Брюсселе перед встречей лидеров Евросоюза 14-15 марта европейские профсоюзы готовят массовые акции протеста против мер жесткой экономии, но и это не катализаторы для сильного падения.

( Читать дальше )

Что дальше? Сегодня жду открытие со снижением и продолжение боковой динамики рынка в ближайшие дни. «Медведям» нужны реальные катализаторы для сильного падения, а пока нефтяные котировки цепляются за отметку 109 долларов и не началась коррекция американского рынка, их не будет. Бразильский индекс Bovespа вчера снизился на 0,57%. Как мы и предполагали, резкий рост с 5 марта был коррекционным и после достижения 200-дневной средней инициатива перешла к «медведям». Приостановка роста бразильского индекса была предсказуемой и катализатором сильного снижения нашего рынка служить не может.

Также не являются катализаторами секвестр бюджета в США, резкое падение промышленного производства Великобритании, предупреждение Бундесбанка о том, что кризис в Европе не закончился. В Греции, в офисах правящей партии «Новая демократия» взорвались три самодельные бомбы, в Брюсселе перед встречей лидеров Евросоюза 14-15 марта европейские профсоюзы готовят массовые акции протеста против мер жесткой экономии, но и это не катализаторы для сильного падения.

( Читать дальше )

Cейчас рынок находится в фазе иллюзорной стабильности, через несколько дней начнет снижение. Последнее даже не обсуждается/

- 12 марта 2013, 09:01

- |

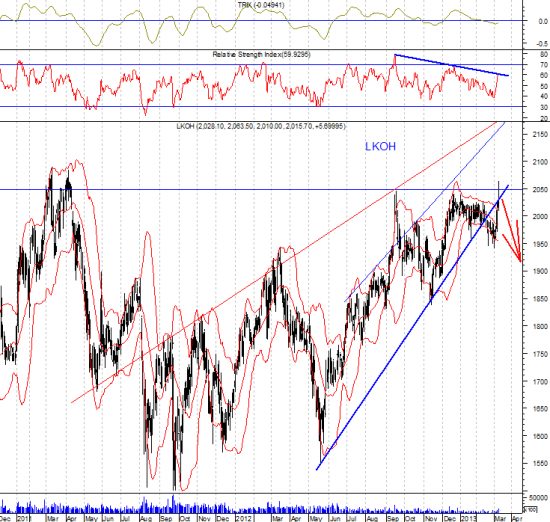

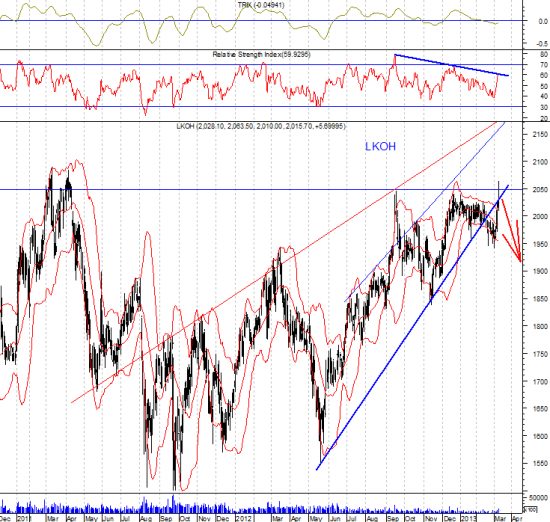

Вчерашние торги прошли на плюсовой территории. Но после того, как рынок не смог закрепиться на уровнях, которые были отмечены в пятницу в Лондоне, к «быкам» возникло много вопросов. Особенно много вопросов возникло к тем «быкам», которые торгуют «ЛУКОЙЛом». Вчерашнее ложное пробитие 22-месячного максимума 2045,9 оставило тяжелое впечатление. Хорошая отчетность, которая вышла на прошлой неделе, является поводом для того, чтобы нагрузить инвесторов акциями. При этом индикатор TRIX по-прежнему находится в зоне продажи, а индикаторы RSI и MFI показывают «медвежье» расхождение (дневные графики). Похожая техническая картина с ложным пробитием отметки 110,5 была 14 февраля в акциях «Сбербанка» (об.) после чего эти акции снизились за два дня до 104,5. С мая прошлого года до середины февраля нынешнего акции «ЛУКОЙЛа» были на растущем тренде, затем этот тренд был пробит вниз, и вчера мы наблюдали неудачную попытку «быков» опять взобраться на тренд. Не получилось. Никто не говорит, что «ЛУКОЙЛ» плохая акция, но и хорошие акции надо покупать вблизи нижнего конверта Боллинджера, а не вблизи верхнего.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал