SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Афорекс

Кто сколько вывез из США?

- 13 марта 2013, 11:28

- |

- Разместил(а) AForex Markets, Март 13, 2013

- Просмотр блога

Анализ 60 крупнейших американских компаний от Wall Street Journal показал, что в прошлом году компании в общей сложности инвестировали за рубежом около $166 млрд – по материалам AForex.

Анализ 60 крупнейших американских компаний от Wall Street Journal показал, что в прошлом году компании в общей сложности инвестировали за рубежом около $166 млрд – по материалам AForex.По факту компании вывезли зарубеж более 40% своих прибылей после выплаты всех налогов. Оффшорные деньги используются не только как зарубежные вложения или инвестиции, но и для выплаты дивидендов, обратных выкупов акций и других операций, которые, по налоговым соображениям, выгодней делать не на юридической территории Америки.

Упомянутые 60 компаний были выбраны для анализа потому, что каждая из них по итогам 2011 года имела как минимум $5 млрд в оффшорах.

Интересно, что 10 из 60 компаний выводили в оффшоры больше денег, чем оставляли внутри страны. Например, компания Apple в 2012 году держала $40.4 прибыли до вычета налогов за пределами США, т.к. вернуть эти деньги в страну означало бы заплатить дополнительных налогов на сумму $13.8 млрд (налог 34%).

- комментировать

- Комментарии ( 1 )

Ажиотаж вокруг риска и повышенный спрос на мусорные активы

- 13 марта 2013, 11:26

- |

- Разместил(а) AForex Markets, Март 13, 2013

- Просмотр блога

Непреодолимое желание инвесторов покупать рисковые активы результировало в повышенный спрос на мусорные облигации, вроде корпоративных бондов с рейтингов ВВВ. При этом с активами такого рода инвесторы обычно предпочитают обращаться по схеме «купил и держи», т.е. рассматривая высокодоходные рисковые вложения как долгосрочную инвестицию. На этот раз (в моменте бешеного роста S&P500) картина выглядит немного иначе: рынок мусорных активов становится высоко спекулятивным – по материалам AForex.

Непреодолимое желание инвесторов покупать рисковые активы результировало в повышенный спрос на мусорные облигации, вроде корпоративных бондов с рейтингов ВВВ. При этом с активами такого рода инвесторы обычно предпочитают обращаться по схеме «купил и держи», т.е. рассматривая высокодоходные рисковые вложения как долгосрочную инвестицию. На этот раз (в моменте бешеного роста S&P500) картина выглядит немного иначе: рынок мусорных активов становится высоко спекулятивным – по материалам AForex.Компания-производитель пиццы Domino’s в прошлом году реализовала ВВВ-бондов на сумму $1.575. В 2012 году доходность по бондам составляла 5.25%. В это же время доходность по казначейским нотам с аналогичным сроком истечения (7 лет) колебалась вокруг 1.42%. Согласно индексу облигаций Merrill Lynch bond index, в этот период средняя доходность по всем корпоративным долговым инструментам составляла 2.86% и ближе к текущему периоду дошла до 3%. Стоит отметить, что отдельные корпоративные бумаги-экзоты (иначе и не скажешь) предлагали в конце 2012 года все 7% доходности. При этом эти же бумаги сразу после кризиса 2007-2008 года могли предложить не больше 3-4% дохода инвесторам. Все почему? Потому, что рынок сегодня такой, ультра-бычий.

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 13 марта 2013, 11:21

- |

- Разместил(а) AForex Markets, Март 13, 2013

- Просмотр блога

Во вторник большинство мировых фондовых бирж продолжили прибывать под воздействием коррекционных настроений, вызванных как отдельными разочаровывающими фактами макроэкономического пессимизма, так и отсутствием фундаментальной поддержки со стороны регулярной экономической статистики. Поскольку экономический календарь вчерашнего дня нельзя было назвать насыщенным на экономические события, инвесторы предпочли проявить осторожность, лишний раз, не демонстрируя торговой активности. В итоге, потенциальные продажи были усилены еще и техническими сигналами по факту фиксации достигнутых результатов на фоне текущей неопределенности.

Во вторник большинство мировых фондовых бирж продолжили прибывать под воздействием коррекционных настроений, вызванных как отдельными разочаровывающими фактами макроэкономического пессимизма, так и отсутствием фундаментальной поддержки со стороны регулярной экономической статистики. Поскольку экономический календарь вчерашнего дня нельзя было назвать насыщенным на экономические события, инвесторы предпочли проявить осторожность, лишний раз, не демонстрируя торговой активности. В итоге, потенциальные продажи были усилены еще и техническими сигналами по факту фиксации достигнутых результатов на фоне текущей неопределенности.Из опубликованной статистики стоит отметить окончательную оценку изменения индекса потребительских цен Германии, согласно которой инфляция в месячном измерении составила 0,6%, а в годовом 1,5%, еще раз подтвердив слова главы ЕЦБ относительно контролируемости целевых инфляционных уровней. Особо стоит отметить Великобританию, где данные по изменению промышленного производства упали на 1,2% м/м и 2,9% г/г, оправдывая тем самым последние действия рейтингового агентства Moоdys, понизившего кредитный рейтинг страны. Экономике Англии так и не удается выбраться из тройной рецессии, а последняя экономическая статистика с пониженным прогнозом по экономическому росту указывает на то, что худшее возможно еще и не позади. Кроме того, вчера прошли аукционы долговых ценных бумаг Италии и Испании, но ввиду того, что доходности ключевых многолетних бумаг практически не изменились, аукцион не смог оказать ощутимого эффекта на динамику европейских индексов.

( Читать дальше )

Женщина-центробанкир. Прогноз Николая Корженевского.

- 13 марта 2013, 11:18

- |

- Разместил(а) AForex Markets, Март 13, 2013

- Просмотр блога

Мы покупаем USDRUB, EURRUB, лонг в EURGBP закрыт, сохраняем остальные позиции.

Мы покупаем USDRUB, EURRUB, лонг в EURGBP закрыт, сохраняем остальные позиции.Начнем с редкой для нас темы Банка России. Накануне вечером Эльвира Набиуллина официально была выдвинута в качестве претендента на пост главы ЦБ. Сразу скажем, что с нашей точки зрения — это отличный профессионал и однозначно достойный преемник Сергея Игнатьева. Однако определенные перемены все же неизбежны. Во-первых, возможно определенное снижение независимости монетарного органа от центрального правительства и президента. В последние годы Банк России почти всегда проводил собственную политику, которую агрессивно критиковали и представители бизнеса, и представители властей. Институт сумел создать имидж подлинной независимости, не в последнюю очередь благодаря авторитету г-на Игнатьева, который накапливался годами. Г-же Набиуллиной только предстоит доказать свою автономность. Сделать это будет технически непросто. Настает время, когда Банку России по объективным причинам предстоит смягчать политику. Но это время совпадет с вступлением нового главы в должность. Сергей Игнатьев сильно упростит жизнь Эльвире Набиуллиной, если начнет снижение ставок сам. В противном случае может начаться игра на «давление правительства».

( Читать дальше )

Золото. Самое длинное ралли на отрезке последних 6 месяцев

- 13 марта 2013, 11:15

- |

- Разместил(а) AForex Markets, Март 13, 2013

- Просмотр блога

Золото увидело самое длинное ралли на отрезке последнего полугода на фоне слухов об усилении монетарного стимулирования в ЕС, что, собственно, всегда работает на рост цен драгметаллов – по материалам AForex.

Золото увидело самое длинное ралли на отрезке последнего полугода на фоне слухов об усилении монетарного стимулирования в ЕС, что, собственно, всегда работает на рост цен драгметаллов – по материалам AForex.Европа не показывает улучшений. Производственные показатели Англии в январе снизились. Более того, чиновники пугают общественность страшным словом «стагфляция», которая якобы набирает силы в британской экономике и которая подразумевает стагнацию ВВП на фоне быстро растущих цен в рознице. Банк Англии уже озвучил свою моральную готовность включиться в процесс денежного стимулирования в случае необходимости. ЕЦБ также подтвердил свою готовность продолжать «смягчение» так долго, как этого потребует ситуация.

( Читать дальше )

Протоколы и данные. Прогноз Николая Корженевского.

- 12 марта 2013, 14:40

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Мы открываем спекулятивный лонг в EURGBP, шорт в AUDUSD с узкими стопами; сохраняем прочие позиции без изменений.

Мы открываем спекулятивный лонг в EURGBP, шорт в AUDUSD с узкими стопами; сохраняем прочие позиции без изменений.Скучный понедельник миновал, начинается интересная часть недели. Уже есть событие в виде протоколов последнего заседания Банка Японии. Их содержание вполне ожидаемо: необходимо расширить программу QE «для того, чтобы обеспечить позитивный тренд на ослабление иены». Ничего удивительного в этих комментариях нет. Но главное, в них содержится прямое указание на валютный курс, которое является подкреплением нашей идеи шорта в иене. Мы будем восстанавливать лонг в USDJPY на коррекции.

( Читать дальше )

Кто приплачивает Вашингтону больше всего?

- 12 марта 2013, 13:02

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр бло

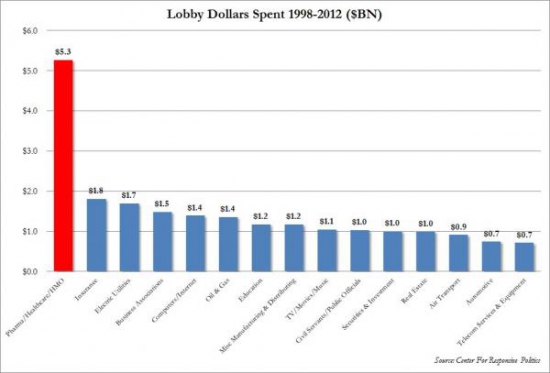

Было наивно полагать, что Конгресс США чист и не предвзят. Система политического лоббирования в Америке очень сильная – лоббистские деньги, в свою очередь, делают свое дело: в свет выходят законы, удобные отдельным корпорациям и целым отраслям. Кто же платит Вашингтону больше всего? Может, быть финансы? Финансовый сектор – ответ неверный – по материалам AForex.

Было наивно полагать, что Конгресс США чист и не предвзят. Система политического лоббирования в Америке очень сильная – лоббистские деньги, в свою очередь, делают свое дело: в свет выходят законы, удобные отдельным корпорациям и целым отраслям. Кто же платит Вашингтону больше всего? Может, быть финансы? Финансовый сектор – ответ неверный – по материалам AForex.Самая крупная лоббистская отрасль в США – Фармацевтика/ Здравоохранение / ГМО. В период 1998-2012 гг. упомянутый сектор экономики проспонсировал Вашингтон на $5.3 млрд, что почти в 3 раза больше, чем страхование (№2), и намного больше того, что заплатил нефтегазовый сектор ($1.4 млрд) или сегмент ценных бумаг и других инвестиционных активов ($1 млрд).

Лоббистские деньги, которые получил Вашингтон в период 1998-2012 гг.:

Индекс «страха» Уолл-Стрит – на 6-летнем минимуме

- 12 марта 2013, 12:07

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Любимая мера оценки беспокойства инвесторов от Уолл-Стрит – индекс VIX – упал в понедельник до минимума 2007 года – по материалам AForex.

Любимая мера оценки беспокойства инвесторов от Уолл-Стрит – индекс VIX – упал в понедельник до минимума 2007 года – по материалам AForex.Индекс рыночной волатильности CBOE Volatility Index упал на 8% и закрылся на отметке 11.58 – минимальная отметка с апреля 2007 года – по мере роста рынка акций. Индекс S&P500 чуть было не перешел за абсолютный исторический максимум (не хватило менее 1%).

Здесь важно понимать, что индекс VIX движется обратно пропорционально динамике рынка акций и соответствующим фондовым индексам.

Индекс VIX (30-дневный прогноз рыночной волатильности) рассчитывается, исходя из серединных точек спрэдов bid/ask по опционам. Текущий расчет индекса базировался на динамике мартовских опционов.

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 12 марта 2013, 11:17

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Позитивная статистика с американского рынка труда оказала существенную поддержку фондовым активам, но, к сожалению, продолжить восходящую тенденцию конца прошлой недели удалось немногим. Главной причиной изменения рыночных настроений послужили макроэкономические данные со стороны второй по величине экономики мира – Китая, где промышленное производство снова продемонстрировало спад, сигнализируя об очередном ступоре, способном не самым лучшим образом сказаться на перспективах восстановления экономического роста. Не менее удручающим оказалось и действие рейтингового агентства Fitch, понизившего кредитный рейтинг Италии с «А-» до «ВВВ+» на фоне политической неопределенности, ставшей дополнительной проблемой для итальянского государства. На смену расколу общественного мнения относительно дальнейшего правления государства пришла невозможность формирования коалиционного большинства из тех, кто набрал наибольшее количество голосов. Неудачные парламентские выборы сразу же сказались на росте доходности долговых ценных бумаг, регулярно размещаемых посредством аукциона. Поскольку итальянская экономика и без того переживает не лучшие времена, нестабильность на политической арене послужила одним из определяющих факторов пересмотра рейтинга эмитента. Кроме того, вчера были опубликованы еще и данные по промышленному производству Франции, оказавшиеся по аналогии с китайской экономикой слабее самых консервативных прогнозов.

Позитивная статистика с американского рынка труда оказала существенную поддержку фондовым активам, но, к сожалению, продолжить восходящую тенденцию конца прошлой недели удалось немногим. Главной причиной изменения рыночных настроений послужили макроэкономические данные со стороны второй по величине экономики мира – Китая, где промышленное производство снова продемонстрировало спад, сигнализируя об очередном ступоре, способном не самым лучшим образом сказаться на перспективах восстановления экономического роста. Не менее удручающим оказалось и действие рейтингового агентства Fitch, понизившего кредитный рейтинг Италии с «А-» до «ВВВ+» на фоне политической неопределенности, ставшей дополнительной проблемой для итальянского государства. На смену расколу общественного мнения относительно дальнейшего правления государства пришла невозможность формирования коалиционного большинства из тех, кто набрал наибольшее количество голосов. Неудачные парламентские выборы сразу же сказались на росте доходности долговых ценных бумаг, регулярно размещаемых посредством аукциона. Поскольку итальянская экономика и без того переживает не лучшие времена, нестабильность на политической арене послужила одним из определяющих факторов пересмотра рейтинга эмитента. Кроме того, вчера были опубликованы еще и данные по промышленному производству Франции, оказавшиеся по аналогии с китайской экономикой слабее самых консервативных прогнозов.( Читать дальше )

Джим О’Нил: «Я не ощущаю большого оптимизма вокруг будущей динамики фондового рынка США»

- 12 марта 2013, 11:16

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.Прогноз по ВВП США был пересмотрен даже, несмотря на вступившие в силу ужесточения, которые через короткое время (недели-месяц) рискуют закономерно сжать ВВП, как минимум, на 0.5%. Джим О’Нил признается, что динамика рынка акций последнего времени позволила Goldman Sachs Asset Management и всем его клиентам очень хорошо заработать на «бычьем» тренде.

В сухом остатке, Джим О’Нил предрекает рынку старт проблем, начиная с мая. При этом у экономиста нет четких показателей, на которых он базирует свой прогноз. Это, скорее, некая примерная оценка растущего страха, витающего в среде инвесторов на заднем фоне ажиотажных настроений вокруг роста индексов – страх, что текущий подъем, подогреваемый Федрезервом США и его QE3, не смогут длиться долго. О’Нил называет вероятную точку перелома тренда – май текущего года. Экономист вспоминает любимую поговорку дельцов Уолл-Стрит: Sell in May and Go Away, которая символизирует то, что инвесторы должны скинуть бумаги в мае и не заходить в рынок до осени, ибо исторически в период май-сентябрь средний инвестиционный доход всегда был ниже, чем в остальные периоды внутри года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал