Аэрофлот

Аэрофлот - в 2018 г ожидает роста выручки по МСФО более 10%

- 01 марта 2018, 17:15

- |

Выручка группы "Аэрофлот" по МСФО в 2017 году увеличилась на 7,5%, до 532,934 миллиарда рублей.

Согласно презентации, опубликованной в четверг к отчету по МСФО за прошедший год, группа в 2018 году сохраняет заявленные ранее планы по росту перевозок пассажиров — на 11-12%.

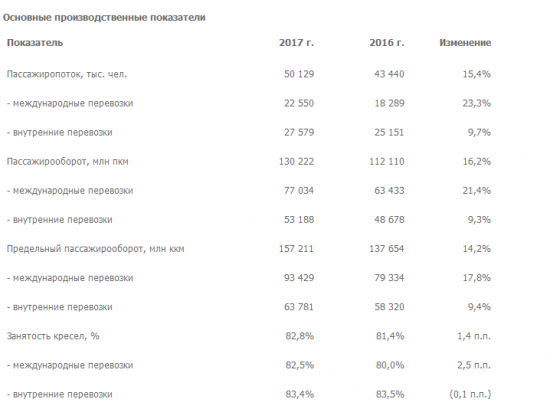

Заместитель генерального директора по коммерции и финансам «Аэрофлота» Шамиль Курмашов отметил, что перевозки пассажиров самолетами группы могут вырасти в 2018 году на 11-12% с 50,1 млн человек по итогам 2017 года. Занятость пассажирских кресел по итогам 2018 году ожидается на уровне более 82% по сравнению с 82,8% в 2017 году. Пассажирооборот может возрасти в 2018 году по всем авиакомпаниям группы на 9-10%.

РНС

Прайм

- комментировать

- Комментарии ( 0 )

Аэрофлот – мсфо за 2017г. Прогноз величины дивидендов за 2017г

- 01 марта 2018, 17:05

- |

Аэрофлот – мсфо

1 110 616 299 акций http://moex.com/s909

Free-float 45%

Капитализация на 01.03.2018г: 162,428 млрд руб

Общий долг на 31.12.2016г: 258,538 млрд руб

Общий долг на 30.09.2017г: 259,918 млрд руб

Общий долг на 31.12.2017г: 256,031 млрд руб

Выручка 2015г: 415,173 млрд руб

Выручка 6 мес 2016г: 223,824 млрд руб

Выручка 9 мес 2016г: 383,306 млрд руб

Выручка 2016г: 495,880 млрд руб

Выручка 6 мес 2017г: 234,860 млрд руб

Выручка 9 мес 2017г: 404,773 млрд руб

Выручка 2017г: 532,934 млрд руб

Операционная прибыль 2015г: 44,107 млрд руб

Операционная прибыль 6 мес 2016г: 23,250 млрд руб

Операционная прибыль 9 мес 2016г: 66,926 млрд руб

Операционная прибыль 2016г: 63,254 млрд руб

Операционная прибыль 6 мес 2017г: 7,697 млрд руб

( Читать дальше )

Аэрофлот может пойти на 165 рублей за акцию, несмотря на негативную отчетность

- 01 марта 2018, 15:04

- |

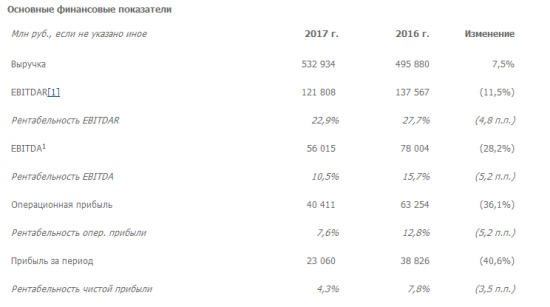

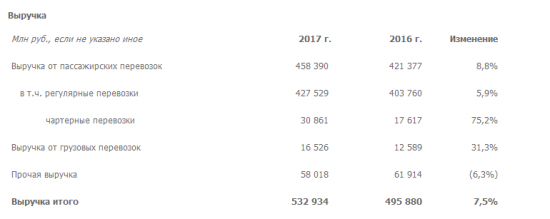

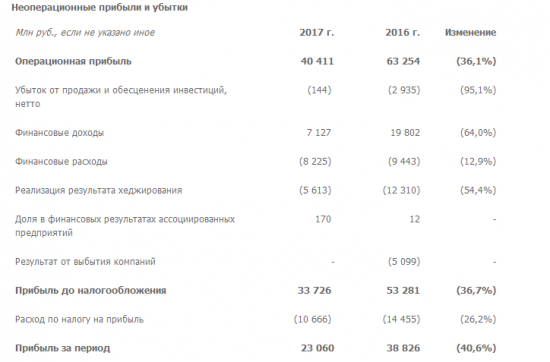

Выручка увеличилась на 7,5% по сравнению с аналогичным периодом прошлого года до 532,934 млрд руб. Выручка от регулярных пассажирских перевозок увеличилась на 5,9%. Выручка от чартерных перевозок увеличилась на 75,2%. Выручка от грузовых перевозок увеличилась на 31,3%. Прочая выручка снизилась на 6,3%.

Показатель EBITDAR составил 121,808 млрд руб., рентабельность EBITDAR – 22,9%.

Показатель EBITDA составил 56,015 млрд руб., рентабельность EBITDA – 10,5%. В 2017 году

Группа «Аэрофлот» перевезла 50,1 млн пассажиров, что на 15,4% превышает результат предыдущего года.

«Аэрофлот» отчитался ожидаемо негативно, но техническая картина указывает на высокую вероятность завершения консолидации и похода на 151 и далее на 165 рублей за акцию.Александров Дмитрий

ИГ «УНИВЕР Капитал»

Аэрофлот - опубликованные операционные данные нейтральны для котировок акций

- 01 марта 2018, 12:46

- |

Пассажирооборот в январе увеличился на 7,5% год к году. Вчера Группа Аэрофлот опубликовала данные по пассажирским перевозкам за январь. Так, пассажирооборот вырос на 7,5% (здесь и далее – год к году) до 9,8 млрд пкм, а пассажиропоток – на 7,7% до 3,7 млн человек.

Показатель занятости кресел на международных направлениях снизился. Основные операционные показатели Группы в январе выросли как на внутренних, так и на внешних направлениях, но с середины лета темпы роста продолжают замедляться. Так, пассажирооборот Группы на международных маршрутах увеличился на 6,8% до 6,0 млрд пкм, а на внутренних – на 8,6% до 3,7 млрд пкм. Процент занятости пассажирских кресел по Группе Аэрофлот вырос на 0,7 п.п. и составил 77,3%, но при этом показатель занятости кресел на международных направлениях снизился на 1.1 п.п. За 12 мес. 2017 г. пассажирооборот Группы увеличился на 16,2% до 130 млрд пкм, а пассажиропоток – на 15,4% до 50 млн человек.

( Читать дальше )

Аэрофлот - операционные результаты за январь достаточно слабые. Компания опубликует сегодня результаты за 4 квартал по МСФО

- 01 марта 2018, 11:56

- |

Трафик Аэрофлота увеличился на 7.7% г/г в январе (+6.9% -на международных направлениях; +8.4% — на внутренних направлениях), компания перевезла 3.7 млн пассажиров. Пассажирооборот вырос на 7.6% до 9.8 млрд пкм. Коэффициент загрузки кресел вырос на 0.7 пп до 77.3%.

Операционные результаты выглядят достаточно слабыми. Мы видим, что трафик Аэрофлота замедляется слишком стремительно. Напомним, пассажирооборот вырос на 9.1% в декабре, 10.7% — в ноябре и 11.9% — в октябре. В настоящий момент в нашу модель для Аэрофлота мы закладываем рост пассажирского трафика на 10% в 2018. Сегодня компания опубликует результаты за 4К17/2017 по МСФО и проведет телеконференцию, в ходе которой мы бы хотели услышать прогноз компании на этот год.АТОН

Аэрофлот - прогноз результатов за 2017 год по МСФО

- 01 марта 2018, 11:45

- |

Согласно консенсус-прогнозу Интерфакс, выручка Аэрофлота вырастет на 7% до 532 млрд руб. (АТОН: 533 млрд руб.) за счет роста пассажирского трафика на 17% и снижения ставок доходности на 6.7%. EBITDA снизится на 30% до 54 млрд руб. (АТОН: 54 млрд руб.), чистая прибыль упадет на 40% до 23 млрд руб. (АТОН: 22.2 млрд руб.). Напомним, 4К17 будет сезонно слабым, и мы ожидаем, что компания опубликует отрицательную EBITDA (-1.4 млрд руб.) и чистый убыток в размере 6 млрд руб. Годовая чистая прибыль — самый важный показатель, поскольку он является базой для расчета годовых дивидендов. Телеконференция состоится сегодня в 16:00 по московскому времени. Тел.: +7-495-2131767; +44(0) 3303369105. Id: 643790.

Аэрофлот - чистая прибыль по МСФО за 2017 год снизилась на 40,6% и составила 23,06 млрд руб.

- 01 марта 2018, 10:26

- |

– Выручка увеличилась на 7,5% по сравнению с аналогичным периодом прошлого года до 532 934 млн руб.;

– Показатель EBITDAR составил 121 808 млн руб., рентабельность EBITDAR – 22,9%;

– Показатель EBITDA составил 56 015 млн руб., рентабельность EBITDA – 10,5%;

– Чистая прибыль составила 23 060 млн руб.

пресс-релиз

Дивидендная доходность по акциям Аэрофлота может составить 7,8%

- 28 февраля 2018, 20:47

- |

Компания «Аэрофлот» ранее отчиталась о прибыли в 4 квартале 2017 года по РСБУ, который традиционно являлся убыточным для нее. Однако прибыль была получена в основном благодаря неоперационной деятельности (за счет снижения прочих расходов на 49%).

Отчетность по МСФО консолидированная и включает в себя некоторые менее прибыльные авиакомпании, чем флагманский «Аэрофлот», поэтому мы ожидаем, что 4 квартал будет убыточным, несмотря на позитивную отчетность по РСБУ, и прибыль за 12 месяцев 2017 года составит 24,9 млн рублей. Мы ожидаем умеренно негативную реакцию рынка. После публикации отчетности совет директоров определит коэффициент дивидендных выплат (25% чистой прибыли согласно дивидендной политике компании, но по итогам 2016 года было выплачено 50%). При выплате 50% дивидендная доходность может составить 7,8% при цене закрытия во вторник 139,1 руб., что окажется умеренно позитивным для акций.Малина Иван

Наша текущая оценка справедливой стоимости одной акции «Аэрофлота» составляет 132,50 рублей, что соответствует рекомендации «держать».

ИК «Велес Капитал»

Отчет Аэрофлота может показать рост выручки на 7,5%

- 28 февраля 2018, 19:07

- |

Мы ожидаем, что выручка за 4 квартал 2017 года составит 128,5 млрд. рублей, превысив уровень 4 квартала 2016 года на 12,1%, и достигнет 533 млрд. рублей за весь 2017 год, что на 7,5% выше, чем по итогам 2016 года.Sberbank CIB

Мы полагаем, что в последнем квартале года рост выручки ускорился на фоне повышения удельной выручки на пассажиро-километр на международных маршрутах вследствие укрепления евро к рублю. Однако выручка все равно останется сезонно слабой, будет на 24,4% ниже, чем в предыдущем квартале и составит менее четверти от выручки за весь год.

При этом расходы, напротив, практически не изменятся по сравнению с предыдущим кварталом, на них повлияет рост цен на топливо и сезонно высокие расходы на персонал, из-за чего рентабельность в 4 квартал прошедшего года будет нулевой. Мы ожидаем операционного убытка за квартал в размере 2,7 млрд. рублей, вследствие чего операционная прибыль за 2017 год составит 39,1 млрд. рублей.

Это также означает EBITDA на уровне 0,3 млрд. рублей за 4 квартал 2017 года и 53,6 млрд. рублей за весь прошедший год (при рентабельности 10,1%). Чистый убыток за квартал должен составить 3,5 млрд. рублей, а за весь год мы прогнозируем чистую прибыль на уровне 23,6 млрд. рублей.

Если исходить из 50%-го коэффициента дивидендных выплат, то компания может выплатить дивиденды в размере 10,67 рублей на акцию, что соответствует дивидендной доходности 7,7% при текущих котировках.

Дивиденды Аэрофлота за 2017 год составят 10 рублей на акцию

- 28 февраля 2018, 18:00

- |

Учитывая, что четвертый квартал обычно является самым слабым, а показатели по итогам 9м17 были не высокими, мы ожидаем, что результаты за 2017 г. могут быть ниже сильных данных 2016 г. По нашим оценкам, выручка за 2017 г. составила 533 млрд руб. (+7% г/г), EBITDA – 54,4 млрд руб. (–30% г/г), чистая прибыль – 22,5 млрд руб. (–40% г/г). При коэффициенте дивидендных выплат на уровне 50% от чистой прибыли дивиденды составят 10 руб. на акцию, а дивидендная доходность – 8%. Наша прогнозная цена на горизонте 12 мес. составляет 170 руб., ожидаемая полная доходность – 29%. Мы подтверждаем рекомендацию «держать».Прогноз результатов.

Согласно нашим прогнозам, выручка компании по итогам 2017 г. повысилась на 7% г/г (до 532 млрд руб.) на фоне роста доходов за 1 пассажира за километр на 16% и снижения на 7% рублевой доходной ставки. Последнее стало следствием 5%-ного снижения доходных ставок в головной компании (согласно результатам по РСБУ) и разводняющего эффекта динамики доходных ставок авиакомпаний «Россия» и «Победа».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал