Банк Канады

Банк Канады оставил процентную ставку без изменений на уровне 0,5%, как и ожидалось

- 19 октября 2016, 17:00

- |

Прогноз по экономике США понижен с +2% в 2017 до +1.5%.

(экономика Канады в самой большой степени зависит от США, поэтому центральный банк Канады дает такие прогнозы)

Рост ВВП Канады составит +1.1% в 2016 и около +2% в 2017-2018 гг.

По ожиданиям банка, глобальная экономика восстановит моментум на протяжении следующих двух лет.

В то же время, «деловые инвестиции» в США будут ниже, чем мы ожидали ранее.

Прогноз по темпам роста и экспорту понижен на 2017-2018 годы, из-за более слабого глобального спроса, а также из-за того, что рост в США менее благоприятствует канадскому экспорту.

official BoC press realease (pdf)

Канадский доллар отреагировал укреплением на выход новостей. Пара USDCAD снизилась:

- комментировать

- Комментарии ( 0 )

Банк Канады оставил ставку без изменений на уровне 0,5%, как и ожидалось

- 07 сентября 2016, 17:02

- |

Реакция рынка: канадский доллар вниз, USD вверх.

Релиз: http://www.bankofcanada.ca/2016/09/fad-press-release-2016-09-07/

Фокус Рынка с Дмитрием Лебедем

- 07 сентября 2016, 10:36

- |

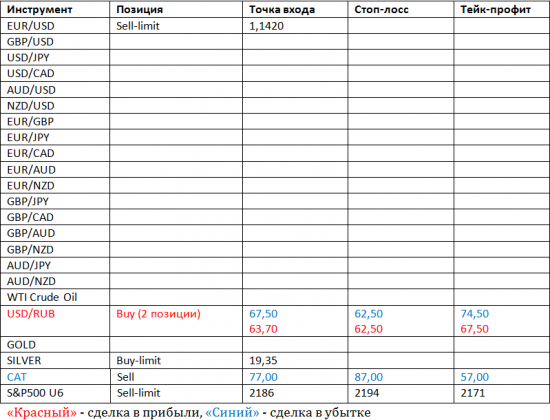

Сегодня есть идея открыть позицию на продажу по S&P500 и покупку по серебру. Точки входа указаны в таблице. Общая динамика финансовых рынков нейтральная. Говоря про сырьевые товары, можно отметить небольшой рост, особенно внушительно движется в сторону севера корзина драгоценных металлов. Серебро достигло отметки – 20$ за унцию. Фондовые площадки США, вчера демонстрировали рост, но сегодня Азия и Европа перешли в минус. На валютном рынке наблюдается снижение курса американского доллара против всех валют. Причиной такого выступает публикация данных по индексу деловой активности услугу от ISM, где показатель вышел значительно хуже прогнозов.

Вероятность повышения процентной ставки в сентябре, теперь составляет 15%. Декабрьская вероятность – 45%. Ключевой повесткой сегодняшнего дня выступает заседание Банка Канады. Можно отметить и публикацию Бежевой книги ФРС, а также данные по пром. производству Великобритании. Для того, чтобы подробнее наблюдать за сделками, заглядывайте в мониторинг нашего МАМ-счета.

Банк Канады сохранил ставку без изменений, понижает прогноз по ВВП

- 13 июля 2016, 17:13

- |

Прогноз по ВВП 2016 понижен с 1,7% до 1,3%

Прогноз по ВВП 2017 понижен с 2,3% до 2,2%

Про Brexit отмечается:

The implications of the Brexit vote are highly uncertain and difficult to forecast

http://www.bankofcanada.ca/2016/07/fad-press-release-2016-07-13/

Реакция рынка, USDCAD:

( Читать дальше )

Текущие торговые сигналы и ситуация на рынке

- 13 июля 2016, 11:32

- |

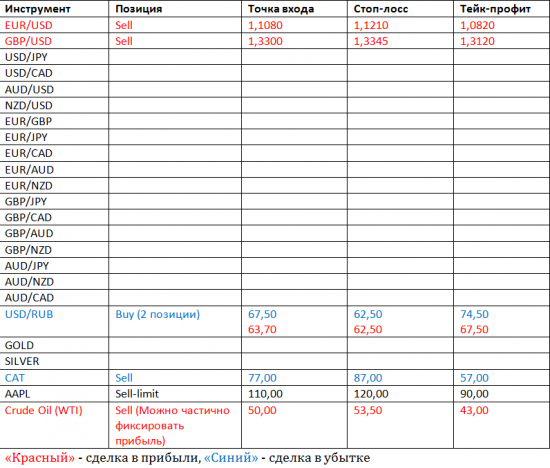

Короткую позицию по биржевому индексу S&P500 стоит закрывать. Неожиданное обновление исторических максимумов сложно объяснить со стороны фундаментальных факторов. На данный момент, лучше от фонды отказаться. Вместо этого, была открыта позиция на продажу по паре GBP/USD – 1,3300. Сделка по паре EUR/USD находится в прибыльной зоне.

Динамика финансовых рынков положительная, что позволяет котировкам на фондовые инструменты и сырьевые товары расти. Несмотря на это, динамика рынка нефти отрицательная. Сегодня ожидаем данные от МинЭнерго США. Прогнозы неутешительные для быков.

Важным событием дня будет и заседание Банка Канады, на котором возможна жесткая риторика с целью вербальной интервенции канадского доллара. Курс рубля и далее остается стабильным. По цене 63,70 была открыта еще одна позиция на покупку.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Текущие торговые сигналы и ситуация на рынке

- 25 мая 2016, 11:52

- |

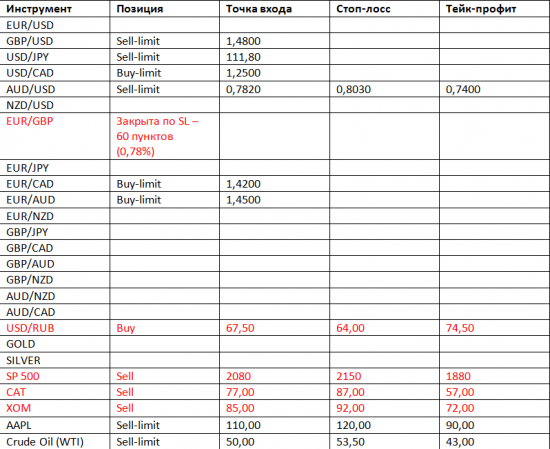

Рынок нефти обновляет свои локальные максимумы из-за прогнозов от Американского института нефти, который ожидает снижение объемов запасов сырой нефти свыше 5 млн. баррелей. Дополнительным фактором выступает и Нигерия, где военные конфликты с боевиками, привели к подрыву системы трубопроводов нефтедобытчиков. По информации, некоторые места требуют восстановления до 12 месяцев. В ином, макроэкономический календарь пусть, кроме заседания Банка Канады и принятия его решения по процентной ставке.

Также была закрыта позиция по EUR/GBP в убытке – 60 пунктов. Причина разворота пары вниз неоднозначные новости вокруг вероятности выхода британцев с состава ЕС.

С уважением, Лебедь Дмитрий. Всем профитов и попутного тренда.

Также приглашаем Вас в наш ВК-паблик.

По USD/CAD есть сигналы на продолжение роста

- 25 мая 2016, 11:40

- |

По валютной паре USD/CAD есть поводы вновь задуматься о том, чтобы занять длинные позиции после долгосрочной технической коррекции, которая продолжалась с уровня максимума 1,4689 до локального минимума – 1,2460. Основными факторами данного движения выступало восстановление цен на рынке нефти, а так же ослабление на всех фронтах курса американского доллара.

Рис.1. Динамика инструмента USD/CAD.

Первый фактор становится уже немаловажным и для обратного движения инструмента на «север». Дело в том, что Канада занимает шестое место в мире по объемам добычи нефти, соответственно корреляция между ценами на горючее и канадский доллар находится на высоком уровне.Восстановление цен на рынке нефти с 25 до 49 долларов, не могло сказаться и на курсе канадского доллара, что и вызвало его ралли не только против американского доллара, но и против евро, фунта, иены, и даже австралийского и новозеландского доллара.

( Читать дальше )

Высказывания управляющего Банка Канады Полоза

- 20 января 2016, 21:48

- |

Высказывания управляющего Банка Канады Полоза

— большая часть шока от снижения цен на нефть была учтена в октябрьском прогнозе;

— вдохновлён устойчивостью, гибкостью экономики;

— видит двунаправленную экономику — ресурсный сектор сокращается, прочие сектора растут;

— канадская экономика всё еще способна достичь экономического роста выше потенциального;

— прогнозирует рост ВВП в 2016 г. 1,4%;

— инфляционные ожидания остаются очень хорошо зафиксированными, необходимо это защищать;

— на вопрос о том, обеспокоен ли он глобальной рецессией, ответил что уровень неопределённости на данный момент выше, чем в предыдущие несколько лет;

— отметил консенсус мнений в докладе МВФ по экономическому росту в 2016 г.;

— цены на продукты питания менялись очень быстро.

— вероятность новых налогово-бюджетных стимулов была важным фактором рассмотрения при решении Банка Канады;

— если новые налогово-бюджетные стимулы были включены в сегодняшние прогнозы, разрыв от потенциального объёма выпуска будет закрыт быстрее, чем по основному сценарию банка;

— мы должны помнить, что дальнейшее быстрое ослабление канадского доллара может увеличить общую инфляцию относительно быстро;

— управляющий совет сфокусирован в основном на последствиях от более низких цен на нефть и другие сырьевые ресурсы для Канады и денежной политики;

— с октябрьского решения по денежной политике сила шока от более низкой цены на нефть явно выросла;

— наши обсуждения начинаются с направленности на дальнейшее смягчение денежной политики;

— прочие мотивы включают снижение курса канадского доллара, означающее что не-ресурсные сектора получают больше стимулирования, чем ожидалось в октябре;

— на вопрос о причинах оптимизма Полоз отметил силу экономики США;

— на вопрос, как низко может снизиться курс канадского доллара, сказал что не делает предсказаний;

— если люди почувствуют повышение всех цен, возможно может начаться влияние на инфляционные ожидания, однако не видит сейчас этого;

— риски будут более ощутимыми, если бы курс канадского доллара изменялся быстро сам по себе;

— насколько быстро будет закрыто отставание объёма выпуска от потенциального в результате налогово-бюджетного стимулирования — зависит от того, в какой форме будет это стимулирование.

Банк Канады снизил ставку на 0,25% до 0,5%, USDCAD +130п

- 15 июля 2015, 17:07

- |

Канадец на максимуме с 2009 года!!! График 1 минута, реакция рынка:

Презентация центрального банка с наихудшей капитализацией на Западе (намек: это не ФЕД)

- 06 сентября 2014, 15:51

- |

На недавней ежегодной вечеринке руководителей мировых центральных банков глава Банка Канады Стивен Полоз, безусловно, получил завидный комплимент от своего коллеги и такого же денежного чародея, что Канада приобрела статус глобальной финансовой тихой гавани.

Подобное новоиспеченное открытие, возможно, лучше всего получило свое выражение в интервью Блумберг, когда генеральный директор RBC Wealth Management (крупнейший финансовый институт в Канаде) заявил, что «Канада является тем, чем была Швейцария 20 лет назад, а банки Канады аналогичны швейцарским банкам двадцатилетней давности».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал