SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

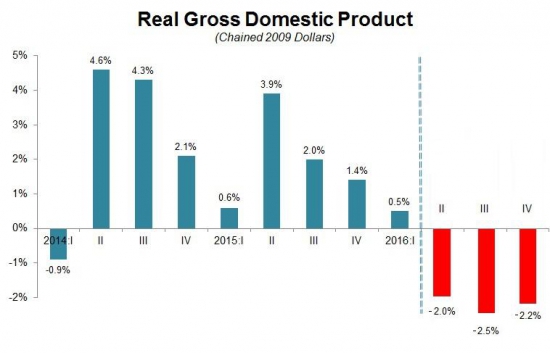

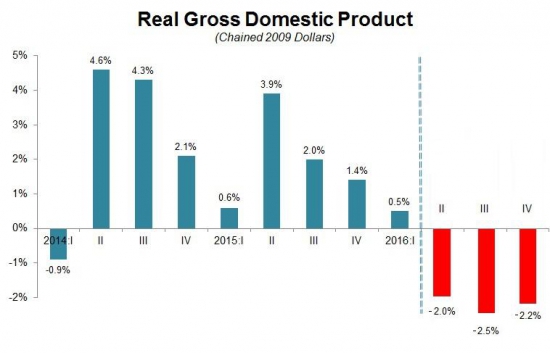

ВВП США

Промежуточные итоги моих прогнозов.

- 28 октября 2016, 13:46

- |

Как вы знаете, в своем интервью для РБК я сказал следующее:

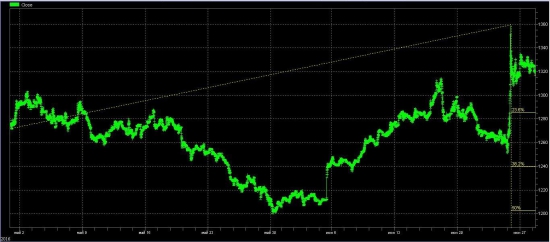

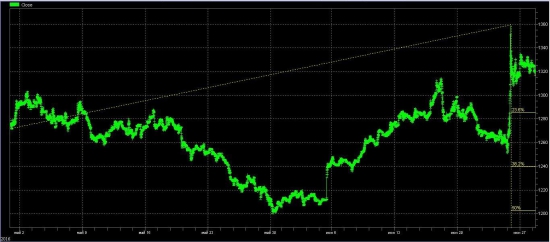

>> Рекордный обвал рынков придется на 25–26 октября 2016 года», — прогнозирует Будников.

Дата поставлена верно, у меня прогноз изначально четко показывал 25.10 вечером. Потому и назвал переход 25-26 октября. Но не совсем корректно выразился. Надо было сказать -> 25 октября днем прогнозирую хай по индексам. А после хая, только в этом случае — РАЗВОРОТ рынка.

<< Кстати, фьючерс Nasd100 перебил свой предыдущий рекорд, перепрыгнув отметку 4 901. Если не ошибаюсь, шортистов вынесло аж на 4 920 п. >>

С 25 на 26 октября. Идеальная точность — по дате, не идеальная — по формулировке. Увы, не обвал, но долгожданный разворот, который шортисты всего мира ждали, как могли. Воистину историческое событие. В профессиональной астрологии не так сложно рассчитывать ключевые даты (хотя тоже надо изрядно потрудиться), гораздо сложнее их конкретно интерпретировать.

Идемте дальше.

( Читать дальше )

>> Рекордный обвал рынков придется на 25–26 октября 2016 года», — прогнозирует Будников.

Дата поставлена верно, у меня прогноз изначально четко показывал 25.10 вечером. Потому и назвал переход 25-26 октября. Но не совсем корректно выразился. Надо было сказать -> 25 октября днем прогнозирую хай по индексам. А после хая, только в этом случае — РАЗВОРОТ рынка.

<< Кстати, фьючерс Nasd100 перебил свой предыдущий рекорд, перепрыгнув отметку 4 901. Если не ошибаюсь, шортистов вынесло аж на 4 920 п. >>

С 25 на 26 октября. Идеальная точность — по дате, не идеальная — по формулировке. Увы, не обвал, но долгожданный разворот, который шортисты всего мира ждали, как могли. Воистину историческое событие. В профессиональной астрологии не так сложно рассчитывать ключевые даты (хотя тоже надо изрядно потрудиться), гораздо сложнее их конкретно интерпретировать.

Идемте дальше.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Золото. Осторожные продажи.

- 28 июня 2016, 06:46

- |

Конечно, хотелось бы написать, что упадем до 1250. Но к сожалению устойчивость цикла зависит от скорости изменения цены во времени, а посему, мы имеем неустойчивую продажу.

То есть не факт что цикл роста закончен и он может продолжиться и мне придется перезаходить по шорту. А перезаход будет через убыток, убытки я не люблю или усреднение, а это нагрузка на депо, а также резкое увеличение рисков и уменьшение потенциальной прибыли.

Решение-парный трейдинг. Осуществление. Продажа золота, а в противоположной стороне (поровну) покупка фунта и продажа швейцарца. Ждем день, дальше мараковать буду как поставить бу сократив общую позу до одного инструмента.

Едем дальше-картинка, что бы тут пририсовать? Пока ничего-ниже объясню почему.

Итак-сегодня американский ВВП.

Почему это важно? Да потому что посмотрите на рынки в целом и ответьте на один вопрос-«Кто финансово пострадал от „неожиданности брексита“? Кроме тети Глаши что купила фунты у Грефа в обменке- НИКТО. Все( мать его так) заработали. Как так? Как так то?

( Читать дальше )

То есть не факт что цикл роста закончен и он может продолжиться и мне придется перезаходить по шорту. А перезаход будет через убыток, убытки я не люблю или усреднение, а это нагрузка на депо, а также резкое увеличение рисков и уменьшение потенциальной прибыли.

Решение-парный трейдинг. Осуществление. Продажа золота, а в противоположной стороне (поровну) покупка фунта и продажа швейцарца. Ждем день, дальше мараковать буду как поставить бу сократив общую позу до одного инструмента.

Едем дальше-картинка, что бы тут пририсовать? Пока ничего-ниже объясню почему.

Итак-сегодня американский ВВП.

Почему это важно? Да потому что посмотрите на рынки в целом и ответьте на один вопрос-«Кто финансово пострадал от „неожиданности брексита“? Кроме тети Глаши что купила фунты у Грефа в обменке- НИКТО. Все( мать его так) заработали. Как так? Как так то?

( Читать дальше )

* ВВП США, 1 пересмотр +0,8%, прогноз +0,9%, нач. +0.5%

- 27 мая 2016, 15:35

- |

- ВВП США 1 квартал, первый пересмотр +0,8г/г%, прогноз +0,9%г/г, начальная оценка +0.5%г/г

- Персональные доходы +4%г/г, пред. оценка была +2,9%г/г

- Уровень сбережений вырос с 5,2% до 5,7% — максимум с 4 квартала 2012 года

- Корпоративные прибыли в 1 квартале выросли на 0,3%кв/кв, но снизились на 5,8% в годовом выражении

- Общие доходы в экономике +2,2%г/г — максимум с 4 квартала 2014

- Покупки домохозяйств +1,9%г/г

Официальный релиз: http://www.bea.gov/newsreleases/national/gdp/gdpnewsrelease.htm

( Читать дальше )

Золото. Стремительное стремление.

- 27 мая 2016, 07:22

- |

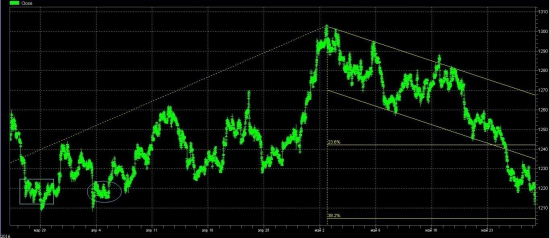

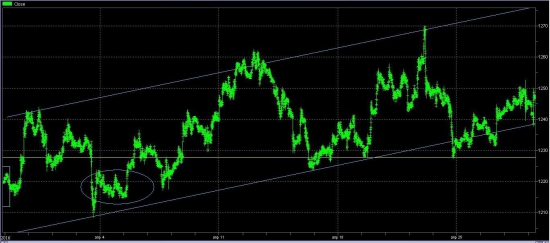

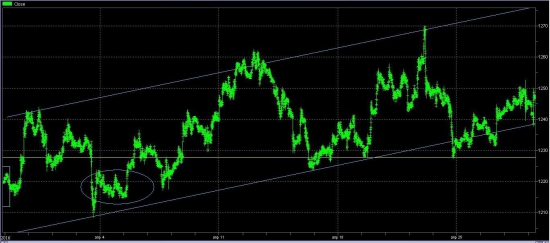

Сразу картинко

Золото лихо едете на 38,2%, продолжая неоднократно озвученную среднесрочную «даунтенденцию». Ниже 1200 стоит поискать разворот или если по времени смотреть то пивот может произойти в первой декаде июня.

А вот долгосрочно-держим, напомню, что даже сценарий ретеста 1050 был предположен в этом году. Но опять таки-после заседаний ФРС, долгосрочную позу корректируем.

Краткосрочно (нафиг бы надо) оказался в лонге… так ка стопов нет… сегодня по этой позе не делаем ничего, НО вечером надо смотреть… тащить через выходные не хотелось бы ее… если будет возможность -надо крыться...

Ну… по новостям… сегодня-«идеальный шторм волатильности». Есть в наличии и Йеллен и ВВП Америки… будет «жарко»

P.S. Пара лук и сбер, «разошлась» таки… сбер «рвет вверх», однако есть надежда что падать он будет тоже лучше чем лукойл)))

P.Ps А как бы рынку нашему с ростом не тормознуть-нефть на пределе «роста» и чем она будет выше,, тем будет соблазнительней ее продажа.

P.Pps- пока везет с евро баксом, красиво зашел, и безубыток там и рост пока продолжается.

Золото лихо едете на 38,2%, продолжая неоднократно озвученную среднесрочную «даунтенденцию». Ниже 1200 стоит поискать разворот или если по времени смотреть то пивот может произойти в первой декаде июня.

А вот долгосрочно-держим, напомню, что даже сценарий ретеста 1050 был предположен в этом году. Но опять таки-после заседаний ФРС, долгосрочную позу корректируем.

Краткосрочно (нафиг бы надо) оказался в лонге… так ка стопов нет… сегодня по этой позе не делаем ничего, НО вечером надо смотреть… тащить через выходные не хотелось бы ее… если будет возможность -надо крыться...

Ну… по новостям… сегодня-«идеальный шторм волатильности». Есть в наличии и Йеллен и ВВП Америки… будет «жарко»

P.S. Пара лук и сбер, «разошлась» таки… сбер «рвет вверх», однако есть надежда что падать он будет тоже лучше чем лукойл)))

P.Ps А как бы рынку нашему с ростом не тормознуть-нефть на пределе «роста» и чем она будет выше,, тем будет соблазнительней ее продажа.

P.Pps- пока везет с евро баксом, красиво зашел, и безубыток там и рост пока продолжается.

Экономика США замедляется

- 01 мая 2016, 21:53

- |

На этой неделе были опубликованы данные по ВВП США за 1 квартал — рост ВВП составил 0.5%:

Далее рассмотрим статьи ВВП США более подробно. Ниже приведен расклад по вкладу в суммарный ВВП в разбивке по основным статьям:

( Читать дальше )

Реальный прогноз ВВП США

- 29 апреля 2016, 10:19

- |

Считаю своим долгом подправить картинку, размещённую уважаемым коллегой.

К сожалению, поскольку сижу у него в ЧС, вынужден занять кусочек интернета отдельным топиком.

Вопросы типа «с какой стати», «с чего это ты взял», «а ты ничего не перепутал» считаю хоть и необязательными, но вполне уместными — при условии, что они будут в равной степени адресованы и автору исходной картинки.

К сожалению, поскольку сижу у него в ЧС, вынужден занять кусочек интернета отдельным топиком.

Вопросы типа «с какой стати», «с чего это ты взял», «а ты ничего не перепутал» считаю хоть и необязательными, но вполне уместными — при условии, что они будут в равной степени адресованы и автору исходной картинки.

Золото...и безработица и ВВП ....

- 28 апреля 2016, 08:06

- |

Вполне может случится так, что вчера, исходя из волатильности, были цветочки. Днем выйдут безработицы разных стран Европы, а вечером -американский ВВП.

И вполне может так статься, что по этому параметру инвесторы начнут делать какие то выводы....(а так бывало).

ФРС прошло, ждем Йеленскую пресс-конференцию для уточнений (что это было и кто этот кроме).

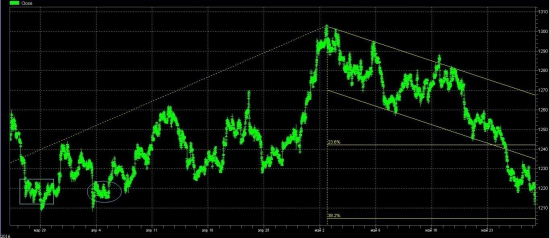

Так как не поменялось ничего, то среднесрочно и долгосрочно лонг-поэтому канал пусть останется пока

А вот краткосрочно, стоит попробовать продать (три свечки зеленых, магический круглый уровень и все такое....)

Вот такие мои взгляды и планы… Что я упустил, что забыл?

И вполне может так статься, что по этому параметру инвесторы начнут делать какие то выводы....(а так бывало).

ФРС прошло, ждем Йеленскую пресс-конференцию для уточнений (что это было и кто этот кроме).

Так как не поменялось ничего, то среднесрочно и долгосрочно лонг-поэтому канал пусть останется пока

А вот краткосрочно, стоит попробовать продать (три свечки зеленых, магический круглый уровень и все такое....)

Вот такие мои взгляды и планы… Что я упустил, что забыл?

Вышла стата по ВВП в США

- 25 марта 2016, 15:44

- |

Вышла стата по ВВП лучше прогнозов, но корпоративные прибыли упали, евро дернулось вниз, но из-за того, что основные рынки закрыты основное веселье начнется в понедельник. Начнут давить евро, что спровоцирует снижение сырья, да и оптимизма особого на рынках не будет, так как сделан еще один шаг к повышению ставок ФРС и концу халявных денег.

Золото. Идем на дно канала роста.

- 26 февраля 2016, 07:30

- |

Итак-весну можем встретить новой вершиной, но надо подупасть. Сегодня американский ВВП и это прекрасная возможность для сильного движения вниз.

Конечно на 1200 может уже и не придется рассчитывать возьмем повыше, вот граница канала, примерно)))

На рисунке изображены три последних торговых сессии. Консолидация перед новостями как бэ намекает-«пробей меня»))))

Долгосрочно же -до весеннего ФРС рост актуален, ждем также ретеста дна 1050-никто так вчера и не поделился мыслями по этому поводу. (ну не считая мыслей типа «золото по 300»)

P.S. Торговля «по новостям»… я вот когда новости и я не в позе, стараюсь не заходить в этот день… Мне нравится увидеть новость, посмотреть реакцию… ночь «переспать с этой мыслью» и утром торговать.А как у Вас?

Конечно на 1200 может уже и не придется рассчитывать возьмем повыше, вот граница канала, примерно)))

На рисунке изображены три последних торговых сессии. Консолидация перед новостями как бэ намекает-«пробей меня»))))

Долгосрочно же -до весеннего ФРС рост актуален, ждем также ретеста дна 1050-никто так вчера и не поделился мыслями по этому поводу. (ну не считая мыслей типа «золото по 300»)

P.S. Торговля «по новостям»… я вот когда новости и я не в позе, стараюсь не заходить в этот день… Мне нравится увидеть новость, посмотреть реакцию… ночь «переспать с этой мыслью» и утром торговать.А как у Вас?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал