ВДО

Новый выпуск облигаций "Центр-Резерв" (RU000A10B7D1)

- 31 марта 2025, 10:11

- |

🔶 ООО «Центр-Резерв»

▫️ Облигации: Центр-Резерв-БО-04

▫️ ISIN: RU000A10B7D1

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 29,5%

▫️ Амортизация: да

[по 5% — при выплате 15,18,21,24,27,30,33 купонов, 65% — погашение]

▫️ Дата размещения: 31.03.2025

▫️ Дата погашения: 15.03.2028

▫️ ⏳Ближайшая оферта: 21.03.2027

Об эмитенте: «Центр-резерв» — производитель свинины в Самарской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Платежи в портфеле PRObonds. На неделе 31 марта - 4 апреля

- 31 марта 2025, 10:07

- |

Интерактивная страница портфеля PRObonds ВДО:Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Сделки в портфеле PRObonds ВДО. Добавляем долларовую бумагу

- 31 марта 2025, 09:08

- |

Как всегда по понедельникам, сокращаем и наращиваем веса отдельных бумаг в публичном портфеле PRObonds ВДО. Каждую из выделенных в таблице позиций — по 0,1% от активов портфеля за 1 торговую сессию. Начиная с сегодняшней. Исключение — облигации Агро Зерно Юг с привязкой к доллару, их покупаем сегодня на первичном размещении, сразу на 0,5% от активов.

( Читать дальше )

Наиболее и наименее доходные облигации с рейтингами от BB- до A-, по оценке Иволги

- 31 марта 2025, 07:39

- |

Всё как обычно. 👆2 первые таблицы – бумаги, которые, по нашей оценке, дают премию к рынку (к нашему расчету их справедливой доходности). В порядке убывания премии. 👇Пара вторых таблиц – бумаги с наименьшими премиями и наибольшими дисконтами к рынку, в том же порядке.

Зеленые поля – облигации, входящие в наш публичный портфель PRObonds ВДО, а также – в портфели доверительного управления в ИК Иволга Капитал. В первой группе таблиц этих полей много, во второй их нет. Покупаем / держим недооцененное по формальным параметрам, не покупаем переоцененное.

👉 Напомним, новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

( Читать дальше )

Первичные размещения облигаций: план на неделю с 31.03 по 06.04.25

- 31 марта 2025, 01:21

- |

Опять некоторый завал с количеством новых выпусков, поэтому сейчас – кратко и с акцентом на тех, кто кажутся интересными, а более точная оценка по g-спредам – будет уже перед сборами

🔒 Р-Вижн: A+, купон до 25% ежемес. (YTM до 28,08%), 2 года, 300 млн.

Подробный разбор тут, мнение по эмитенту не совсем однозначное, по выпуску положительное (оценку поставил максимальную, но она не учитывает большой риск аллокации. Cнижение купона на сборе до совсем неинтересных цифр – тоже вполне вероятно)

🐷 Центр-Резерв: B, купон до 29,5% ежемес. (YTM 33,84%), 3 года, 200 млн.

Легендарные «свиньи», которые традиционно (по мнению широкого бондового сообщества) находятся на грани дефолта и так же традиционно торгуются сильно лучше среднего в своем очень специфическом сегменте. По смыслу похоже на последний ГФН (там если кто брал и не сдал в первый день – есть смысл подождать, когда добавят в каталог Тинька, однажды это случится...)

Для меня это явно не тот эмитент, на отчетность которого есть смысл тратить хоть какое-то время.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 28 марта 2025 г.

- 28 марта 2025, 18:33

- |

ООО "ССМ" вышло из технического дефолта (2-й купонный период, выпуск облигаций БО-01)

- 28 марта 2025, 12:51

- |

🌓 ООО «ССМ» вышло из технического дефолта по выплате 2-го купона облигационного выпуска серии БО-01, полностью погасив задолженность в размере 6 233 000 ₽. НРД сегодня опубликовал информацию о поступлении платежа.

Полноценный дефолт не был допущен.

➖➖➖

Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций коллекторского агентства СЗА (BB-, 100 млн руб., YTM 32,5-33,2%). Размещение стартует 2 апреля

- 28 марта 2025, 11:10

- |

Информация для квалифицированных инвесторов

🧮 Предварительные параметры второго выпуска облигаций СЗА (ВB-|ru|):

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 28,5-29% / 32,5-33,2% годовых

🧮 Размещение в среду 2 апреля

Подробнее — в презентации эмитента и выпуска облигаций СЗА

А на новой неделе проведем с СЗА и видео-интервью

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Новый выпуск облигаций "СибАвтоТранс" (RU000A10B750)

- 28 марта 2025, 10:27

- |

🔶 ООО «СибАвтоТранс»

▫️ Облигации: СибАвтоТранс-001P-05

▫️ ISIN: RU000A10B750

▫️ Объем эмиссии: 120 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 26,5%

▫️ Амортизация: да

[по 25% — при выплате 56-59 купонов]

▫️ Дата размещения: 28.03.2025

▫️ Дата погашения: 02.03.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «СибАвтоТранс» (г. Омск) занимается строительно-монтажными работами и грузовыми автомобильными перевозками для подготовки и развития площадок на нефтегазовых месторождениях (в основном в ЯНАО).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

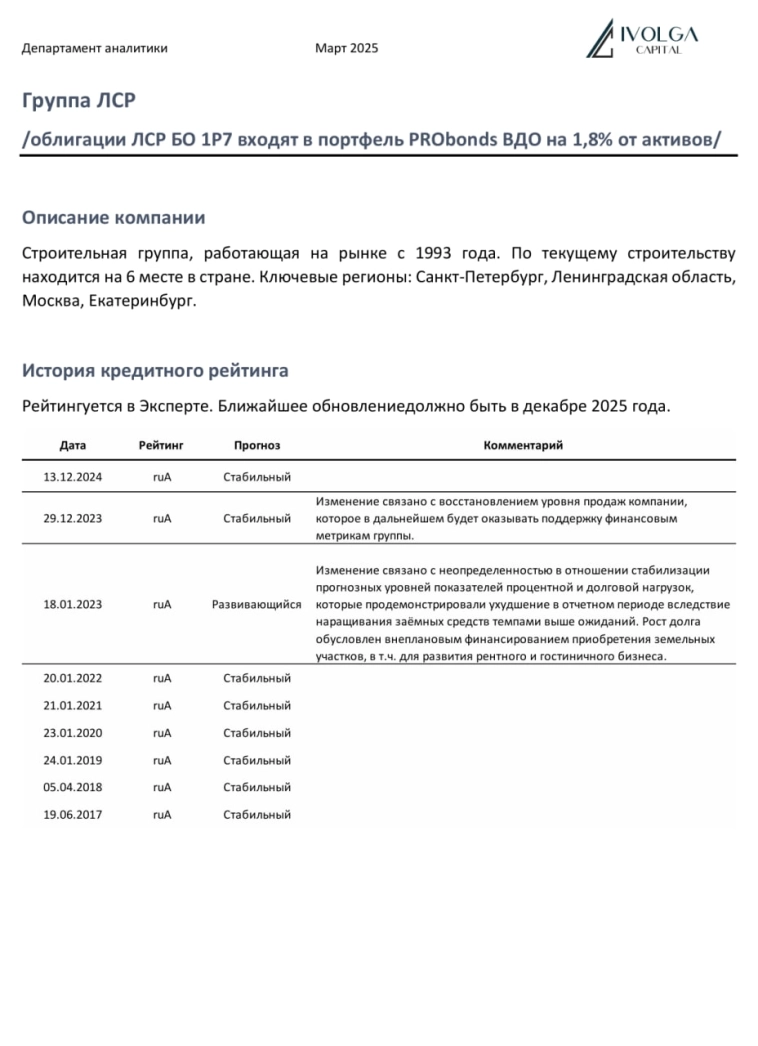

Группа ЛСР. Как на этого эмитента облигаций смотрят в Иволге?

- 28 марта 2025, 07:25

- |

На иллюстрациях и по ссылке – справка о Группе ЛСР. Облигации этого эмитента на данный момент входят в наш публичный портфель PRObonds ВДО на 1,8% от капитала (ЛСР БО 1Р7, ISIN RU000A103PX8, доходность к погашению 26,8%).

Аналогичную справку для каждого из эмитентов в портфеле мы делаем 3-4 раза в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал