ВДО

Что происходит с рынком интернет-торговли? PIM Solutions (ПИМ). Прямой эфир 28 ноября

- 28 ноября 2023, 09:42

- |

28 ноября в 16:00 встретимся в прямом эфире с топ-менеджментом компании PIM Solutions, чтобы обсудить:

— Результаты и отчетность эмитента

— Что происходит с рынком интернет-торговли?

— Все ли IT-компании хотят на IPO?

в гостях у PRObonds:

— Ольга Сатановская, генеральный директор PIM Solutions

— Павел Никонов, директор по привлечению инвестиций PIM Solutions

Вы можете задать свои вопросы спикерам оставив их в комментариях к этому посту, либо в чате прямой трансляции по ссылке:

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Облигации Сегежа на размещении

- 28 ноября 2023, 07:26

- |

Что делает нормальная компания при наличии долга? Минимизирует свои расходы, сокращает персонал, проводит реструктуризацию бизнеса. Что делает Сегежа при наличии долга? Правильно, увеличивает его еще на несколько миллиардов, выпуская новые облигации. Давайте разбираться чем привлекательны облигации нашей деревянной ракеты🚀

Сегежа Групп – один из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Это крупнейший лесопользователь в Европейской части России, общая площадь арендованного лесного фонда составляет 7,4 млн. га, 86% cертифицировано по схеме FSC. Компания приобрела «Интер Форест Рус», «НЛХК», «Тайга» и «Енисейские поля». Благодаря этим сделкам «Сегежа» значительно увеличит лесосеку. А еще это одна из лучших компаний по работе с инвесторами: всегда открытая, всегда фрэндли, всегда готова участвовать по всех круглых столах, онлайн сессиях, форумах🤝👏

( Читать дальше )

Вечерний обзор рынков 📈

- 27 ноября 2023, 19:00

- |

Курсы валют ЦБ на 28 ноября:

💵 USD — ↘️ 88,7045

💶 EUR — ↗️ 97,1594

💴 CNY — ↘️ 12,3842

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника опустился на 0,83%, составив 3 191,05 пункта.

▫️ Банк России с января 2024 г. возобновит проведение связанных с пополнением и использованием средств ФНБ операций на внутреннем валютном рынке, сообщается на сайте регулятора.

▫️ На фоне ожидания новых санкций, за 9 мес. 2023 г. страны ЕС нарастили закупки чугуна в России на 40%; на российскую продукцию приходится 61% общего импорта чугуна в еврозону, сообщают «Ведомости» со ссылкой на данные Европейского статистического агентства Eurostat.

▫️ СПБ Биржа (-6,09%); Утром во многих профильных tg-каналах и ряде СМИ появилась информация о зарегистрированном в Арбитражном суде Москвы заявлении о банкротстве СПБ Биржи от неназванного заявителя (в ряде источников информация подавалась таким образом, что читатель мог предположить, что с заявлением обратилась сама Биржа). Площадка оперативно ответила всем заинтересованным сообщением о своём устойчивом финансовом состоянии и отсутствии признаков банкротства.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за прошедшую неделю (Техно лизинг)

- 27 ноября 2023, 16:12

- |

🟢 ООО «ТЕХНО Лизинг»

Эксперт РА присвоил кредитный рейтинг на уровне ruBBB-

ООО «ТЕХНО Лизинг» — небольшая лизинговая компания, специализирующаяся на финансовом лизинге строительной техники, а также грузового и легкового автотранспорта. Более 90% клиентской базы приходится на представителей малого и среднего бизнеса.

По итогам 1пг2023 компания занимает 44-е место в рэнкинге по объему нового бизнеса и 50-е место по объему лизингового портфеля.

За период с 01.10.2022 по 01.10.2023 коэффициент автономии компании снизился с 10,2% до 7,4% на фоне активного наращивания объемов бизнеса. В то же время компания планирует провести ряд мероприятий по увеличению капитала в 2024 году, что может привести к росту коэффициента автономии.

Увеличение числа крупных клиентов в 2023 году привело к росту концентрации кредитных рисков, которая тем не менее находится на приемлемом уровне: концентрации на топ-10 крупнейших лизингополучателей за период 01.04.2023-01.10.2023 увеличилась с 32% до 38% портфеля.

( Читать дальше )

📈 Высокодоходные облигации (ВДО): Что Нужно Знать? 📊

- 27 ноября 2023, 14:28

- |

Сегодня поговорим о чем-то захватывающем: высокодоходных облигациях, в этих бумагах есть всё что олицетворяет фондовый рынок — высокая прибыль и высокий риск, они могут стать отличным способом увеличить ваш доход, но и превратить ваши активы в никому не нужную бумагу. Давайте разберемся в этом инструменте! 🚀

Преимущества:

• Высокий доход: в отличие от традиционных облигаций, высокодоходные предложения обещают больший доход. 💰 (например облигация $RU000A106540 от М.ВИДЕО предлагает 26%❗️)

• Диверсификация: они помогают разнообразить инвестиционный портфель, повышая его общую доходность. 📊

• Возможность роста стоимости: в условиях экономического роста и снижения ставок ЦБ, такие облигации могут демонстрировать хороший рост стоимости.

• Ликвидность: некоторые высокодоходные облигации обладают хорошей ликвидностью на рынке. (Например по бумаге $RU000A106WZ2 в стакане есть больше 1000 предложений)

• Защита от инфляции: есть бумаги которые могут предложить защиту от инфляции, если процентные ставки растут (с плавающей ставкой зависящей от ставки ЦБ, например $RU000A100YD8)

( Читать дальше )

Главное на рынке облигаций на 27.11.2023

- 27 ноября 2023, 13:52

- |

Дата размещения, программа и итоги размещения:

- МФК «Мани Капитал» 28 ноября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-02 объемом 150 млн рублей. Ставка 1-6-го купонов установлена на уровне 22% годовых, 7-12-го купонов — 20% годовых, 13-18-го купонов — 18% годовых, 19-36-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Терра Пласт» сегодня, 27 ноября, начинает размещение трехлетних коммерческих облигаций серии КО-П02 объемом 100 млн рублей. Регистрационный номер — 4CDE-02-00558-R-001P. Ставка 1-2-го купонов установлена на уровне 22% годовых, 3-4-го купонов — 20% годовых, 5-6-го купонов — 19% годовых, 7-8-го купонов — 18% годовых, 9-10-го купонов — 17% годовых, 11-12-го купонов, — 16% годовых, 13-24-го купонов — 18% годовых, 25-36-го купонов — 17% годовых. Купоны ежемесячные.

( Читать дальше )

Итоги торгов за 24.11.2023

- 27 ноября 2023, 13:10

- |

Коротко о торгах на первичном рынке

24 ноября новых размещений не было.

Выпуск ФИНАНСОВЫЕ СИСТЕМЫ БО-01 стал лидером по дневным объемам выкупа на первичном рынке за 24 ноября. Объем выпуска 500 млн рублей размещен на 84,42%. В пятницу было размещено облигаций на сумму более 15 млн рублей, что является максимальным значением за последние два месяца. Размещение осуществлено за 23 сделки размером от 100 тыс. до 2 млн рублей.

На вторичном рынке за ноябрь среднедневная ликвидность по выпуску составила 2,5 млн рублей, а котировки бумаги находятся ниже отметки 95,5%.

По выпуску ФПК Гарант-Инвест БО 002Р-07 за пятницу размещено бумаг на сумму 8,5 млн рублей, всю неделю наблюдались стабильно высокие объемы выкупа. Весь объем облигаций на сумму 4 млрд рублей размещен на 71,53%.

24 ноября по выпуску Группа Продовольствие 001P-03 объем выкупа составил почти 2,2 млн рублей. Выпуск размещен на 42,5%. Напомним, что АКРА 13 ноября подтвердило кредитный рейтинг эмитента на уровне B+(RU) со стабильным прогнозом. А недавно стало известно, что «Группа «Продовольствие» поставила в Испанию 135 тонн красной чечевицы, а по итогам девяти месяцев 2023 г. эмитент увеличил экспорт в полтора раза.

( Читать дальше )

Скрипт для участия в первичном размещении облигаций МФК Мани Капитал 001P-02 (ruBB-,150 млн руб., купон 22% первые полгода обращения, только для квал. инвесторов)

- 27 ноября 2023, 11:48

- |

Информация предназначена для квалифицированных инвесторов

28 ноября — размещение нового выпуска облигаций МФК Мани Капитал

Скрипт для участия в первичном размещении:

• полное / краткое наименование: МФК Мани Капитал 001P-02/ МаниКап1Р2

• ISIN: RU000A1079G1

• контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• режим торгов: первичное размещение

• код расчетов: Z0

• цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 28 ноября:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, до 18-00 по МСК направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Обобщенные параметры выпуска:

— Кредитный рейтинг эмитента: ruBB-

— Сумма размещения: 150 млн руб.

— Срок обращения: 3 года

— YTM / Дюрация: 19,59% годовых / 2,2 года

— Ставка купона:

22% в 1-6 купонные периоды;

20% в 7-12 купонные периоды;

18% в 13-18 купонные периоды;

( Читать дальше )

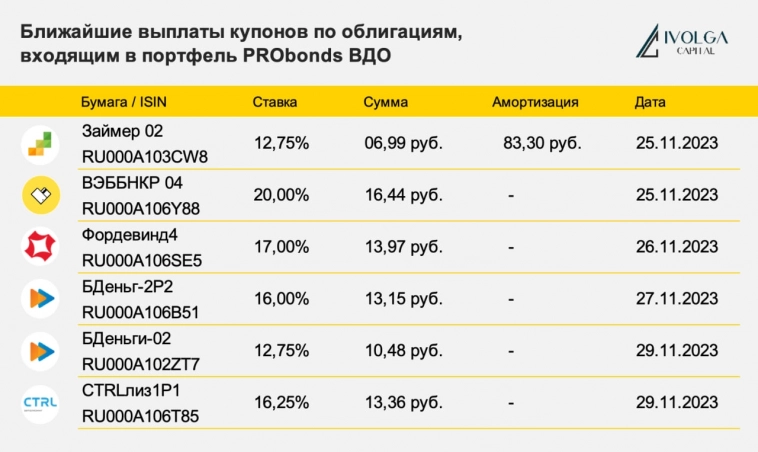

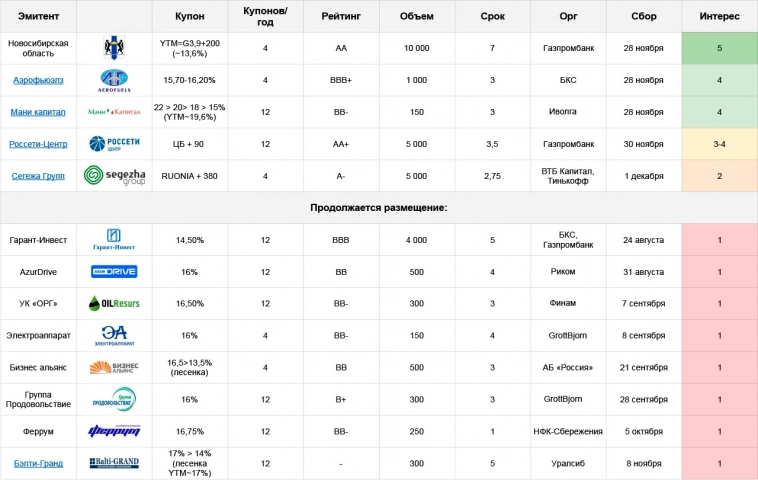

Облигации: план по первичным размещениям на неделе с 27.11 по 03.12.23

- 27 ноября 2023, 09:45

- |

🇷🇺 Новосибирская область: AA, YTM~13,6%, 7 лет, 10 млрд.

YTM здесь определяется через спред 200 б.п. к КБД на сроке 3,9 – на момент написания это 13,6%, что примерно соответствует купону 13%. Среди длинных субфедов сравнимую доходность и спред дают только бумаги с более низким кредитным рейтингом

Самый доходный из собственных выпусков Новосиба RU34021ANO0 торгуется c YTM~12,7%. Премия определенно есть, а все прошлые субфеды в этом году при схожих вводных отработали хорошо. Поэтому и сюда планирую заглянуть за небольшим апсайдом (держать ради купона неинтересно, только как спекулятив)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал