ВДО

Коротко о главном на 06.09.2019

- 06 сентября 2019, 12:00

- |

- Московская биржа зарегистрировала выпуск «Бэлти-гранд» серии БО-П02 на 300 млн рублей;

- «Солид-Лизинг» 11 сентября начнет размещение облигаций серии БО-001-05;

- «Балтийский лизинг» одобрил четыре кредитных договора с ФК Открытие;

- Совет директоров «ЮАИЗ» одобрил открытие возобновляемой кредитной линии на 100 млн рублей;

- «Обувь России» начала реорганизацию;

- «Сибирские инвестиции» проведут внеочередное собрание участников;

- «Агронова-Л» поручилась за исполнение обязательств по кредиту ООО «Разбердеевское»

- комментировать

- Комментарии ( 0 )

«Юниметрикс» начнет размещать облигации 9 сентября

- 05 сентября 2019, 11:04

- |

Компания не будет собирать заявки на участие в первичном размещении, поэтому инвесторам достаточно обратиться к своему брокеру и приобрести желаемое количество ценных бумаг по номиналу, равному одной тысяче рублей.

Всего «Юниметрикс» привлечет 400 млн руб. Ставка 12,5% годовых установлена на все 3 года обращения выпуска. Выплата купона – ежемесячно. При этом компания может досрочно погасить облигации в даты окончания 9-35-го купонных периодов.

ООО «Юниметрикс» принадлежит учредителю компании «Юнисервис Капитал» Алексею Антипину. Эмитент занимается оптовой торговлей топлива и поставками на АЗС. Закупки ГСМ осуществляются преимущественно через Санкт-Петербургскую международную товарно-сырьевую биржу у крупнейших заводов-производителей с последующей доставкой по железной дороге до нефтебаз партнеров. Оттуда ГСМ поставляется клиентам компании — независимым АЗС, расположенным в республиках Татарстан, Марий Эл и в Ленинградской области. Презентация «Юниметрикс» доступна на сайте.

( Читать дальше )

Коротко о главном на 05.09.2019

- 05 сентября 2019, 09:23

- |

- «Обувь России» анонсировала сбор заявок на облигации серии 001Р-01 во второй половине сентября;

- «Сибирский гостинец» допустил дефолт по выплате четвертого купона и сообщил о появлении подконтрольной организации;

- «Муниципальная инвестиционная компания», в отношении которой с января введена процедура наблюдения, допустила дефолт;

- Совет директоров ООО «Системы Безопасности» одобрил соглашение на открытие кредитной линии в Абсолют Банке на 550 млн рублей

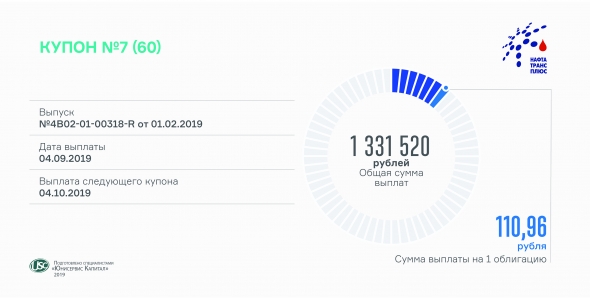

Седьмой купон выплатил «Нафтатранс плюс»

- 04 сентября 2019, 15:21

- |

Сегодня в НРД перечислено свыше 1,33 млн рублей, предназначенных владельцам биржевых облигаций топливной компании (RU000A100303).

Депозитарий должен направить денежные средства брокерам, которые, в свою очередь, перечислят их инвесторам.

Напомним, частный нефтетрейдер привлек 120 млн рублей под 13,5% годовых в феврале. Ставка купона установлена на два из пяти лет обращения выпуска. Номинал облигации — 10 тыс. рублей. Купонный доход выплачивается каждые 30 дней. Оферта назначена на февраль 2021 г., погашение выпуска — на январь 2024 г. Инвестиции позволили увеличить объем поставок ГСМ в Сибири и Москве.

Оборот биржевых облигаций «Нафтатранс плюс» превысил в августе 60,2 млн рублей, средневзвешенная цена сохранилась на уровне 100,5% от номинала. Торги бондами топливной компании совершались ежедневно.

Накануне мы опубликовали аналитическое покрытие с финансовыми показателями компании за первое полугодие 2019 г.

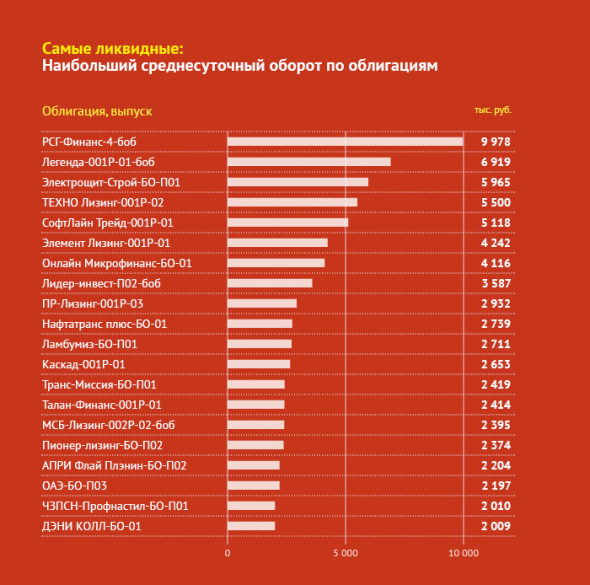

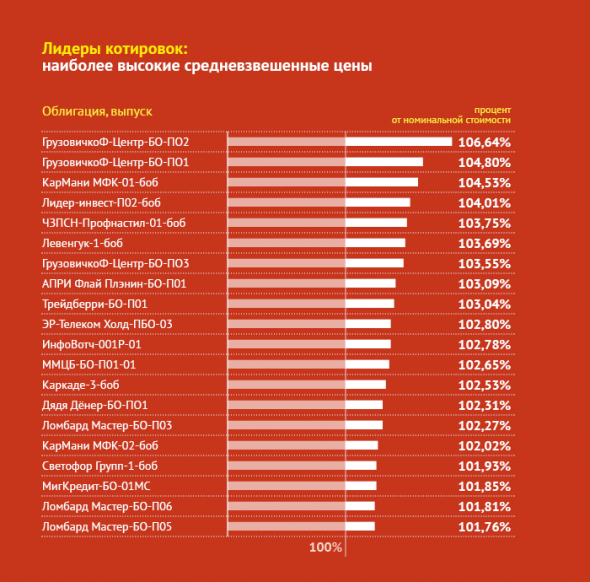

«Самые-самые» из ВДО: итоги торгов в августе

- 04 сентября 2019, 12:59

- |

( Читать дальше )

Коротко о главном на 04.09.2019

- 04 сентября 2019, 09:48

- |

- Московская биржа зарегистрировала выпуск ПАО «ПНППК» серии 001Р-01 на 250 млн рублей;

- Выпуску БО-001-05 ООО «Солид-Лизинг» Московская биржа присвоила идентификационный номер, бумаги включены в сектор повышенного инвестиционного риска;

- «Автобан-Финанс» готовит единственную коммерческую облигацию номиналом 5 млрд рублей, выпуск зарегистрирован НРД;

- «Электрощит-Стройсистема» и Московский кредитный банк завершили размещение биржевых облигаций;

- Банк России приостановил эмиссию «СФО „СФИ“, выпуск размещался по закрытой подписке;

- »Талан-Финанс" сообщила о двух сделках

Коротко о главном на 03.09.2019

- 03 сентября 2019, 11:07

- |

Календарь переверну и снова: важные события рынка

- «Солид-лизинг» установило ставку купона на ближайшие два года обращения облигаций серии БО-001-02

- «ЮниМетрикс» установило ставку купона на весь срок обращения на уровне 12,5% годовых, размещение начнется 9 сентября

- «Московский кредитный банк» сегодня размещает выпуск серии БСО-П04

- «Группа ЛСР» сообщила о займе в Альфабанке на 5,5 млрд рублей

- «Первоуральский трубопроводный завод» изменил условия кредитного соглашения с Газпромбанком

Подробнее о главных событиях в обзоре на boomin.ru

Оферта по облигациям «ГрузовичкоФ-Центр» завершилась

- 03 сентября 2019, 10:30

- |

После публикации промежуточной отчетности компания объявила внеочередную оферту на основании увеличения соотношения Долг/Выручка до уровня более чем 0,4х по итогам первого полугодия 2019 г. Данный ковенант указан в условиях первого выпуска биржевых облигаций «ГрузовичкоФ-Центр». При этом требований инвесторов о погашении ценных бумаг к компании не поступило.

Отсутствие заявок в рамках оферты от держателей облигаций объясняется возможностью реализовать бумаги на вторичных торгах. В августе на Мосбирже было совершено свыше 100 сделок купли-продажи бондов 1-й серии «ГрузовичкоФ-Центр» на 5,8 млн рублей. Средневзвешенная цена осталась на уровне июля, составив 104,8% от номинала.

Облигации первого выпуска «ГрузовичкоФ-Центр» находятся в обращении с апреля 2018 г. Сумма займа — 50 млн рублей, номинальная стоимость одной бумаги — 50 тыс. рублей. В торговых системах облигации можно найти по ISIN коду: RU000A0ZZ0R3. В августе компания выплатила инвесторам доход за 17-й купонный период в размере почти 700 тыс. рублей. Погашение выпуска состоится в марте 2020 г.

В обращении находятся еще 2 выпуска биржевых облигаций «ГрузовичкоФ-Центр» на 40 и на 50 млн рублей, номинал бумаг 2-й и 3-й серии — 10 тыс. рублей.

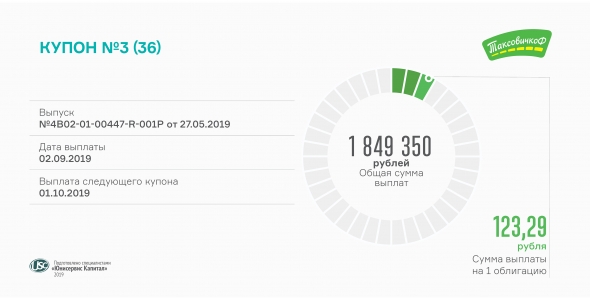

Третий купон по облигациям «ТаксовичкоФ» выплатят сегодня

- 02 сентября 2019, 13:47

- |

Выплата купонного дохода, выпавшая на воскресенье, перенесена на 2 сентября.

Всего компания выплатит держателям биржевых облигаций в понедельник почти 1,85 млн рублей, или по 123,29 рубля на одну ценную бумагу. Купонный доход рассчитывается каждые 30 дней по ставке 15% годовых.

Оборот облигаций выпуска «ТаксовичкоФ-БО-П01» в августе превысил 53 млн рублей, что составляет третью часть суммы займа. Средневзвешенная цена выросла до 100,19% от номинала. Сделки проходили ежедневно.

Облигации находятся в обращении с июня (RU000A100E70). Номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 3 года. Купон выплачивается раз в месяц. С 15-го купонного периода начнется амортизация: компания будет погашать ежеквартально по 12,5% от номинала облигаций. Заем оформлен на ООО «Транс-Миссия» — правообладателя товарного знака «ТаксовичкоФ», который передает заказы таксопаркам-партнерам.

Финансовые итоги работы сервиса за 6 месяцев 2019 г. смотрите в аналитическом обзоре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал