ВТБ

Новости компаний — обзоры прессы перед открытием рынка

- 19 мая 2021, 08:21

- |

Санкт-Петербургская биржа спешит на IPO. Размещение может состояться этой осенью

Санкт-Петербургская биржа может выйти на IPO уже осенью, хотя ранее планировала сделать это в 2022 году. Выбран основной организатор размещения и обсуждаются ориентиры по стоимости биржи — более $1,8 млрд в целом за группу. Эксперты полагают, что биржа может спешить из-за хорошей конъюнктуры на зарубежных площадках и предстоящих законодательных изменений по допуску розничных инвесторов к финансовым инструментам.

https://www.kommersant.ru/doc/4816894

«Траст» продает 9% ВТБ. Участники рынка считают, что не обошлось без якорного инвестора

Банк «Траст» 18 мая выставил на продажу принадлежащие ему 9% акций ВТБ. Этот пакет акций банк непрофильных активов приобрел на средства ЦБ у банка «ФК Открытие». По данным “Ъ”, цена размещения может составить 4,26 коп. за акцию, что означает более чем 9-процентный дисконт к цене закрытия основной сессии на Московской бирже. В случае реализации всего пакета «Траст» получит прибыль около 6 млрд руб.

https://www.kommersant.ru/doc/4817021

BCG назвала самые доходные для акционеров компании России

Российские компании оказались в числе лидеров в нескольких отраслях в рейтинге по созданию акционерной стоимости, составленном BCG.

https://quote.rbc.ru/news/article/60a3982b9a7947c86ae4bcb9

( Читать дальше )

- комментировать

- Комментарии ( 0 )

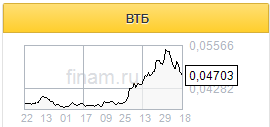

ВТБ по 4,27коп -9%

- 18 мая 2021, 22:47

- |

Исходя из текущей цены, без учета дисконта для SPO, — около 54,6 млрд р.

По цене ниже 4,27 копейки за бумагу рискуют остаться неудовлетворенными.

Это соответствует дисконту в 9% к цене закрытия основных торгов на «Московской бирже» (MOEX: MOEX) во вторник (4,696 коп.)

Ориентир цены — 4,27коп

Ждем новость про допэмиссию

📉9% акций ВТБ разместили с дисконтом 9% к рынку. Книга закрыта в 22:00мск, спрос превысил объем сделки

- 18 мая 2021, 22:04

- |

Это на 9% ниже цены закрытия на Московской Бирже в ходе основной сессии (4,7коп).

На вечерней сессии цена составляет 4,6 коп даже после выхода этой новости.

Книга закрыта в 20:00 по Лондону или в 22:00мск, спрос превысил объем сделки.

Банк Траст начал продавать свой пакет обыкновенных акций ВТБ

- 18 мая 2021, 20:12

- |

Банк «Траст» объявляет сегодня о своем намерении продать до 1,18 триллиона существующих обыкновенных акций банка ВТБ посредством ускоренного букбилдинга

На продажу предложен весь имеющийся у «Траста» пакет акций ВТБ

Организаторами выступают Citigroup Global Markets, J.P. Morgan Securities и "ВТБ Капитал".

Сбор заявок уже открыт и может быть закрыт в «кратчайшие сроки».

Окончательное количество акций и цена за акцию в рамках продажи будут определены после завершения процесса букбилдинга, а детали будут объявлены в кратчайшие сроки после этого.

Если у «Траста» после закрытия сделки останутся акции ВТБ, то в течение 60 дней банк не сможет их продать. Отмечается, что сам ВТБ не получит средств от этой сделки.

источник

📉Банк Траст продает 1,18 трлн акций ВТБ в ходе ускоренного букбилдинга

- 18 мая 2021, 19:37

- |

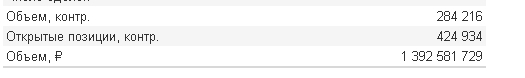

Всего в обращении 12,96 трлн. То есть продается 9% акций банка.

Стоимость сделки по рынку составляет 54,7 млрд рублей.

Теперь нам очевидно, почему ВТБ чувствовал себя хуже рынка последние пару недель — продавали инсайдеры.

В частности сегодня на растущем рынке, акции ВТБ упали еще на 2% без каких-либо логических причин

Новость вышла после закрытия рынка, после её выхода на вечерней сессии акции падают на 1,5%.

Ситуация напоминает мне события которые были много лет назад.

Тоже была продажа в ВТБ, никто не понимал почему, потом вышла новость про допэмиссию кажется при закрытом рынке.

Гэпнули вниз процентов на 5% и дальше инсайдер начал крыть шорты.

Спекулятивные движения в акциях ВТБ прекратятся после появления определенности с ГОСА - Финам

- 18 мая 2021, 17:28

- |

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

В бизнесе ВТБ в этом году наблюдается четкая тенденция к улучшению, и это, на мой взгляд, стало основанием для столь существенной апрельской переоценки акций банка. Прибыль ВТБ в текущем году, по прогнозу менеджмента, вырастет до 250-270 млрд руб. (против 75 млрд руб. в 2020 году) на фоне позитивной динамики по всем основным направлениям деятельности и стабилизации качества кредитного портфеля. При этом банк пообещал продолжать направлять на дивидендные выплаты 50% прибыли, в результате чего размер дивиденда по итогам текущего года может подскочить в три раза. И при этом по основным мультипликаторам акции ВТБ продолжают торговаться с существенным дисконтом к аналогам – как российским, так и зарубежным.Додонов Игорь

Наша среднесрочная целевая цена акций ВТБ составляет 0,0601 руб., рекомендация – «Покупать»

ГК «Финам»

Бумаги ВТБ могли упасть на слухах о возможной допэмиссии акций - Финам

- 17 мая 2021, 21:49

- |

Первое: стоимость бумаг снижается на какой-то инсайдерской информации и из позиций по ВТБ выходят достаточно крупные игроки, которых мы пока не знаем.

Второе: еще в прошлом году правительство всерьез обсуждало возможную допэмиссию акций ВТБ. Банк находится под секторальными санкциями (SSI), и любые «неаккуратные» действия с бумагами этого эмитента могут быть рассмотрены OFAC (Office of Foreign Assets Control, подразделение Минфина США, отвечающее за правоприменение в области санкций), как нарушающие ранее введенные ограничения и вызвать ужесточение действующих сейчас санкций. Да и сам по себе факт допэмиссии явно не способствуют росту стоимости акций ВТБ.

Пока никакой информации о том, что правительство может вернуться к вопросу о допэмиссии бумаг ВТБ в СМИ не поступало. Но общая нервозность инвесторов может вполне спровоцировать заблаговременное сокращение позиций с целью снижения общего уровня риска инвестиционных портфелей даже просто на слухах о возможном дополнительном размещении акций.Коренев Алексей

ГК «Финам»

Наконец-то! В ЛК ВТБ появился "Отчет по дивам по зарубежным эмитентам"

- 15 мая 2021, 14:19

- |

Ниже приведу инструкцию от ВТБ.

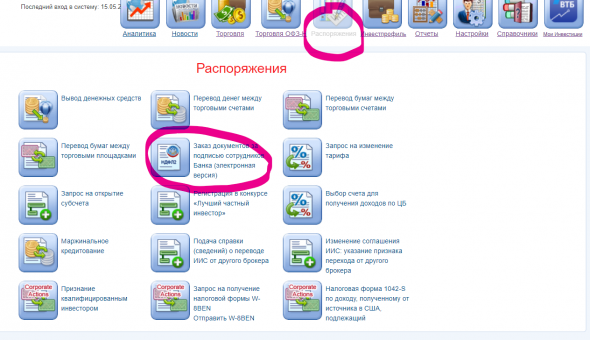

КАК ЗАКАЗАТЬ «ОТЧЕТ О ВЫПЛАТАХ ДОХОДА ПО ЦЕННЫМ БУМАГАМ» В ЛИЧНОМ КАБИНЕТЕ ВТБ

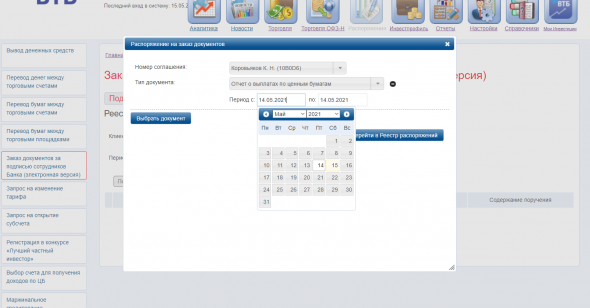

1. Выбрать в меню «Распоряжение» подменю «Заказ документов за подписью сотрудников Банка (электронная версия)»

2. После нажатия кнопки «Подать поручение» в появившемся окне нажать «Выбрать документ» и выбрать пункт «Отчет о выплатах по ценным бумагам».

3. Возможно указать произвольный период, за который необходим Отчет.

4. Нажать кнопку «Подать поручение» и подтвердить операцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал