ВТБ

Я вам и говорю - выходят они. ВТБ глянь

- 01 июня 2018, 19:17

- |

стали бы они рубель укреплять и держать в одной точке целый день.

выходят.

Вы-хо-дят

льют втб под чего?

под шафе?

ну гепы вы сами будете закрывать.

в понедельник наверное.

а может и в среду.

вот Кукл.

Вот его Хвост!

- комментировать

- Комментарии ( 3 )

Сбербанк и ВТБ - могут получить 40-50% акций Agrokor

- 01 июня 2018, 17:29

- |

По данным агентства, Сбербанк и ВТБ получат крупнейшую долю в хорватском ритейлере, но она будет ниже 50% даже после планируемого Сбербанком обмена 18,5%-ного пакета акций словенской розничной сети Mercator на акции материнской компании. При этом Сбербанк опасается, что получение мажоритарного пакета повысит риски санкций в отношении Agrokor.

Ранее глава по реструктуризации компании, назначенный правительством Хорватии, Фабрис Перушко сообщил, что кредиторы хорватского ритейлера согласовали финальный текст документа об урегулировании, тем самым устранив главное препятствие для процесса реструктуризации.

Прайм

Сбербанк. Досье. Секретные материалы.

- 01 июня 2018, 13:21

- |

А я всегда отвечаю — сами составьте прогнозы, или астрологии не обучались?

А где нам взять исходные данные для прогнозов? Все секретно блин!

А потрудиться, слабо? Вам на блюдечке вынь, сунь, да положь.

Показываю на примере, как надо систематизировать информацию, допустим по ВТБ.

А также берете и выцарапываете дату первых торгов на мамбе.

А кто сказал, что будет легко? Профессиональная астрология — это вам не каштаны из огня таскать. На все готовенькое.

Однако, в честь того, что я давно ушел из российского рынка, открываю карту ПЕРВОЙ СДЕЛКИ по Сбербанку.

Астрологи… зарабатывайте. )) Если опыта хватит.

( Читать дальше )

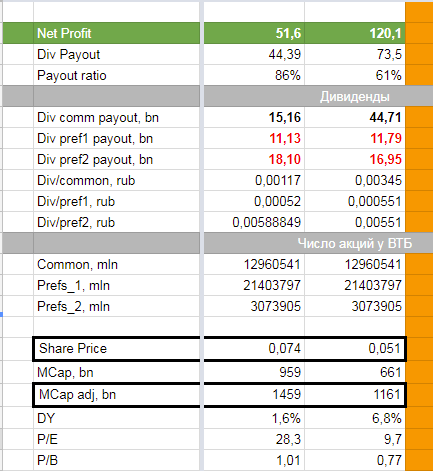

Как считать дивиденд по обыкновенной акции ВТБ за 2018?

- 01 июня 2018, 11:46

- |

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />А акции интереснее не стали. Более того, в 2015-м они стоили аж 8 копеек! Почему? Я давно говорил, что акции ВТБ просто были банально и сильно переоценены в прошлом, т.к. искусственно поддерживались. Поэтому когда наступило реальное улучшение бизнеса, на акциях это не отразилось.

Пробуем разобраться с фундаменталом.

Смотрим как связаны прибыль с ценой акции.

Обычка = треть уставного капитала ВТБ. До этого года на нее приходилось меньше половины прибыли.

Смотрим как полученная прибыль растекается по акциям:

Чтобы сосчитать, сколько надо заплатить прибыли на обычку, ВТБ посчитал среднюю цену за 2017 год и приравнял доходность по обычке к доходности префов. Кстати решение о том, чтобы сравнять дивдоходность по обычке и префам, принятое ВТБ в начале апреля, было прям невероятным подарком для владельцев обычки (выплата выросла в три раза), правда и это не помогло — акция стоит сейчас еще на 7% дешевле, чем до принятия того решения.

Доходность префов считается просто, их два — один с ценой 0,01 руб а другой 0,1 руб.

Я за вас посчитал, и упростил задачу.

( Читать дальше )

ВТБ - результаты оказались смешанными

- 01 июня 2018, 11:20

- |

Чистая прибыль банка в апреле выросла на 57% г/г до 12.1 млрд руб. (RoE 10.1%). Чистый процентный доход увеличился на 7.8% г/г до 40.2 млрд руб., чистая процентная маржа составила 4.1% (4.1% за 2017), в то время как чистый комиссионный доход вырос на 29% до 8.5 млрд руб. Прочий операционный доход ВТБ составил 12 млрд руб. (против 1.5 млрд руб. годом ранее). Отчисления банка в резервы подскочили на 90% до 26 млрд руб., а стоимость риска составила 3.4% (1.8% за 2017). Операционные расходы снизились на 3%, соотношение затраты/доход составило 32.7%. Портфель общих кредитов увеличился на 1.7% с начала года, доля неработающих кредитов (90+ дней) выросла до 7.6% (5.7% за 2017), коэффициент покрытия составил 104%. Коэффициент достаточности капитала 1-го уровня составил 12.7%.

Результаты оказались смешанными. Среди плюсов — общий доход банка увеличился на впечатляющие 34% г / г до 60.8 млрд руб. при снижении операционных расходов. Однако это было компенсировано резким ростом отчислений в резервы. Как правило, инвесторы не уделяют много внимания месячным результатам, и поэтому мы считаем их нейтральными. Сегодня акции ВТБ начинают торговаться без дивиденда. Мы считаем, что если цена упадет сильнее, чем размер дивидендов (0.00345 руб. на акцию), это может быть привлекательной возможностью для покупки.АТОН

Про то что нужно быть в теме.

- 01 июня 2018, 10:58

- |

А всё просто, ну посмотри что там и как, а некогда занят. Вот теперь буду с дивидентами сидеть.

Хотя если отстранённо посмотреть то и не так плохо всё, даже может и хорошо.

Это я к тому что надо быть в теме, постоянно смотреть что и как. А то проснёшься однажды утром а ты банкрот.

Ну или инвестор. Хотя с ВТБ 60 тыр вроде неплохо.

Может кто знающий напишет, дивы на ИИС приходят ?

Риски на июнь просто зашкаливают. Рубль, нефть, акции, торговые войны.

- 31 мая 2018, 20:40

- |

Москва — Крыша Финам — 22 июня. (мой второй авторский вечер — воспоминания биржевого спекулянта #2, закуски и алкоголь будут) Вход свободный только для клиентов Финам. Ссылка на регистрацию— www.finam.ru/landings/oleinik-story

( Читать дальше )

Постторги Сбер-ВТБ

- 31 мая 2018, 19:44

- |

ВТБ продали на 3,5 млрд. руб. на постторгах.

Ребалансировка, однако.

И дивгеп по ВТБ совсем запутали.

Годовая прибыль ВТБ может составить 144-156 млрд рублей

- 31 мая 2018, 17:20

- |

Вместе с тем, если в марте рост ЧПД составлял 2,9%, то в апреле он ускорился до 4,1% за 4 месяца. Рост комиссионных доходов замедлился по сравнению с мартом текущего года, однако по сравнению с четырьмя месяцами в прошлом году рост составил 15,6%. Банк сохранил положительную динамику активов и клиентских средств. На мой взгляд, это самая важная новость. Валютный шок, произошедший в апреле не способствовал оттоку средств и сокращению спроса на кредитование.

Прогноз годовой прибыли: 144-156 млрд руб. Если банк выплатит 30% прибыли на дивиденд, то доходность составит около 6,7% к текущим котировкам, а после закрытия реестра в этом году будет немного выше. Банк серьезно недооценен к капиталу — примерно на 20% (с учетом префов), это один из самых дешевых публичных банков. Сохраняю рекомендацию «покупать», цель — 0,07 руб. к концу года.Ващенко Георгий

ИК «Фридом Финанс»

Чистая прибыль группы ВТБ за январь-апрель 2018 года выросла почти в 2 раза

- 31 мая 2018, 10:36

- |

Чистая прибыль Группы ВТБ за 4 месяца 2018 года увеличилась почти в 2 раза — до 67,6 млрд рублей, говорится в отчете кредитной организации. В апреле 2018 года компания показала рост чистой прибыли в 1,5 раза — до 12,1 млрд рублей.

Чистые операционные доходы до создания резервов за 4 месяца и в апреле 2018 года выросли на 12,0% и 33,9% соответственно по сравнению с аналогичными периодами прошлого года. Чистые процентные доходы составили 156,5 млрд рублей за 4 месяца 2018 года и 40,2 млрд рублей в апреле 2018 года, увеличившись на 4,1% и 7,8% соответственно. Чистые комиссионные доходы составили 30,4 млрд рублей за 4 месяца 2018 года и 8,5 млрд рублей в апреле 2018 года, увеличившись на 15,6% и 28,8% соответственно.

Совокупные расходы Группы на создание резерва под обесценение долговых финансовых активов, а также прочих активов, обязательств кредитного характера и судебных исков составили 46,9 млрд рублей за 4 месяца 2018 года и 26,2 млрд рублей в апреле 2018 года, снизившись на 21,4% и увеличившись на 89,9% соответственно. Стоимость риска составила 1,5% за 4 месяца 2018 года и 3,4% в апреле 2018 года.

Расходы на персонал и административные расходы составили 83 млрд рублей по итогам 4 месяцев 2018 года (+1%) и 19,9 млрд рублей в апреле 2018 года (-3,4%). Соотношение расходов и операционных доходов составило 38,9% за 4 месяца 2018 года и 32,7% в апреле 2018 года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал