ВТб

Чистая прибыль ВТБ в первом квартале составила ₽85,1 млрд

- 30 апреля 2021, 10:17

- |

Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (ROE 19,2%), увеличившись более чем в 2 раза год-к-году. Этот результат был достигнут за счет сильного органического роста основных банковских доходов: чистые процентные доходы выросли год-к-году на 21,6%, чистые комиссионные доходы — на 19,1%.Операционная среда была для нас довольно благоприятной: высокий уровень деловой активности и положительная экономическая динамика обеспечили снижение расходов на создание резервов. В результате стоимость риска в первом квартале составила 0,7%, а отчисления в резервы снизились вдвое по сравнению с аналогичным периодом прошлого года.

административно-управленческие расходы увеличились год-к-году всего на 1,2%, что существенно ниже уровня инфляции, а опережающий рост операционных доходов привел к значительному улучшению операционной эффективности. Соотношение расходов и чистых операционных доходов составило 33,5%, на 5,8 ппт меньше, чем за первый квартал прошлого года.Группа ВТБ продолжала наращивать объемы бизнеса, увеличивая долю розничного банковского бизнеса в активах. Общий размер кредитного портфеля за квартал практически не изменился, при этом кредиты физическим лицам выросли на 4,4%. Активы под управлением ВТБ Капитал Инвестиции выросли на 12% и достигли 3,8 трлн рублей, при этом активы физических лиц под управлением выросли на 16% до 2,1 трлн рублей.

источник

- комментировать

- Комментарии ( 0 )

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

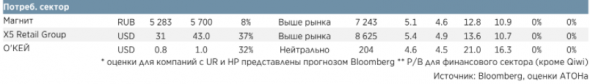

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

ВТБ в 1 кв на 1/3 увеличил выдачу розничных кредитов

- 28 апреля 2021, 10:10

- |

Розничный кредитный портфель банка вырос до 3,84 трлн рублей.

За первый квартал ВТБ выдал свыше 346 тыс. кредитов наличными на сумму около 306 млрд рублей, что почти в 1,5 раза превышает результат первого квартала прошлого года и примерно на четверть выше показателей «высокого сезона» в четвертом квартале 2020 года. Портфель кредитов наличными с начала года вырос на 6% и превысил 1,5 трлн рублей.

В сегменте ипотечного кредитования ВТБ за первый квартал нарастил продажи до рекордных значений в 215 млрд рублей, что на 13% превышает результат первого квартала прошлого года.

Выдачи автокредитов в первом квартале выросли более чем на треть по объемам (+35%), превысив 23 млрд рублей. Портфель превысил 117 млрд рублей. Вырос также и портфель кредитных карт, превысив 115 млрд рублей.

стратегической целью для ВТБ является активный переход к онлайн-формату кредитования физлиц. По итогам 2021 г. банк планирует оформлять уже каждую шестую ипотеку и каждый второй кредит наличными без визита клиента в офис и выдать около 6 тысяч автокредитов полностью онлайн. К 2022 г. в цифровом формате клиентам будет предложено 100% всех розничных кредитных продуктов.

источник

СП ВТБ и Ростелекома войдет в капитал рекламной платформы MediaSniper

- 27 апреля 2021, 14:43

- |

Цель Платформы Больших Данных — стать одним из ведущих игроков на рынке интернет-рекламы в России.

ПБД и MediaSniper будут совместно развивать продукты и услуги на рекламном рынке

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/04/2021-04-27-sovmestnoe-predpriyatie-vtb-i-rostelekoma-voydet-v-kapital-reklamnoy-platformy-mediasnipe/

ВТБ – рсбу 1 кв 2021г / мсфо 1 кв 2021г

- 26 апреля 2021, 20:57

- |

Общий долг – мсфо на 31.12.2018г: 13,237.6 трлн руб

Общий долг – мсфо на 31.12.2019г: 13,862.8 трлн руб

Общий долг – мсфо на 31.12.2020г: 16,419.6 трлн руб

Общий долг – мсфо на 31.03.2021г: 16,719.1 трлн руб

Создание резервов под кредитные убытки — мсфо 1 кв 2019г: 15,2 млрд руб

Создание резервов под кредитные убытки — мсфо 1 кв 2020г: 45,1 млрд руб

Создание резервов под кредитные убытки — мсфо 1 кв 2021г: 22,6 млрд руб

Прибыль 1 кв 2019г: 50,169 млрд руб/ Прибыль мсфо 46,5 млрд руб

Прибыль 2019г: 208,297 млрд руб/ Прибыль мсфо 201,2 млрд руб

Прибыль 1 кв 2020г: 38,492 млрд руб/ Прибыль мсфо 39,8 млрд руб

Прибыль 2020г: 56,104 млрд руб/ Прибыль мсфо 75,3 млрд руб

Прибыль 1 мес 2021г: 14,516 млрд руб

Прибыль 2 мес 2021г: 62,076 млрд руб/ Прибыль мсфо 58,4 млрд руб

Прибыль 1 кв 2021г: 77,246 млрд руб/ Прибыль мсфо 85,1 млрд руб

www.banki.ru/banks/ratings/?BANK_ID=327&IS_SHOW_GROUP=0&IS_SHOW_LIABILITIES=0&date1=2021-04-01&date2=2021-03-01

( Читать дальше )

Дивидендный дайджест от "ИнвестТемы"

- 26 апреля 2021, 20:53

- |

Продолжаем цикл статей с обзором дивидендных историй. По паре слов о бизнесе и необходимые вводные по предстоящим выплатам.

Лукойл

Пандемия больно ударила по результатам компании в 2020 году. Особенно курсовые переоценки. Лукойл, одна из немногих компаний на нашем рынке, которая ежегодно увеличивала размер выплаты. Но не на этот раз. Падение чистой прибыли вынудило компанию снизить размер дивидендов. Суммарный их размер составит 259 руб., финальный размер 213 рублей.

— СД рекомендует дивиденды — 213 руб.

— Последний день для покупки — 01 июля

— Текущая див. доходность составит: 3,6%

Полюс

Золотодобытчики весь 2020 год были на коне. Рост базового актива в виде золота поддерживал результаты. А вот падение золота в 2021 окажет обратный эффект. Но пока забегать так далеко не будем. Сначала выплатим причитающееся акционерам за прошлый год.

— СД рекомендует дивиденды — 387,15 руб.

— Последний день для покупки — 03 июня

— Текущая див. доходность составит: 2,5%

( Читать дальше )

Чистая прибыль ВТБ за 1 кв РСБУ выросла в 2 раза - ЦБ

- 26 апреля 2021, 17:58

- |

Прибыль до налогообложения составила 78,379 млрд руб. против прибыли 39,004 млрд руб. за аналогичный период прошлого года.

источник

Дивидендная доходность ВТБ может оказаться в районе 10% по итогам года - Альфа-Банк

- 26 апреля 2021, 15:43

- |

Мы считаем новость НЕЙТРАЛЬНОЙ для акций банка – она никак не обосновывает ралли акций на 7% в минувшую пятницу (в сравнении с почти неизменной динамикой акций SBER RXи индекса Московской биржи). По итогам 2021 г. дивидендная доходность ВТБ может оказаться в районе 10%, что, однако, будет зависеть от показателей достаточности капитала банка.Кипнис Евгений

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал