ВТб

Риск пересмотра дивидендов за 2019 год Сбербанком и ВТБ существует - Атон

- 10 апреля 2020, 12:34

- |

«Сбербанк» уже перенес ГОСА на 26 июня и может вторично перенести его. О планах переноса ГОСА объявил и ВТБ. Хотя ни тот, ни другой банк не объявляли о планах пересмотра дивидендов за 2019, мы полагаем, что такой риск существует, и он совершенно не заложен в стоимость акций банков. Его величина будет зависеть от глубины и продолжительности экономического кризиса.Атон

- комментировать

- Комментарии ( 0 )

Втб брокер не могу подключиться с 18:50 ко всем серверам

- 09 апреля 2020, 19:00

- |

У вас есть такие проблемы? Или у меня что-то с сетью. К открытию подключился без проблем.

Сегодня лишь тупой не заработал... ( пост 163)

- 09 апреля 2020, 17:48

- |

Сначала я заработал 109 кг сахара, вот скрин:

И сейчас мне два раза свезло:

Это первый раз свезло, смотрим скрин:

( Читать дальше )

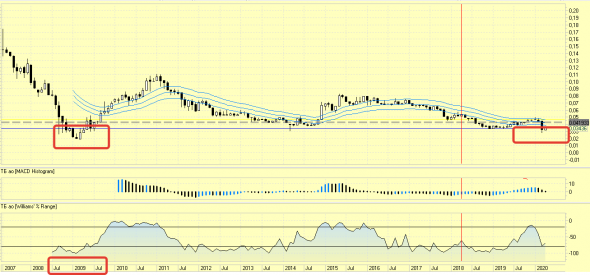

Продолжаем лохматить рынок ( пост 161)

- 09 апреля 2020, 11:36

- |

Свежий имбирь лежит по цене 378 рублей.

Теперь по рынку:

Вернулся из магАза и тут опять… Короче, смотрим скрин:

3300 рублей — это хорошая добавка к пенсии пенсионеру)))) Продались 350 лот ВТБ.

Ваш все тот же самый,

S.Hamster

P.S.

Продал вот эти 350 лот ВТБ, о которых писал так:

Приглашаю всех в мой телеграм -канал: t.me/Hamster1955 Здесь я даю все свои сделки с некоторым запаздыванием. Кстати, я купил и после этого ВТБ. Анал- зайди ко мне и запиши в книжицу. Одна кухарка следила за мной, но сейчас ей надоело. Кстати, прошу Вас не повторять за мной сделки в домашних условиях. Это может нанести вам и вашему кошельку вред. Просто записывайте за мной сделки, учитесь.

Банки разошлись в дивидендах Государственные выплатят, частные — сохранят для капитала

- 09 апреля 2020, 10:04

- |

https://www.kommersant.ru/doc/4317256

Меры поддержки Путина бизнес считает абсолютно недостаточными

- 09 апреля 2020, 09:10

- |

Владельцы компаний считают, что отсрочки по налогам и взносам лишь оттянут «момент массовой смерти», и недоумевают, почему правительство не берет на себя хотя бы часть обязательств по погашению зарплатных и арендных выплат в период вынужденного простоя.

Владимир Путин 8 апреля выступил с обращением к гражданам России — в рамках совещания с губернаторами и министрами по видеосвязи. Во вступительном слове президент озвучил дополнительные меры поддержки бизнеса.

Бизнес получит отсрочку по социальным взносам на шесть месяцев, а озвученная в конце марта отсрочка по всем видам налогов, кроме НДС, означает, что после окончания карантина накопившиеся долги можно будет выплачивать равными долями в течение как минимум года..

Возможность отдавать государству долги постепенно, а не единовременно, позволит мягче выйти из кризиса.

( Читать дальше )

Сбербанк лучше защищен в кризисной ситуации, чем ВТБ - Альфа-Банк

- 08 апреля 2020, 13:56

- |

Мы считаем, что повышение отчислений в резервы в марте отражает факт ухудшения экономической ситуации в целом, и, возможно, некоторое ухудшение качества кредитов клиентов КИБа. В то же время эффект карантинных мер на сегмент предприятий малого и среднего бизнеса и розничных клиентов банка, вероятно, дадут о себе знать в цифрах за апрель. Отчетность по МСФО за 1К20, которая будет опубликована в конце апреля, и обновленный прогноз банка на 2020 г. являются основными катализаторами для акций в ближайшее время.

Акции потеряли в цене 22% в сравнении с максимумами середины февраля (тогда как индекс Московской биржи снизился на 14%), однако их динамика была лучше, чем ближайшего банка-аналога VTBR RX (-27%). Хотя в обоих банках существуют риски ухудшения качества кредитного портфеля и показателей прибыли, мы по-прежнему считаем, что «Сбербанк» более защищен в кризисной ситуации с точки зрения достаточности капитала, тогда как более дешевое фондирование оказывают поддержку более высоким ЧПМ и ROAE, предоставляя больше возможностей по абсорбированию кредитных убытков. SBER RX торгуется по коэффициенту P/BV 2020П на уровне 0,9x (с дисконтом в 21% к среднему показателю за последние два года).Кипнис Евгений

( Читать дальше )

Дефекты в программе webquik брокера ВТБ

- 08 апреля 2020, 12:33

- |

(при начале исполнения выставленной заявки) — происходит зависание программы webquik

и выбивает из системы — программа просит заново авторизироваться? При чем иногда

авторизация получатся не с первого и даже не со второго раза!!!(((

Кто сталкивался с такими проблемами у брокера ВТБ?

ВТБ

- 08 апреля 2020, 12:28

- |

Ситуация полегче чем в 2008г, искусственно управляемый кризис.

Госбанки тоннами вывозят золото из России. ВТБ крупнейший в РФ банк с ЗОЛОТЫМ запасом.

- 08 апреля 2020, 10:10

- |

За январь-февраль для продажи за рубеж российскую границу пересекли 17 тонн драгметалла на сумму 854 млн долларов, сообщила ФТС в понедельник.

Экспорт золота взлетел в 7 раз относительно того же периода прошлого года. Главным направлением остается Лондон — крупнейший в мире центр торговли физическим слитками. За первые два месяца 2020 года в столицу Британии было вывезено 15,4 тонны на 775 млн долларов.

К активным продажам золота подключились госбанки, которые в течение прошлого года скупали драгметалл и утроили его запасы в хранилищах, следует из отчетности на сайте ЦБ.

Крупнейшим продавцом стал ВТБ (он же крупнейший держатель): за январь-февраль из хранилищ второго по активам госбанка России ушло 9 тонн золота, в том числе 2,2 тонны в феврале.

Сбербанк продавал золото с ноября прошлого по январь текущего года — 5,5 тонны в сумме за три месяца.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал