Высокодоходные облигации

Коротко о главном на 12.08.2021

- 12 августа 2021, 07:08

- |

Регистрация выпуска и делистинг «ДЭНИ КОЛЛ»:

- «Джи-групп» зарегистрировал выпуск трехлетних облигаций серии 002Р-01 объемом 3 млрд рублей на Московской бирже. Бумаги включены во Второй уровень листинга. Присвоенный регистрационный номер – 4B02-01-10609-P-001P. Номинальная стоимость одной бумаги — 1 000 рублей. Ранее организаторами сообщалось, что ориентир ставки купона — не более 11,5% годовых, купоны ежеквартальные. Цена размещения — 100% от номинала. По выпуску предусмотрены амортизация и ковенантный пакет. Сбор заявок инвесторов прошел 11 августа.

- Московская биржа исключит с 11 ноября 2021 года облигации «ДЭНИ КОЛЛ» серии БО-01 из раздела Третий уровень Списка ценных бумаг, допущенных к торгам, в связи с введением в отношении организации процедуры, применяемой в деле о банкротстве. Начиная с указанной даты торги данными ценными бумагами будут прекращены.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Белуга Групп: поле чудес в стране дураков

- 11 августа 2021, 14:52

- |

Мне часто пишут в комментах под финансовым анализом компаний с низкой финансовой устойчивостью и многомиллиардными долгами, что я сам дурак, что я ничего не понимаю, и что контора развивается за счёт оборотных средств и денежного потока. Инвесторам, мол, ничего не грозит, потому что МСФО утверждает, какие инвесторы молодцы, что вкладываются в рискованное предприятие.

Сегодня я хочу показать на примере ПАО «Белуга Групп» (ИНН 7705634425), как подобное предприятие, всего за 1 год, падает с вершины финансового успеха к его подножию. Вы узнаете, как быстро предприятие теряет финансовую устойчивость, если развивается не за счёт собственного капитала, а только за счёт оборотных средств, мифического денежного потока и как быстро оно превращается в банкрота.

( Читать дальше )

Коротко о главном на 11.08.2021

- 11 августа 2021, 10:53

- |

Рейтинг, оферта, итоги размещения и расчет НКД «Каскада»:

- «Эксперт РА» подтвердило рейтинг кредитоспособности ЦФП (VIVA Деньги) на уровне ruBB-. Прогноз по рейтингу изменен со стабильного на позитивный.

- По выпуску трехлетних облигаций «Каскада» серии 001Р-01 объемом 300 млн рублей накопленный купонный доход в Системе торгов Московской биржи рассчитываться не будет.

- «ЭНЕРГОНИКА» объявила итоги оферты по облигациям серии 001P-01. Владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло.

- «АйДи Коллект» завершил размещение выпуска трехлетних облигаций серии 01 объемом 400 млн рублей за один день торгов. Выпуск предназначен для квалифицированных инвесторов. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежемесячные.

( Читать дальше )

Коротко о главном на 10.08.2021

- 10 августа 2021, 08:12

- |

Новый эмитент на рынке ВДО и новый выпуск:

- «Займер» разместит выпуск трехлетних облигаций серии 03 объемом 500 млн рублей. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Другие параметры выпуска пока не раскрываются.

- «Реиннольц» зарегистрировал программу биржевых облигаций серии 001P ООО объем 1,5 млрд рублей на Московской бирже. Присвоенный регистрационный номер – 4-00614-R-001P-02E.

- Совет директоров ПАО УК «Голдман Групп» утвердил формулу расчета дивидендов по привилегированным акциям.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

ООО "Урожай". Возможен ли дефолт?

- 09 августа 2021, 13:37

- |

Анализ финансового состояния ООО «Урожай» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте инвесторы, юные, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "ЭБИС: Анализ финансового состояния"

❗ Чтобы личные симпатии и антипатии не влияли на объективность анализа, я не читаю пресс-релизы компаний, я не интересуюсь их сферой деятельности, мне всё равно, как компанию превозносят сторонники и как её топят конкуренты. Я смотрю на финансовое состояние конторы и делаю вывод, в котором меня уже никто не переубедит.

( Читать дальше )

Коротко о главном на 09.08.2021

- 09 августа 2021, 08:23

- |

Решение о выпуске и повышение рейтинга:

- «Эксперт РА» повысило рейтинг кредитоспособности «Агронова-Л» до уровня ruBBB- и изменило прогноз на стабильный. Ранее у компании действовал рейтинг на уровне ruBB+ с позитивным прогнозом. Повышение рейтинга компании обусловлено улучшением ликвидности и снижением уровня долговой нагрузки на фоне сильных финансовых результатов за 2020 и первое полугодие 2021 года.

- «МСБ-Лизинг» принял решение о размещении выпуска облигаций серии 01-М объемом 250 млн рублей, сроком обращения 5 лет. Номинал одной ценной бумаги — 1 000 рублей. Облигации будут размещены по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Другие параметры выпуска пока не раскрываются.

- «Мани Френдс» планирует размещение первого выпуска трехлетних коммерческих облигаций объемом 20 млн рублей. Ставка купона — 17% годовых, купоны ежеквартальные. Номинал одной ценной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: ежемесячно, начиная с 19-го месяца. Минимальный объем покупки — 200 бумаг. Книга заявок будет открыта до 20 августа. Приобретение бумаг возможно в течение 3-4 квартала 2021 года.

( Читать дальше )

Коротко о главном на 06.08.2021

- 06 августа 2021, 14:11

- |

Новый эмитент на СПБ бирже и итоги размещения:

- «УГМК-Сталь» зарегистрировал программу и проспект биржевых облигаций серии 001Р объемом 5 млрд рублей на СПБ бирже. Присвоенный регистрационный номер 4-00601-R-001P-04E. В рамках бессрочной программы облигации могут размещать на срок до 5 лет по открытой подписке.

- «ХимТэк» завершил размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей за один день торгов. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

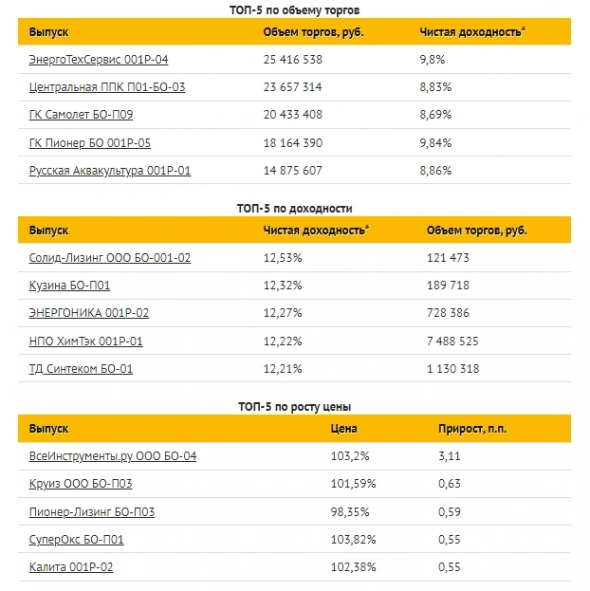

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

ЭБИС: Анализ финансового состояния

- 06 августа 2021, 13:05

- |

Анализ финансового состояния ООО «Эбис» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "ТД РКС-СОЧИ: Анализ финансового состояния"

❗ Чтобы личные симпатии и антипатии не влияли на объективность анализа, я не читаю пресс-релизы компаний, я не интересуюсь их сферой деятельности, мне всё равно, как компанию превозносят сторонники и как её топят конкуренты. Я смотрю на финансовое состояние конторы и делаю вывод, в котором меня уже никто не переубедит.

( Читать дальше )

Коротко о главном на 05.08.2021

- 05 августа 2021, 09:20

- |

Начало размещения, итоги оферты и кредитный рейтинг:

- Сегодня «ХимТэк» начинает размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 10% от номинальной стоимости будет погашено в дату окончания 8-го и 10-го купонов, 20% в дату окончания 12-го купона и 60% в дату окончания 16-го купона. Организатор — «Универ Капитал».

- «Солид-лизинг» приобрел в рамках оферты облигации серии БО-001-1 на общую сумму 3 498 370,19 рублей с учетом номинальной стоимости и накопленного купонного дохода. Цена приобретения — 100% от номинала. Номинальная стоимость каждой ценной бумаги – 1 000 рублей. Обязательство исполнено в срок и в полном объеме.

- «Нафтатранс плюс» установил ставку 23-го купона пятилетних облигаций серии БО-02 объемом 250 млн рублей на уровне 13% годовых.

( Читать дальше )

Коротко о главном на 04.08.2021

- 04 августа 2021, 11:05

- |

Новый выпуск на СПБ бирже, кредитные рейтинги и дефолты:

- «Доминион» зарегистрировал выпуск облигаций серии БО-01 на 10 млрд рублей со сроком обращения 10 лет, предназначенный для квалифицированных инвесторов, на СПБ бирже. Номинал одной облигации — 10 млн рублей. Присвоенный регистрационный номер — 4B04-01-69330-H. Купоны полугодовые.

- Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности нефинансовой компании «Легенда» на уровне ruBBB-. Прогноз по рейтингу изменён со стабильного на позитивный.

- НКР присвоило «Русской Аквакультуре» кредитный рейтинг A-.ru со стабильным прогнозом.

- «Дядя Дёнер» допустил технический дефолт по выплате купонного дохода за 17-й купонный период по облигациям серии БО-П02. Размер неисполненных обязательств — 554 тыс. 800 рублей. Причина неисполнения — недостаточность денежных средств в необходимом объеме.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал