Высокодоходные облигации

Итоги торгов за 11.03.2024

- 12 марта 2024, 14:28

- |

Коротко о торгах на первичном рынке

11 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1290,0 млн рублей, средневзвешенная доходность — 16,14%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 07.03.2024

- 11 марта 2024, 06:26

- |

Коротко о торгах на первичном рынке

7 марта стартовало размещение трехлетних облигаций Брусника 002Р-02. Выпуск объемом 7, 5 млрд рублей был полностью размещен в первый день торгов за 25 564 сделки, средняя заявка 332, 4 тыс. рублей.

Завершили размещение выпуски Центр-резерв БО-03 объемом 200 млн рублей и БИЗНЕС АЛЬЯНС 001P-04 объемом 500 млн рублей, доразместив 800 тыс. и 25 млн 249 тыс. рублей соответственно.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 408 выпускам составил 961,7 млн рублей, средневзвешенная доходность — 15,79%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 06.03.2024

- 07 марта 2024, 08:53

- |

Коротко о торгах на первичном рынке

6 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 276 выпускам составил 949,7 млн рублей, средневзвешенная доходность — 16,01%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 05.03.2024

- 06 марта 2024, 12:07

- |

Коротко о торгах на первичном рынке

5 марта стартовало два размещения Мани Капитал 001P-03 и ПИР БО-01-001P.

Выпуск трехлетних облигаций Мани Капитал 001P-03 объемом 200 млн рублей был размещен на 77,78% (155 тыс. 563 рублей).

Выпуск трехлетних облигаций ПИР БО-01-001P объемом 150 млн рублей был полностью размещен в первый день торгов за 1 423 сделки, средняя заявка — 105, 4 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 407 выпускам составил 975,1 млн рублей, средневзвешенная доходность — 16,08%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

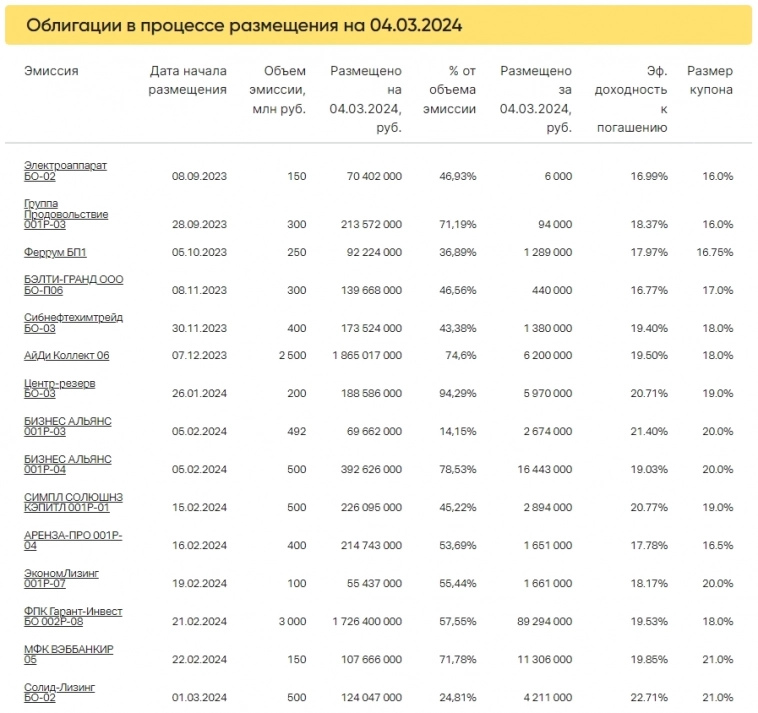

Итоги торгов за 04.03.2024

- 05 марта 2024, 14:41

- |

Коротко о торгах на первичном рынке

4 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 412 выпускам составил 1420,4 млн рублей, средневзвешенная доходность — 15,41%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Компания «НФК – Структурные инвестиции» выплатила купон по 2-му выпуску облигаций

- 04 марта 2024, 18:16

- |

4 марта 2024 года АО «НФК-СИ» выплатило 1-й купон по второму выпуску облигаций (4-02-10707-P-001P). Купонный доход 1-го купона на одну облигацию составил 17,26 руб., исходя из купонной ставки 21% годовых.

Выплаты по облигациям АО «НФК-СИ» могут производиться как на брокерский счет инвестора, так и на его банковский счет без посредничества брокеров и депозитариев. Эмитент является налоговым агентом и самостоятельно удерживает НДФЛ.

Облигации АО «НФК-СИ» доступны для приобретения на финплатформе Маркетплейс ВТБ Регистратор: pos.vtbreg.ru/marketplace/v2/market/detail?emitentId=2c90888a-882afb73-0188-2d6843d9-0fa4®Num=4-02-10707-P-001P

Раскрытие информации: disclosure.skrin.ru/ShowMessage.asp?id=4&eid=229481&agency=7&DTI=5

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Итоги торгов за 01.03.2024

- 04 марта 2024, 14:48

- |

Коротко о торгах на первичном рынке

1 марта стартовало два размещения ИНАРКТИКА 002Р-01 и Солид-Лизинг БО-02.

Выпуск трехлетних облигаций ИНАРКТИКА 002Р-01 объемом 3 млрд рублей был полностью размещен в первый день торгов за 30 370 сделок, средняя заявка — 147, 3 тыс. рублей

Выпуск Солид-Лизинг БО-02 объемом 500 млн рублей был размещен на 23,97% (119 тыс. 836 рублей). Срок обращения 3,5 года. Купоны ежеквартальные.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 401 выпуску составил 1414,6 млн рублей, средневзвешенная доходность — 15,46%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

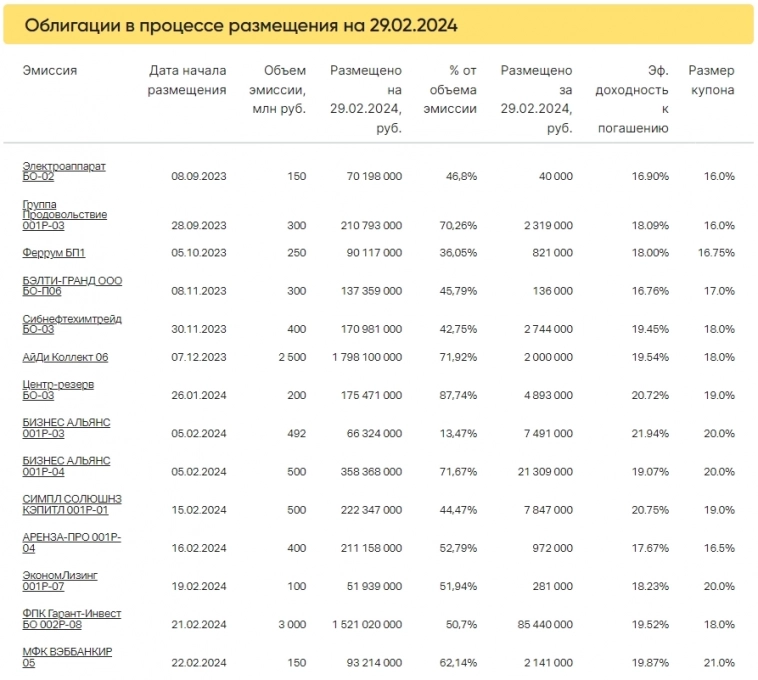

Итоги торгов за 29.02.2024

- 01 марта 2024, 10:27

- |

Коротко о торгах на первичном рынке

29 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 404 выпускам составил 1214,8 млн рублей, средневзвешенная доходность — 15,63%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 28.02.2024

- 29 февраля 2024, 12:13

- |

Коротко о торгах на первичном рынке

28 февраля новых размещений не было.

Завершилось размещение двухлетнего выпуска облигаций Мой Самокат-БО-01 объемом 160 млн рублей среди квалифицированных инвесторов.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 398 выпускам составил 1121,5 млн рублей, средневзвешенная доходность — 15,71%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 27.02.2024

- 28 февраля 2024, 07:47

- |

Коротко о торгах на первичном рынке

27 февраля стартовало размещение пятилетних облигаций квалифицированных инвесторов МГКЛ 001Р-05 объемом 500 млн рублей. Выпуск был полностью размещен за 1 764 сделки, средняя заявка 283 тыс. 447 рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 401 выпуску составил 1110,3 млн рублей, средневзвешенная доходность — 15,75%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал