SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

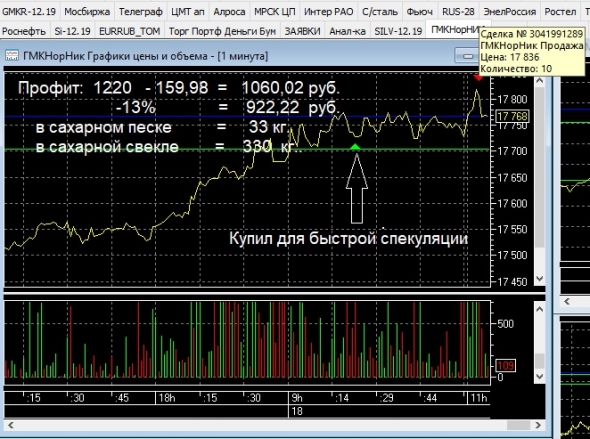

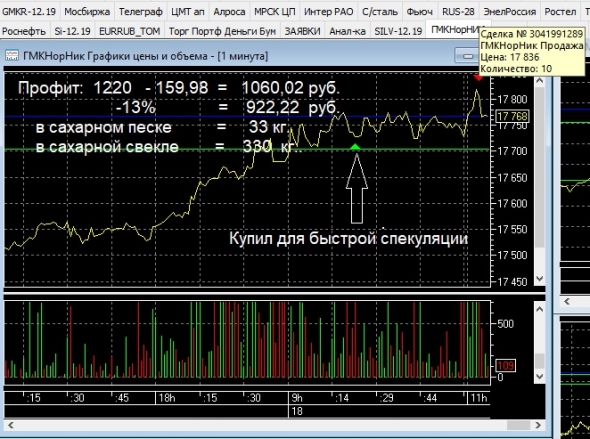

ГМК Норникель

В 2020-2022 годах дивидендная доходность Норникеля составит 11-12% - Sberbank CIB

- 19 ноября 2019, 15:41

- |

Вчера «Норникель» провел день инвестора. В целом компания произвела хорошее впечатление, подтвердив, что дивиденды в 2020-2022 годах будут рассчитываться по текущей дивидендной формуле (установленной акционерным соглашением).

Кроме того, «Норникель» дал понять, что есть потенциал роста производства в результате реализации проектов развития после 2025 года (как мы полагаем, все будет зависеть уровня цен на сырьевых рынках и от того, получат ли одобрение эти проекты).

Прогноз капиталовложений на 2019 год был снижен на 32-41% до $1,3-1,5 млрд (с $2,2 млрд, мы закладывали в модель $2,1 млрд) с учетом проектов, реализация которых была перенесена с 2019 на 2020-2021 годы. Прогноз капиталовложений на 2020 год был снижен в среднем на 7% до $2,5-2,8 млрд (мы прогнозировали $2,6 млрд).

Прогноз на 2021 год повышен на 12% до $3,0-3,4 млрд. Пик капиталовложений ожидается в 2022-2025 годах, их средний объем составит $3,5-4,0 млрд, однако более половины проектов пока находятся на начальных этапах. В 2019 компания снова показала, что стремится тратить меньше, чем изначально планировалось (прогноз капиталовложений снижался несколько раз). По нашему мнению, с учетом этого опыта рынок, вероятно, будет ожидать, что капиталовложения «Норникеля» в среднесрочной перспективе будут ниже, чем прогнозирует компания.

( Читать дальше )

Кроме того, «Норникель» дал понять, что есть потенциал роста производства в результате реализации проектов развития после 2025 года (как мы полагаем, все будет зависеть уровня цен на сырьевых рынках и от того, получат ли одобрение эти проекты).

Прогноз капиталовложений на 2019 год был снижен на 32-41% до $1,3-1,5 млрд (с $2,2 млрд, мы закладывали в модель $2,1 млрд) с учетом проектов, реализация которых была перенесена с 2019 на 2020-2021 годы. Прогноз капиталовложений на 2020 год был снижен в среднем на 7% до $2,5-2,8 млрд (мы прогнозировали $2,6 млрд).

Прогноз на 2021 год повышен на 12% до $3,0-3,4 млрд. Пик капиталовложений ожидается в 2022-2025 годах, их средний объем составит $3,5-4,0 млрд, однако более половины проектов пока находятся на начальных этапах. В 2019 компания снова показала, что стремится тратить меньше, чем изначально планировалось (прогноз капиталовложений снижался несколько раз). По нашему мнению, с учетом этого опыта рынок, вероятно, будет ожидать, что капиталовложения «Норникеля» в среднесрочной перспективе будут ниже, чем прогнозирует компания.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

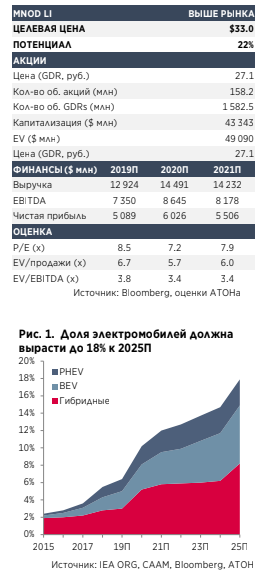

Норникель останется привлекательной дивидендной историей - Атон

- 19 ноября 2019, 11:07

- |

Норникель: итоги Дня инвестора 2019

18 ноября Норникель провел в Лондоне День инвестора, сделав акцент на операционных и финансовых обновлениях. Ниже мы представляем основные выводы.

Компания увеличит свои капзатраты до $2.5-2.8млрд в 2020 и $3.0-3.4 млрд в 2021, а затем до $3.5-4 млрд в год в 2022-2025, что приведет к снижению дивидендных выплат в 2023-2025. В 2026-2030 капзатраты вернутся к уровню менее $2 млрд в год.

Прогноз по производству на 2019-2020:Ni — 225-335 тыс т в 2020 и 215-225 тыс т в 2021, Cu -420-440 тыс т в 2020 и 390-420 тыс т в 2021, МПГ — 103-106 т в 2020 и 105-115 т в 2021. Снижение прогнозов по меди на 2021-2022 связано с истощением запасов вторичного сырья???, которые должны восстановиться к 2024-2025.

Целевой показатель добычи руды составляет 21-23 млн т в год в 2025 и 27-30 млн т в год после 2030 на фоне реализации проекта Южный кластер, разработки рудника Скалистый и четырех новых проектов на рудниках Талнаха.

18 ноября Норникель провел в Лондоне День инвестора, сделав акцент на операционных и финансовых обновлениях. Ниже мы представляем основные выводы.

Компания увеличит свои капзатраты до $2.5-2.8млрд в 2020 и $3.0-3.4 млрд в 2021, а затем до $3.5-4 млрд в год в 2022-2025, что приведет к снижению дивидендных выплат в 2023-2025. В 2026-2030 капзатраты вернутся к уровню менее $2 млрд в год.

Прогноз по производству на 2019-2020:Ni — 225-335 тыс т в 2020 и 215-225 тыс т в 2021, Cu -420-440 тыс т в 2020 и 390-420 тыс т в 2021, МПГ — 103-106 т в 2020 и 105-115 т в 2021. Снижение прогнозов по меди на 2021-2022 связано с истощением запасов вторичного сырья???, которые должны восстановиться к 2024-2025.

Целевой показатель добычи руды составляет 21-23 млн т в год в 2025 и 27-30 млн т в год после 2030 на фоне реализации проекта Южный кластер, разработки рудника Скалистый и четырех новых проектов на рудниках Талнаха.

Капзатраты будут постепенно увеличиваться, «съедая» часть ожидаемых дивидендов Норникеля. Мы полагаем, что капзатраты в размере около $2.5 млрд уже учитываются рынком в цене (заложены в финансовых моделях), а объявленные «дополнительные» инвестиции в $1-1.5 млрд транслируются в снижение доходности на 2-3 пп — если макроэкономическая конъюнктура останется благоприятной, Норникель, на наш взгляд, останется привлекательной дивидендной историей. Учитывая, что Норникель сильно подвержен воздействию индустрии электромобилей, мы считаем, что рост вместо дивидендов — это совсем не плохо. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 6.3x.Атон

Норникель - возможна привязка дивидендов к free cash flow после 2022 г

- 18 ноября 2019, 19:21

- |

финансовый директор Норникеля Сергей Малышев:

До начала 2023 года сохранится текущий приницип выплаты дивидендов.

источник

Сегодня мы не можем сказать, какими будут дивиденды в период после истечения срока соглашения. Менеджмент компании убежден, что необходимо сохранять высокое кредитное качество компании и продолжать вкладывать средства в развитие, расширение производственных мощностей, в экологическую программу, что, в свою очередь, в рамках действующей сегодня дивидендной формулы предполагает финансирование части дивидендов за счет долга

По истечении срока соглашения акционеров в конце 2022 года есть много опций, это будет зависть от того, как будет построена дискуссия основных участников соглашения, в каком в итоге виде будет соглашение или его не будет. Но позиция менеджмента остается последовательной и заключается в том, что привязка выплаты дивидендов возможна не к EBITDA, а к свободному денежному потоку

До начала 2023 года сохранится текущий приницип выплаты дивидендов.

источник

Увеличение капзатрат Норникеля

- 18 ноября 2019, 18:43

- |

Сегодня Норникель в рамках дня инвестора в Лондоне анонсировал существенное увеличение капитальных затрат в ближайшие 5 лет. С одной стороны, это будет какое-то время оказывать давление на дивиденды, и об этом прямо упоминается в пресс-релизе. В то же время, по заверениям руководства компании дивидендная доходность останется на достойном уровне.

Но главное, что при рентабельности по EBITDA в районе 50% и по ЧП около 25% инвестиции в этот бизнес выглядят более, чем оправданными. Если бы эти деньги отдали акционерам в виде дивидендов, смогли бы мы на них получить бОльшую доходность в других активах? Далеко не факт.

Конечно, есть вероятность коррекции цен акций Норникеля на фоне снижения дивдоходности. Но до 2022 года включительно дивидендная формула защищена акционерным соглашением. И с какого уровня случится эта возможная коррекция? И насколько глубокой она будет? Попытка угадать ответы на эти вопросы чревата тем, что упущенная выгода будет больше, чем гипотетическая скидка.

t.me/invest2bfree

Но главное, что при рентабельности по EBITDA в районе 50% и по ЧП около 25% инвестиции в этот бизнес выглядят более, чем оправданными. Если бы эти деньги отдали акционерам в виде дивидендов, смогли бы мы на них получить бОльшую доходность в других активах? Далеко не факт.

Конечно, есть вероятность коррекции цен акций Норникеля на фоне снижения дивдоходности. Но до 2022 года включительно дивидендная формула защищена акционерным соглашением. И с какого уровня случится эта возможная коррекция? И насколько глубокой она будет? Попытка угадать ответы на эти вопросы чревата тем, что упущенная выгода будет больше, чем гипотетическая скидка.

t.me/invest2bfree

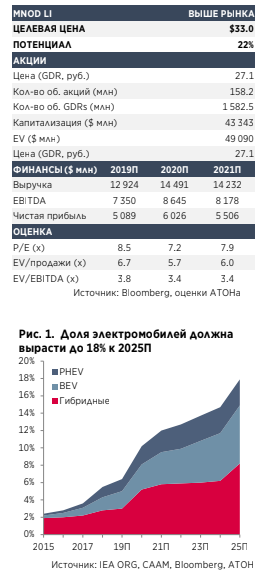

У рынка электромобилей хороший потенциал долгосрочного роста - Атон

- 18 ноября 2019, 17:15

- |

По нашим прогнозам, к 2025 рынок электромобилей вырастет в 5 раз с уровня 2018. От этого выиграют все компании в цепочке создания стоимости: производители сырья, комплектующих, аккумуляторных элементов и самих электромобилей.

• Значительное снижение выбросов CO2 к 2030, что прописано в экологических требованиях ведущих стран, таких как США, Китай и Европейский Союз.

• Период окупаемости электромобиля относительно машины с ДВС к 2025 году должен снизиться с 5-7 лет до 3х, что будет способствовать росту спроса.

• Производители планируют к 2025 увеличить долю электрических и гибридных автомобилей до более чем 50% (VW – до 100%, Renault до 90%, Nissan до 70%).

… и серьезные препятствия в краткосрочной перспективе

Позитивные долгосрочные ожидания перспектив рынка электромобилей не отменяют цикличности автоиндустрии и ее зависимости от глобальной макроэкономической обстановки. Это уже отражено в текущей динамике продаж.

( Читать дальше )

• Значительное снижение выбросов CO2 к 2030, что прописано в экологических требованиях ведущих стран, таких как США, Китай и Европейский Союз.

• Период окупаемости электромобиля относительно машины с ДВС к 2025 году должен снизиться с 5-7 лет до 3х, что будет способствовать росту спроса.

• Производители планируют к 2025 увеличить долю электрических и гибридных автомобилей до более чем 50% (VW – до 100%, Renault до 90%, Nissan до 70%).

… и серьезные препятствия в краткосрочной перспективе

Позитивные долгосрочные ожидания перспектив рынка электромобилей не отменяют цикличности автоиндустрии и ее зависимости от глобальной макроэкономической обстановки. Это уже отражено в текущей динамике продаж.

( Читать дальше )

Норникель - с 2022 года может временно сократить дивидендные выплаты

- 18 ноября 2019, 15:08

- |

из презентации

Отмечается, что гибкость в вопросе дивидендных выплат позволит удерживать долговое плечо на низком уровне в долгосрочной перспективе, однако в краткосрочной перспективе оно может несколько вырасти.

вице-президент «Норникеля» по стратегическому планированию Сергей Дубовицкий:

( Читать дальше )

Активная фаза реализации крупных инвестиционных проектов потребует перебалансировки распределения капитала компании. Поскольку поддержание консервативного баланса и кредитного рейтинга инвестиционного уровня остается приоритетом для руководства, компания считает, что дивиденды должны быть умеренными в 2023-2025 годах. После того, как новые проекты вступят в фазу генерирования денежных средств после 2025 года, дивиденды должны восстановиться, при этом цель состоит в том, чтобы поддерживать прибыль ведущих акционеров отрасли в течение 10-летнего цикла

Отмечается, что гибкость в вопросе дивидендных выплат позволит удерживать долговое плечо на низком уровне в долгосрочной перспективе, однако в краткосрочной перспективе оно может несколько вырасти.

вице-президент «Норникеля» по стратегическому планированию Сергей Дубовицкий:

( Читать дальше )

Норникель - план по капвложениям до 2030 г

- 18 ноября 2019, 15:05

- |

Норникель запланировал рост капвложений в 2020 году до 2,5-2,8 миллиарда долларов, в 2021 году — до 3-3,4 миллиарда долларов.

В 2022-2025 годах ежегодные капитальные затраты могут быть на уровне 3,5-4 миллиарда долларов.

В 2022-2025 годах ежегодные капитальные затраты могут быть на уровне 3,5-4 миллиарда долларов.

В период 2026-2030 годов - капвложения снизятся до 2 миллиарда долларов в год.

источник

Норникель - планирует в 2020 г увеличить выпуск никеля до 225-235 тыс тонн

- 18 ноября 2019, 14:58

- |

Норникель в своей перзентации рассказал.

Компания планирует в 2020 году увеличить выпуск никеля до 225-235 тысяч тонн. В этом году производство никеля может составить 220-225 тысяч тонн никеля, в 2021-2022 годах объем производства может составить 215-225 тысяч тонн в год.

Компания планирует в 2020 году увеличить выпуск никеля до 225-235 тысяч тонн. В этом году производство никеля может составить 220-225 тысяч тонн никеля, в 2021-2022 годах объем производства может составить 215-225 тысяч тонн в год.

Производство платиноидов в текущем году ожидается на уровне 106-108 тонн, в следующем году – 103-106 тонн, в 2021-2022 годах – по 105-115 тонн в год.

Выпуск меди в текущем году прогнозируется на уровне 430-450 тысяч тонн, в 2020 году – 420-440 тысяч тонн, в 2021-2022 годах – 390-420 тысяч тонн.

источник

Черная недельная свеча в Газпроме предвещает краткосрочное падение

- 18 ноября 2019, 11:44

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча, и котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда, а может быть широким диапазоном. При этом за рост говорит комбинация недельных свеч, а за снижение — «дороговизна» российских акций относительно Нефти Брент. Так, сейчас акции экстремально переоценены (примерно на 24.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,05*18,5=1166.4 пункта, а биржевое значение — около 1449.4 пункта.

Газпром. Крестообразная свеча после пяти подряд черных. Таким образом, недельная свеча вышла черной, что усилит негатив предыдущей крестообразной свечи. С другой стороны, скользящая средняя ЕМА-55 только недавно увеличила наклон наверх. Таким образом, растущий тренд продолжается, и по опыту последнего времени, рост может еще составить от пары недель до полутора месяцев. В такой ситуации скоро может сложиться ситуация для покупок.

( Читать дальше )

Сбербанк. Белая свеча, и котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда, а может быть широким диапазоном. При этом за рост говорит комбинация недельных свеч, а за снижение — «дороговизна» российских акций относительно Нефти Брент. Так, сейчас акции экстремально переоценены (примерно на 24.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,05*18,5=1166.4 пункта, а биржевое значение — около 1449.4 пункта.

Газпром. Крестообразная свеча после пяти подряд черных. Таким образом, недельная свеча вышла черной, что усилит негатив предыдущей крестообразной свечи. С другой стороны, скользящая средняя ЕМА-55 только недавно увеличила наклон наверх. Таким образом, растущий тренд продолжается, и по опыту последнего времени, рост может еще составить от пары недель до полутора месяцев. В такой ситуации скоро может сложиться ситуация для покупок.

( Читать дальше )

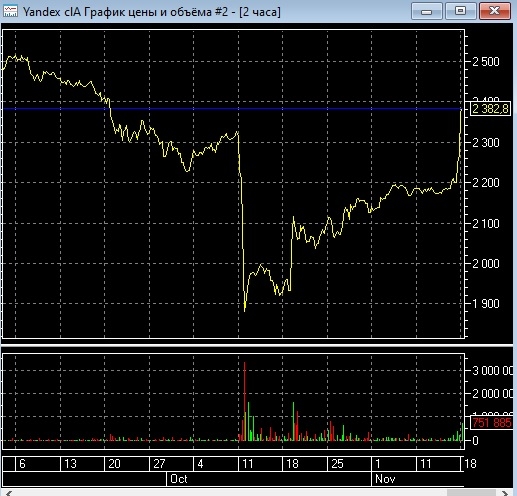

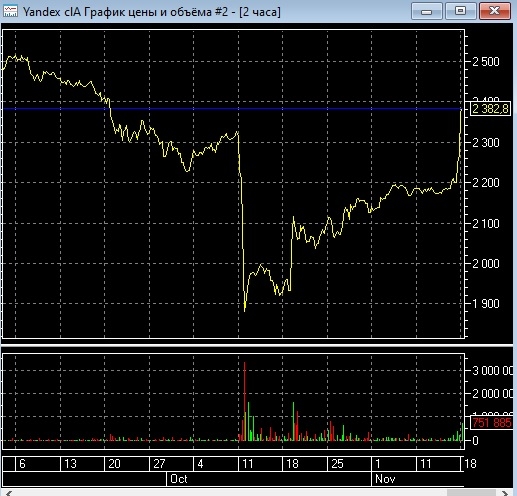

Красивая история с Яндексом

- 18 ноября 2019, 11:30

- |

Да, красиво он вверх улетел сегодня на 5% . К сожадению, это не моя история уже. В этот поезд я уже не сел.

Безумству храбрых поем мы песню. Ну а мы будед драть волосы на жопе. Другого ничего не остается.

Хотя нет, я тоже свое зернышко склевал.

Смотрим скрин:

( Читать дальше )

Безумству храбрых поем мы песню. Ну а мы будед драть волосы на жопе. Другого ничего не остается.

Хотя нет, я тоже свое зернышко склевал.

Смотрим скрин:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал