Газпромнефть

Новости компаний — обзоры прессы перед открытием рынка

- 19 февраля 2021, 08:56

- |

Банковский капитал ждет высвобождения. Регулятор заканчивает период пандемического регулирования

Банк России видит больше проблем в продлении послаблений в банковском регулировании, введенных в период пандемии коронавируса, нежели в выходе из них. В качестве последней «антипандемической» помощи ЦБ разрешит банкам распустить ранее сформированные запасы капитала по необеспеченным ссудам более чем на 100 млрд руб. Это логично, считают эксперты, ведь рост розничного кредитования по итогам прошедшего года был крайне скромным, в отличие от предыдущих лет. Высвобождение капитала позволит ЦБ простимулировать развитие кредитования, в целом по системе это может дать рост активов минимум на 1 трлн руб.

https://www.kommersant.ru/doc/4694906

ЦБ поторопил банки с переходом на свою систему платежей

Банк России попросил кредитные организации ускориться с подключением разных видов переводов через Систему быстрых платежей. ЦБ обеспокоен тем, что многие откладывают это на последний момент и могут не успеть

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Опубликованные результаты Газпром нефти за 4 квартал в рамках консенсуса - Атон

- 18 февраля 2021, 22:12

- |

FCF в 4К20 упал на 7% кв/кв до 85 млрд руб. под давлением капзатрат, которые превысили изначальные прогнозы компании.

Газпром нефть в настоящий момент торгуется с мультипликатором EV/EBITDA 2021П 4.6x, по оценкам АТОНа, что соответствует дисконту 4% к российским аналогам и 2% к ее собственному 2-летнему среднему значению.

Выручка и EBITDA совпали с консенсус-оценками, а чистая прибыль оказалась на 9% выше из-за курсовых разниц. Выручка (550 млрд руб., +2.5% кв/кв) была преимущественно поддержана повышением цен на нефть и нефтепродукты (Urals +3.5% кв/кв в долларовом выражении, нафта +4.8% кв/кв, дизельное топливо +2.8%), а также ростом добычи углеводородов (+2% кв/кв до 23.97 млн тнэ), что объясняется сезонным ростом добычи газа. В то же самое время объемы переработки снизились на 4.2% кв/кв из-за плановых ремонтов на НПЗ. EBITDA (119.5 млрд руб.) увеличилась на 6% кв/кв в основном благодаря улучшению макроэкономической конъюнктуры, при этом рентабельность EBITDA укрепилась на 0.6 пп кв/кв до 21.7%. Газпром нефть отчиталась о чистой прибыли в размере 81.5 млрд руб. (в 2.9x выше кв/кв), которая была поддержана более высокой долей прибыли от ассоциированных структур и СП (19.4 млрд руб., +26.4% кв/кв), а также прибылью от курсовых разниц (17.6 млрд руб. против убытка в 30 млрд руб. в 3К20).

( Читать дальше )

Газпром нефть будет выплачивать промежуточные дивиденды в 50% от прибыли, не изменит капзатраты

- 18 февраля 2021, 18:37

- |

Что касается выплаты промежуточных дивидендов, это практика будет сохранена

Совет директоров уже принял решение о том, что в рамках нашей дивидендной политики мы будем выплачивать 50% чистой прибыли (по МСФО). По результатам второго полугодия прошлого года, несмотря на сложную ситуацию на рынке, мы произвели это выплату, заплатили 50% от чистой прибыли. Эта практика будет продолжаться

финансовый директор компании Алексей Янкевич:

Мы примерно их (капитальные затраты — ред.) ожидаем на уровне 2020 года (449,2 млрд руб- ред.), плюс-минус, опять-таки все будет зависеть от конъюнктуры

источник

источник

Газпром нефть в настоящее время справедливо оценена рынком - Промсвязьбанк

- 18 февраля 2021, 14:56

- |

«Газпром нефть» отчиталась за 4 кв. и весь 2020 г. – немного лучше ожиданий. В 4 кв. все ключевые показатели компании выросли, за исключением свободного денежного потока (на его снижение повлиял рост капитальных затрат на 41%). Поддержку оказали восстановление цен на нефть в 4 кв., а также положительная курсовая переоценка – в результате чего «Газпром нефть» нарастила чистую прибыль за квартал в 3 раза. В целом за 2020 г. «Газпром нефть» отразила снижение по основным показателям (выручка упала на 20%, EBITDA скорректированная – на 39%, чистая прибыль – на 71%), но это было ожидаемо с учетом тяжелой макроэкономической ситуации в 1-м полугодии. Мы считаем, что компания в целом завершила 2020 г. с достойным результатом, сохранив финансовый результат положительным, удержав рентабельность выше 20% по EBITDA, а долговую нагрузку приемлемой – 1,32х (чистый долг/EBITDA).

( Читать дальше )

Фундаментальные драйверы в бумагах Газпром нефти не до конца отыграны - Фридом Финанс

- 18 февраля 2021, 10:32

- |

Консенсус предполагает, что по итогам года выручка достигла 2 060 млрд руб. при EBITDA в объеме 365 млрд руб. и прибыли на уровне 108 млрд руб., или 38 руб. на акцию. Ранее компания намеревалась довести уровень дивиденда в прибыли до 50%. В прошлом году «Газпром нефть» увеличила производство бензина на 5%. Котировки компании одни из немногих в секторе, которые торгуются ниже уровня мая прошлого года.

Мы полагаем, что фундаментальные драйверы не до конца отыграны. Цель по бумаге на конец года — 385 руб.Ващенко Георгий

ИК «Фридом Финанс»

Чистая прибыль Газпром нефти по МСФО за 20 г снизилась в 3,4 раза, до 117,7 млрд руб, добыча углеводородов не изменилась

- 18 февраля 2021, 09:30

- |

Чистая прибыль, относящаяся к акционерам ПАО «Газпром нефть», зафиксирована на уровне 117,7 млрд руб.

На финансовые показатели компании в 2020 году оказали влияние снижение цен и спроса на нефть и нефтепродукты на мировом и внутреннем рынках, а также ограничительные меры в условиях COVID-19.

- Компания со 2 по 4 квартал 2020 года продемонстрировала последовательный рост чистой прибыли, несмотря на высокую волатильность рынка

- 485,2 млрд руб. составила

( Читать дальше )

Дивидендные выплаты Газпром нефти за 4 квартал 2020 года могут составить 6 рублей на акцию - Sberbank CIB

- 17 февраля 2021, 13:14

- |

Хотя чистая прибыль за отчетный квартал может оказаться более чем в два раза выше показателя за 9М20, дивидендные выплаты за 4К20, вероятно, составят около 6 руб. на акцию, что лишь на 20% выше, чем за 9М20 (5 руб. на акцию), т. к. в конце прошлого года компания утвердила новую дивидендную политику, предусматривающую корректировки на курсовые разницы и обесценение.Котельникова Анна

Громадин Андрей

Sberbank CIB

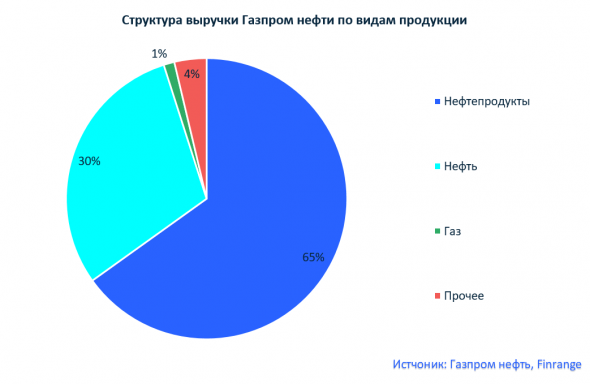

На чём зарабатывает компания Газпром нефть?

- 16 февраля 2021, 12:35

- |

Газпром нефть — это российская нефтяная компания, которая входит ТОП-5 энергетических предприятий по объемам добычи нефти и в ТОП-3 по количеству переработки нефти среди вертикально интегрированных компаний.

Производимая продукция Газпром нефти:

1.Нефтепродукты (бензин, дизельное, авиационное и судовое топливо, битум, мазут, масла, нефтехимия и т.д.)

2.Нефть

3.Газ

4.Прочее

Рынки сбыта продукции Газпром нефти:

1.Реализация в России

2.Экспорт в дальнее зарубежье

3.Экспорт в страны СНГ (Беларусь, Казахстан, Таджикистан, Киргизия, Сербия, Босния и Герцеговина, Болгария и Румыния)

( Читать дальше )

Газпром нефть отчитается 18 февраля и проведет телеконференцию - Атон

- 16 февраля 2021, 10:39

- |

По нашим прогнозам, выручка компании увеличится до 549 млрд руб. (+2% кв/кв) в результате роста цен на нефть (марка Urals подорожала на 7% кв/кв в рублевом выражении), частично нивелированного снижением объемов добычи природного газа и объемов переработки. Рентабельность EBITDA, как ожидается, вырастет на 6% кв/кв до 119 млрд руб. Мы ожидаем положительного результата по чистой прибыли (79 млрд руб. против 28 млрд руб. в 3К20) за счет получения прибыли от курсовых разниц.Атон

Телеконференция состоится в четверг 18 февраля 2020 в 17:30 МСК (14:30 по Лондону); телефоны для подключения: +7 495 646 9190 (из России), 0800 279 7204 (из Великобритании); ID конференции: 2525138 (на английском языке), 9555510 (на русском языке). В ходе телеконференции мы уделим особое внимание комментариям по производственному прогнозу на 2021 и инвестиционному плану.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал