Газпромнефть

Газпром нефть - стоимость добычи на Баженовской свите снизилась почти в 2 раза

- 16 марта 2020, 12:38

- |

Рентабельный уровень добычи в 8,5 тысяч рублей за тонну планируется достичь уже в 2021 году.

Совершенствование технологий разработки свиты* позволило предприятию практически вдвое сократить стоимость добычи баженовской нефти — с 30 тысяч рублей за тонну на старте проекта в 2017 году до 16 тысяч рублей за тонну в

2019-м, что, в свою очередь, на 20% ниже уровня 2018 года.

релиз

- комментировать

- Комментарии ( 3 )

Новости компаний — обзоры прессы перед открытием рынка

- 16 марта 2020, 09:04

- |

Эмитенты и топ-менеджеры пришли на распродажу. Пора ли покупать подешевевшие акции?

Обвал российского рынка акций вынуждает все большее число компаний запускать программы обратного выкупа акций. Низкими ценами воспользовались и топ-менеджеры Сбербанка, увеличив свои вложения в акции банка. Такими покупками эмитенты поддерживают котировки в трудный период. Впрочем, в случае очередного ухудшения общей конъюнктуры рынка подобные действия не смогут противостоять снижению котировок.

https://www.kommersant.ru/doc/4290205

От банков ждут худшего. Падение финансовых рынков сократит рентабельность кредитных организаций

Прибыль российского банковского сектора по итогам года может упасть впервые с 2017 года. Негативный эффект окажут ослабление национальной валюты и падение котировок ценных бумаг, уверены в рейтинговых агентствах. Резко снизиться может и качество кредитного портфеля из-за проблем с платежеспособностью заемщиков.

( Читать дальше )

Газпромнефть - с 1 апреля начнет наращивать добычу, устойчива и к цене нефти ниже $35 за баррель - Дюков

- 12 марта 2020, 18:50

- |

"Газпромнефть" с 1 апреля начнет наращивать добычу, за месяц на 45-50 тыс баррелей

обладает возможностью дальнейшего наращивания добычи по году, но хочет делать это с экономической эффективностью

постарается максимально реализовать свой потенциал по дальнейшему увеличению добычи

не видит никаких препятствий для размещения своей нефти на рынке, в том числе Европы, несмотря на текущие условия

«Что касается размещения наших объемов нефти, в том числе на европейском рынке, я не вижу никаких препятствий или угрозы для того, чтобы мы не смогли разместить те объемы нефти, которые мы производим и планировали экспортировать в Европу. Практически весь объем, который производит компания „Газпром нефть“, уже законтрактован и продан в этом году»

была несколько разочарована результатами переговоров в Вене по ОПЕК+

устойчива и к цене нефти ниже $35 за баррель

себестоимость добычи компании составляет от 3 до 5 долларов за баррель

Идеально для покупок

- 07 марта 2020, 12:27

- |

Здравствуйте.

На рынке наблюдается «Идеальный шторм»: паника от коронавируса наложилась на вчерашний отказ России от продления сделки ОПЕК+ чем она подрывает всю сделку.

Судя по реакции нефтяных компаний такой вариант не предполагался и является полной неожиданностью для всех сторон.

Напоминаю, что еще есть целый месяц действия старого соглашения, в течении которого все может перевернуться с на 180 градусов. В прошлые переговоры так же до последнего не соглашались, а потом неожиданно согласились.

Так что, учитывая то что вариант с отменой соглашения не обсуждался серьезно, я полагаю, что нужно быть готовым и к договору. Но это не скоро-видимо спекулянтам по нефти большинство из которых в лонгах опять придется несладко, крупное меньшинство, затеявшее все, опять заработает на их костях. Мои соболезнования лонгующим нефть с плечами.

Таким образом в цене заложили сейчас и распад сделки ОПЕК+ и максимально негативный сценарий по коронавирусу оба варианта — не факт.

Китай уже коронавирус можно сказать поборол и это предстоит остальным.

У нас в истории были и более опасные вирусы. Ничего перемелется.

Зато у долгосрочных инвесторов появился уникальный шанс подобрать бумаги со скидкой более 20%. Бумаги с двукратной дивидендной доходностью которые смогут обеспечить вам пенсию в 35 и так далее. Вы же этого ждали, так что вы сейчас-то все испугались?

Как я и говорил с момента прихода двукратной дивидендной доходности у более чем 10 крепких компаний я наконец-то вернулся в акции из золота, и покупаю лесенкой по мере снижения. Акции удобны еще и тем что их можно держать под ГО фьючерсов которые использовать для хеджа — покупки si и золота, шорта ri. Что меня спасает от убытка пока. Акции дивидендные сейчас падают меньше чем рынок поэтому купив дивидендные акции и захеджируюсь шортом ri мы имеем плюс на счете. Хотя в данный момент я уже сбрасываю хедж — ситуация располагает остаться в акциях.

( Читать дальше )

Изменения в механизме налоговых льгот благоприятны для Роснефти и Газпром нефти - Атон

- 05 марта 2020, 11:28

- |

Как сообщает РБК, Минфин изменил свою позицию в отношении налоговых льгот по Приобскому месторождению (на общую сумму 600 млрд руб. в течение 10 лет) для Роснефти и Газпром нефти. Ранее министерство предлагало механизм плавающих налоговых льгот, привязанных к ценам на нефть: при ценах на нефть в диапазоне $42.4 (базовая цена заложенная в бюджете) и $65 налоговый вычет должен был постепенно увеличиваться с 0 до целевого уровня в 60 млрд руб. в год. Теперь министерство согласно предоставлять фиксированный налоговый вычет 60 млрд руб. в год при ценах на нефть выше $42.4/барр. По данным информагентства, Роснефть по-прежнему настаивает на вычете, без привязки к ценам на нефть.

Хотя уступка со стороны министерства выглядит благоприятной с точки зрения восприятия, решение еще должно быть финализировано и утверждено правительством.Атон

Газпром нефть - бывший министр спорта Колобков стал заместителем генерального директора компании по работе с федеральными органами власти

- 02 марта 2020, 20:00

- |

Решения по 1-му вопросу:

Согласовать назначение Колобкова Павла Анатольевича на должность заместителя генерального директора ПАО «Газпром нефть» по работе с федеральными органами власти

Решения по 2-му вопросу:

Избрать Колобкова Павла Анатольевича членом Правления ПАО «Газпром нефть» сроком на 5 (Пять) лет.

Павел Анатольевич Колобков (род. 22 сентября 1969, Москва, СССР) — российский государственный и спортивный деятель. Министр спорта Российской Федерации с 19 октября 2016 по 15 января 2020 (исполняющий обязанности с 8 по 18 мая 2018 и с 15 по 21 января 2020)

- Олимпийский чемпион 2000 года в личном первенстве.

- Серебряный призёр Олимпийских игр в личном (1992) и командном (1996) первенствах.

- Бронзовый призёр Олимпийских игр в личном (2004) и командном (1988, 1992) первенствах.

- Шестикратный чемпион мира (1991, 1993, 1994, 2002, 2003, 2005).

- Двукратный чемпион Европы (1996, 2000).

- Двукратный чемпион мира среди юниоров (1987, 1988).

- Обладатель Кубка мира (1999).

Ушел в отставку вместе с правительством 15 января 2020 года

сообщение

Добыча газа в России в январе-феврале -2,7% г/г - ЦДУ ТЭК

- 02 марта 2020, 16:58

- |

Добыча газа по компаниям:

- "Новатэк" в январе-феврале +4,9%, до 11,77 миллиарда кубометров, в феврале показатель составил 5,571 миллиарда кубометров.

- "Роснефть" в январе-феврале +1,1%, до 7,503 миллиарда кубометров, в феврале показатель составил 3,589 миллиарда кубометров.

- "Газпром нефть" в январе-феврале +14,8%, до 3,724 миллиарда кубометров, в феврале компания добыла 1,818 миллиарда кубометров газа.

"Лукойл" в январе-феврале +6,6%, до 3,58 миллиарда кубометров, в феврале показатель составил 1,738 миллиарда.- "Сургутнефтегаз" в январе-феврале +3,2%, до 1,6 миллиарда кубометров, по итогам февраля компания добыла 771,1 миллиона кубометров газа.

( Читать дальше )

Корвалол-пост от дяди Юры

- 29 февраля 2020, 17:45

- |

Я обещал вам корвалол-пост? Я его написал! Букв получилось много, поэтому пришлось мысли разбить на две части.

Как же приятно размышлять о событиях на рынке, наслаждаясь субботним тёплым деньком и предвкушая завтрашнее наступление весны, дополнительно напоминают о которой в том числе и скоморохи, которые во всех уголках нашей страны радуют сейчас детей и взрослых вкусными блинами на праздновании масленицы, хорошим настроением и, конечно же, сожжённым чучелом. Очень хочется верить, что вместе с этими сгоревшими чучелами улетучатся и все негативные настроения, которые сейчас буквально накрыли с головой все мировые фондовые площадки, в том числе и российский.

Короткая рабочая неделя, конечно, выдалась «весёлой» для инвесторов: за четыре торговые сессии индекс Мосбиржи растерял более 10%, а паника неминуемо вселялась в сердца всё большего количества инвесторов, с каждым новым погружением индекса вниз. Ну а как вы хотели, високосный год ведь! То ли ещё будет.

( Читать дальше )

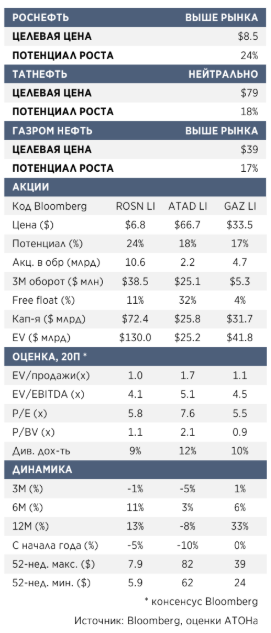

Дивидендная доходность российских нефтегазовых бумаг будет как минимум на уровне прошлого года - Атон

- 26 февраля 2020, 18:31

- |

Макроэкономические факторы:

— Несмотря на ослабление макроэкономической конъюнктуры в начале года, все компании считают, что, если ситуация существенно не ухудшится, они смогут продемонстрировать финансовые результаты и дивидендную доходность как минимум на уровне прошлого года (годовая дивидендная доходность в 2020 ожидается на уровне 9%, 12% и 10% для «Роснефти», «Татнефти» и «Газпром нефти» соответственно, расчеты АТОН).Атон

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал