Грузовичкоф

Объем инвестиций достиг 2,5 млрд рублей

- 08 октября 2018, 13:07

- |

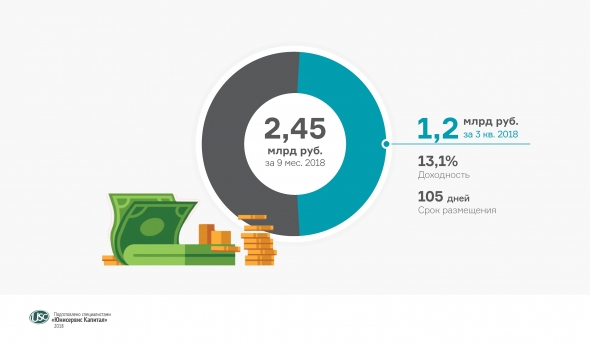

«Юнисервис Капитал» за 9 месяцев привлек свыше 2,45 млрд руб. За 3-й квартал размещено более 1,2 млрд рублей.

Объем инвестиций в наш собственный проект по трейдингу нефтепродуктами — «Юниметрикс» — составил 800 млн рублей. Компания закупает ГСМ на Санкт-Петербургской бирже, хранит запасы на партнерской нефтебазе и поставляет клиентам — сетям АЗС в центральной части России. Средняя оборачиваемость сделки составляет 35 дней, доходность инвесторов — 12,5% годовых, проценты выплачиваются каждые 40 дней.

«Средневзвешенная доходность программ сократилась с 15% до 13% годовых. Это обусловлено общим снижением ставок в экономике — доходность депозитов не превышает 7% годовых, и размером ставки по трейдинговому проекту на рынке ГСМ, который получил существенный объем финансирования в третьем квартале. При этом все инвестиции обеспечены ликвидным топливом и зафиксированными контрактами с клиентами, — комментирует генеральный директор „Юнисервис Капитал“ Алексей Антипин. — Вместе с тем остаются и высокодоходные программы со ставками 14-18% годовых».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

«Грузовичкоф» освоил треть привлеченных инвестиций

- 04 октября 2018, 13:55

- |

Компания направила 6,2 млн руб. на авансовые лизинговые платежи, 3,7 млн руб. — на брендирование, страхование и регистрацию полученных 122 автомобилей, 5 млн руб. — на рекламную кампанию.

Основные поставщики транспорта для «Грузовичкоф» - «Мейджор Лизинг» (52 авто) и «Ресо Лизинг» (30 авто). Всего поставки осуществляют 12 компаний.

Благодаря контекстной и таргетированной рекламе удалось увеличить посещаемость сайта «Грузовичкоф» и количество звонков в колл-центр.

Стоимость привлечения одного заказа в Москве сократилась в 3 раза — с 750 руб. в 2017 г. до 243 руб. Таким образом, инвестиции в маркетинг помогли привлечь более 20 тыс. заказов, а каждый вложенный в рекламу рубль принес 13 руб. выручки.

( Читать дальше )

Грузовичкоф - сообщает о промежуточных итогах реализации инвестиционной программы.

- 03 октября 2018, 20:10

- |

К концу сентября 2018 года компания «Грузовичкоф» приобрела и получила в распоряжение 122 автомобиля из 250 запланированных. Для реализации проекта по расширению автопарка из 50 млн рублей, привлеченных в качестве инвестиций, компания направила 6,3 млн рублей на авансовые лизинговые платежи и 3,7 млн рублей — на брендирование, страхование и регистрацию полученных автомобилей.

Оставшиеся 128 единиц техники из запланированных к приобретению поступят в период с октября по декабрь 2018 года

Основными поставщиками автомобилей выступили «Мейджер Лизинг» (52 автомобиля) и «Ресо Лизинг» (30 автомобилей). Всего поставщиками выступают 12 лизинговых компаний.

Отставание в графике закупки автомобилей от инвестиционного плана связано с отсутствием у производителя достаточного объема автомобилей и сложностями на лизинговом рынке.

После размещения ценных бумаг «Грузовичкоф» к имеющимся средствам, заложенным в медиа-план, департаменту маркетинга дополнительно была выделена сумма в размере 5 млн рублей на финансирование рекламной компании в Москве.

( Читать дальше )

Объем торгов облигациями "Грузовичкоф", "Дядя Дёнер", "Первый ювелирный" превышает сумму размещений

- 03 октября 2018, 07:29

- |

Биржевые облигации наших эмитентов, на фоне падения доходности ОФЗ, пользуются спросом среди частных инвесторов: регулярно проходят активные торги, средневзвешенная стоимость держится выше номинала.

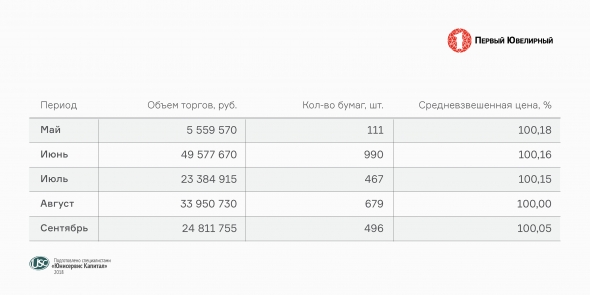

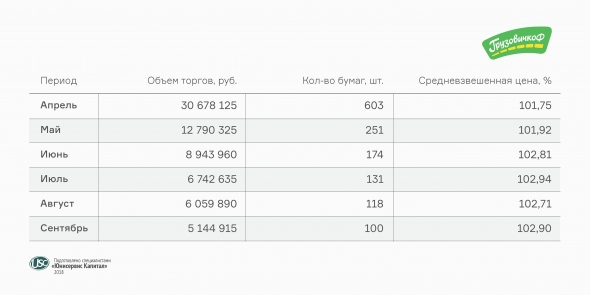

Биржевые облигации ООО «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) размещены в апреле, объем эмиссии составил 50 млн рублей, общий объем торгов за 6 месяцев — 70,4 млн рублей.

Размещение бондов ООО «ПЮДМ» (RU000A0ZZ8A2) началось 30.05.2018. Выпуск объемом 190 млн рублей размещается поэтапно. За 5 месяцев на бирже были размещены облигации на сумму 86,4 млн рублей, общий объем торгов достиг 137,3 млн рублей.

( Читать дальше )

«Грузовичкоф» выплатил инвесторам порядка 700 тыс. рублей

- 01 октября 2018, 14:12

- |

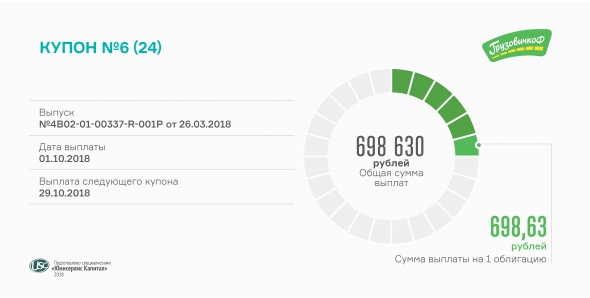

Платеж за шестой купонный период в расчете на одну облигацию составил 698,63 рублей. Выплаты по ставке 17% годовых будут осуществляться до 12-го купона включительно. Далее эмитент вправе пересмотреть доходность по двухлетнему выпуску биржевых облигаций серии БО-П01.

Напомним, 1000 облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) были размещены на Московской бирже в апреле 2018 г. Таким образом эмитент привлек 50 млн рублей на покупку транспорта в лизинг, его брендирование и страховку, а также на пополнение рекламного бюджета. Период обращения выпуска с ежемесячной выплатой купона — 720 дней, погашение — 22.03.2020. Предусмотрена возможность досрочного погашения биржевых облигаций в порядке и на условиях, установленных п. 9.5.1 и п. 9.5.2 Программы облигаций, общий объем которой составляет 300 млн рублей.

( Читать дальше )

Число заказов "Грузовичкоф" выросло на 24% и составило 470 тысяч

- 04 сентября 2018, 11:41

- |

Читайте в аналитическом отчете:

- Во втором квартале выручка компании продолжила рост — по отношению к прошлому году +16% при росте количества заказов на 24% за аналогичный период. За первое полугодие компании группы выполнили 470 тысяч заказов и получили выручку 1,3 млрд руб.

- За счет оптимизации рекламного бюджета расходы сократились на 20%.

- Для расширения на московском рынке 2 апреля «Грузовичкоф-Центр» разместил дебютный облигационный заем на 50 млн рублей.

- Автопарк компании постепенно увеличивается и обновляется для поддержания высокого качества сервиса. Во 2 квартале 2018 года количество автомобилей, включая закупленные по лизинговой программе, составило 1380 единиц.

- Внешняя долговая нагрузка на конец отчетного периода представлена лизинговыми обязательствами и облигационным займом и полностью покрывается ликвидными активами компаний группы.

- Первый выпуск облигаций компании оказался высоколиквидным во вторичном обращении.

Смотрите pdf-версию аналитического отчета с графиками по ссылке.

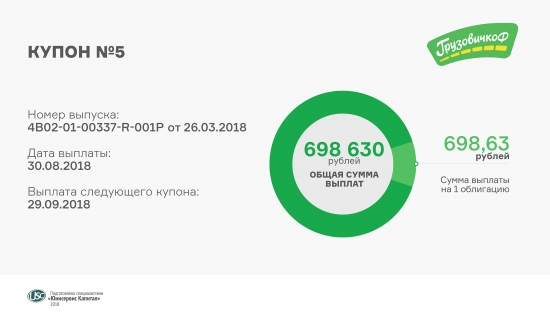

Завершился 5-й купонный период облигаций "Грузовичкоф"

- 31 августа 2018, 11:50

- |

По одной облигации ежемесячно начисляется 698,63 рублей. Общий купонный платеж составляет 698 630 рублей.

На 12 из 24 купонных периодов установлена ставка 17% годовых. Плановая дата выплаты по шестому купону — 29 сентября, расчетная — 1 октября.

Двухлетний выпуск облигаций объемом 50 млн рублей в рамках программы на 300 млн рублей «Грузовичкоф» (RU000A0ZZ0R3) разместил в апреле 2018 г. Всего размещена 1 тыс. ценных бумаг по цене 50 тыс. рублей, что соответствует 100% от номинальной стоимости. Организатором инвестиционной программы и представителем владельцев облигаций выступила компания «Юнисервис Капитал», андеррайтером — новосибирский банк «Акцепт».

В августе эмитент опубликовал на сервере раскрытия информации «Интерфакс» промежуточную бухгалтерскую отчетность за первое полугодие 2018 г.

Объем инвестиций превысил 1,2 млрд рублей с начала года

- 06 августа 2018, 13:36

- |

Объявляем финансовые результаты за 1-е полугодие 2018 года: привлечено более 1,2 млрд рублей, доходность по инвестициям превысила ставку депозита в 1,5 раза и составила 13,23%, средний срок — 88 дней.

Во внебиржевые программы во втором квартале 2018 г. было привлечено 593 млн рублей. В частности, фонд прямых инвестиций продолжил финансирование санкт-петербургской сети салонов красоты KISTOCHKI, инвестиции в которую составили 6 млн рублей. Привлеченные средства компания направляет на дальнейшую экспансию в северной столице. Так, за второй квартал было дополнительно открыто два салона KISTOCHKI.

«Новосибирский завод резки металла» привлек в сезон по программе секьюритизации активов оборотный капитал в размере 17,8 млн рублей. Более 70 млн рублей размещено фондом недвижимости «Юнисервис Капитал» в три новых проекта под залог недвижимого имущества. Однако наиболее существенный объем финансирования получил наш собственный

( Читать дальше )

Операционные показатели «Грузовичкоф» демонстрируют рост

- 01 августа 2018, 08:40

- |

Выручка компании увеличилась за 6 месяцев на 15,4%, а прибыль за вычетом комиссии водителей – на 13,7% относительного первого полугодия прошлого года. Квартальная чистая прибыль выросла в 1,4 раза.

Основным драйвером роста финансовых показателей во втором квартале стало московское подразделение компании. Выручка столичного филиала выросла на 19,2%, а число заказов – на 35%. Успехи подразделения в Санкт-Петербурге несколько скромнее: прирост выручки составил 10,9%, заказов – 17,5%. В целом компании группы «Грузовичкоф» обработали в первом полугодии 2018 г. на 24,4% больше заказов, чем за аналогичный период 2017 г. Увеличить клиентский поток грузоперевозчику удалось, благодаря гибкой ценовой политике. Помимо ее реализации, компания в 2018 году провела оптимизацию затрат, в результате которой они снизились на 14,7%.

Вместе с тем развитие требует расширения автопарка. С этой целью московское представительство компании – ООО «Грузовичкоф-Центр» (RU000A0ZZ0R3) привлекло финансирование, разместив в апреле выпуск биржевых облигаций объемом 50 млн рублей. Номинал ценной бумаги – 50 тыс. рублей, срок обращения выпуска – 2 года, ставка 1-12 купонов – 17%. Купонный доход выплачивается ежемесячно. Так, 31 июля эмитент погасил четвертый купон. Размер дохода по одной облигации составил 698,63 рублей при общей сумме выплат 698 630 рублей.

( Читать дальше )

"Грузовичкоф" направил инвестиции на покупку авто

- 06 июля 2018, 13:11

- |

Во втором квартале «Грузовичкоф» приобрел в лизинг 26 автомобилей с первоначальным взносом 19%, 34 авто — с платежом 15%, 58 — со взносом 10% и 50 — без авансового платежа. Согласно инвестиционной стратегии, к октябрю 2018 года компания намерена увеличить автопарк на 251 машину. Поставщиком транспортной техники эмитента является «ГАЗ». Завод будет производить для компании грузовики под заказ, поскольку не располагает необходимым количеством единиц нужной модели.

В самом начале второго квартала 2018 года компания разместила первый выпуск ценных бумаг объемом 50 млн рублей с доходностью инвестора 17% годовых. За 3 месяца объем торгов составил 58,4 млн рублей, что позволило бондам «Грузовичкоф» (RU000A0ZZ0R3) войти в сотню наиболее востребованных рынком выпусков облигаций из 1170 размещенных на Московской бирже. В начале июля компания уплатила проценты за третий купон в размере 698 630 рублей.

Более подробный отчет читайте на нашем сайте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал