SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

В перспективе префы Сбербанка опередят обычку - Альфа-Банк

- 17 апреля 2019, 14:06

- |

Наблюдательный совет «Сбербанка» рекомендовал выплатить дивиденды в размере 16 руб. на акцию, что соответствует 43,45% чистой прибыли за 2018 г. и предполагает дивидендную доходность на уровне 6,8-7,9% соответственно по обыкновенным и привилегированным акциям на двухмесячном горизонте. Дата закрытия реестра назначена на 13 июня (дата отсечения – на 11 июня после закрытия рынка).

На прошлой неделе агентство Bloomberg сообщило, что «Сбербанк» может направить 43% чистой прибыли за 2018 г. на дивиденды за 2018 г. Более того, коэффициент достаточности базового капитала (CET1) на конец 2018 г. находился ниже целевого ориентира (12,5%), и закрытие сделки по продаже DenizBank (которое должно раскрыть 100 б. п. CET1) перенеслось на конец 2К19.

На прошлой неделе агентство Bloomberg сообщило, что «Сбербанк» может направить 43% чистой прибыли за 2018 г. на дивиденды за 2018 г. Более того, коэффициент достаточности базового капитала (CET1) на конец 2018 г. находился ниже целевого ориентира (12,5%), и закрытие сделки по продаже DenizBank (которое должно раскрыть 100 б. п. CET1) перенеслось на конец 2К19.

Таким образом, мы считаем, что новость соответствует ожиданиям рынка. Тем не менее, дивидендная доходность выше исторического уровня, что указывает на дальнейший потенциал роста акций (SBER RX торговался с доходностью 5,6% на дату отсечения в прошлом году). В то же время привилегированные акции отставали от обыкновенных с начала года (+22% против +26%), а дисконт привилегированных акций к обыкновенным расширился до 14% с 10% в конце 2018 г. Учитывая этот факт и более высокую дивидендную доходность, мы ожидаем, что привилегированные акций опередят обыкновенные в краткосрочной перспективе.Альфа-Банк

- комментировать

- ★1

- Комментарии ( 0 )

В качестве идеи для покупки акции Русала выглядят не лучшим образом - Московские партнеры

- 17 апреля 2019, 12:47

- |

Редко пишу про российские акции, но на такой бумаге, как «РУСАЛ», хочу остановиться подробнее. Рыночные позиции «РУСАЛа» зависят, главным образом, от трех факторов:

1) геополитика и санкции;

2) взаимоотношения с «Норильским никелем»;

3) мировые цены на алюминий.

Обо всем по порядку. В самом начале 2019 года США отменили санкции в отношении «РУСАЛа», что в тот момент позитивно сказалось на котировках, но на дистанции акции не показали существенного роста. На мой взгляд, пока сохраняется общая напряженность в отношениях России и остального мира, риск повторного введения санкций остается выше среднего. «РУСАЛ» — очень удобная стратегическая мишень, которую могут поразить в любой момент (даже несмотря на инвестиции в прокатный завод в США порядка $200 млн). Если захотят снова ввести санкции – введут, и никакой завод не станет щитом. Скорее, наоборот: отличный повод «отжать» интересный актив.

С «Норникелем» тоже не все гладко. Компания Потанина хочет сократить дивиденды и сосредоточить финансовые усилия на развитии палладиевого бизнеса. Это вполне логичный и, по моему мнению, правильный шаг, учитывая, что с начала 2018 года цены на металл выросли на 30%. Но у «РУСАЛа» свой интерес: владея примерно 28% «Норникеля», компании нужны высокие дивиденды для обслуживания своего гигантского долга (Net debt/EBITDA равен 4,6). Как разрешится данный вопрос — непонятно, и в этой неопределенности для котировок «РУСАЛа», как мне кажется, «сидит» очередной риск. Доля дивидендов «Норникеля» в процентных выплатах «РУСАЛа» составляет около 40%, а это немало.

( Читать дальше )

1) геополитика и санкции;

2) взаимоотношения с «Норильским никелем»;

3) мировые цены на алюминий.

Обо всем по порядку. В самом начале 2019 года США отменили санкции в отношении «РУСАЛа», что в тот момент позитивно сказалось на котировках, но на дистанции акции не показали существенного роста. На мой взгляд, пока сохраняется общая напряженность в отношениях России и остального мира, риск повторного введения санкций остается выше среднего. «РУСАЛ» — очень удобная стратегическая мишень, которую могут поразить в любой момент (даже несмотря на инвестиции в прокатный завод в США порядка $200 млн). Если захотят снова ввести санкции – введут, и никакой завод не станет щитом. Скорее, наоборот: отличный повод «отжать» интересный актив.

С «Норникелем» тоже не все гладко. Компания Потанина хочет сократить дивиденды и сосредоточить финансовые усилия на развитии палладиевого бизнеса. Это вполне логичный и, по моему мнению, правильный шаг, учитывая, что с начала 2018 года цены на металл выросли на 30%. Но у «РУСАЛа» свой интерес: владея примерно 28% «Норникеля», компании нужны высокие дивиденды для обслуживания своего гигантского долга (Net debt/EBITDA равен 4,6). Как разрешится данный вопрос — непонятно, и в этой неопределенности для котировок «РУСАЛа», как мне кажется, «сидит» очередной риск. Доля дивидендов «Норникеля» в процентных выплатах «РУСАЛа» составляет около 40%, а это немало.

( Читать дальше )

В 2019 году чистая прибыль Роснефти может вырасти на 9% - Промсвязьбанк

- 17 апреля 2019, 12:33

- |

СД Роснефти рекомендует дивиденды за 2018г 25,91 руб. на а/о — 50% прибыли по МСФО

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 11,33 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО, относящейся к акционерам ПАО НК «Роснефть (с учетом выплаты дивидендов по итогам I полугодия 2018 года), сообщила компания. Учитывая выплаты дивидендов по итогам I полугодия 2018 года в размере 14,58 руб. на акцию, суммарный дивиденд на акцию за 2018 год составит 25,91 руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 17 июня 2019 года.

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 11,33 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО, относящейся к акционерам ПАО НК «Роснефть (с учетом выплаты дивидендов по итогам I полугодия 2018 года), сообщила компания. Учитывая выплаты дивидендов по итогам I полугодия 2018 года в размере 14,58 руб. на акцию, суммарный дивиденд на акцию за 2018 год составит 25,91 руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 17 июня 2019 года.

Исходя из текущей стоимости акций компании, дивидендная доходность с учетом промежуточных выплат составит 6%. Компания в перспективе должна сохранить выплаты дивидендов на уровне 50% от чистой прибыли. По оценкам, в 2019 году чистая прибыль Роснефти может вырасти на 9%, аналогичными будет и увеличение дивидендных выплат.Промсвязьбанк

По сравнению с 2017 годом Сбербанк увеличил дивидендные выплаты на 33% - Промсвязьбанк

- 17 апреля 2019, 12:21

- |

«Сбербанк» в 2020 году может перейти на выплату дивидендов в размере 50% от прибыли по МСФО.

«Если все будет нормально, перейдем на выплату дивидендов в размере 50% от прибыли по МСФО», — рассказал глава «Сбербанка» Герман Греф журналистам по итогам заседания наблюдательного совета.

«Если все будет нормально, перейдем на выплату дивидендов в размере 50% от прибыли по МСФО», — рассказал глава «Сбербанка» Герман Греф журналистам по итогам заседания наблюдательного совета.

Исходя из текущей стоимости обыкновенных и привилегированных акций «Сбербанка», дивидендная доходность по ним составит 6,9% и 7,9%. По сравнению с 2017 годом Сбербанк увеличил дивидендные выплаты на 33%. Это произошло за счет роста прибыли. Доля от прибыли, направляемой на дивиденды, выросла с 36,2% до 43,45%. По заявлению главы банка, к 2020 году «Сбербанк» планирует довести долю выплат до 50% от чистой прибыли.Промсвязьбанк

Акции ФСК ЕЭС остаются дивидендной историей - Финам

- 17 апреля 2019, 12:10

- |

«ФСК ЕЭС» – сетевая компания, оператор Единой национальной электрической сети (ЕНЭС), обеспечивающий 50% энергопотребления страны. Протяженность линий электропередач составляет 145,9 тыс.км., трансформаторная мощность 351,9 ГВА. Основной акционер, 80,13% капитала – Россети.

Мы сохраняем цель по акциям ФСК ЕЭС 0,187 руб., но понижаем рекомендацию с «покупать» до «держать» после роста цены на 10% с момента последнего обновления рекомендации. Потенциал акций от текущих уровней составляет 12% в перспективе 12 мес. Акция интересна, прежде всего, дивидендами.

Отчетность МСФО за 2018 год отразила рост прибыли акционеров на 6% — до рекордных 92,8 млрд.руб. Эффект роста был достигнут за счет низкой базы 2017 г., когда компания отразила единовременный убыток 11 млрд.руб.

Индексация тарифа с июля 2019 г. составит 5,5%. В этом году мы, вероятно, увидим умеренное снижение показателей прибыли вслед за сокращением выручки от техприсоединения, но операционная рентабельность будет сохраняться на высоком уровне при марже EBITDA 52,8%.

( Читать дальше )

Мы сохраняем цель по акциям ФСК ЕЭС 0,187 руб., но понижаем рекомендацию с «покупать» до «держать» после роста цены на 10% с момента последнего обновления рекомендации. Потенциал акций от текущих уровней составляет 12% в перспективе 12 мес. Акция интересна, прежде всего, дивидендами.

Отчетность МСФО за 2018 год отразила рост прибыли акционеров на 6% — до рекордных 92,8 млрд.руб. Эффект роста был достигнут за счет низкой базы 2017 г., когда компания отразила единовременный убыток 11 млрд.руб.

Индексация тарифа с июля 2019 г. составит 5,5%. В этом году мы, вероятно, увидим умеренное снижение показателей прибыли вслед за сокращением выручки от техприсоединения, но операционная рентабельность будет сохраняться на высоком уровне при марже EBITDA 52,8%.

( Читать дальше )

В 2019 году дивиденды Сбербанка составят не менее 20 рублей на акцию - Атон

- 17 апреля 2019, 11:04

- |

Сбербанк рекомендовал дивиденды 16 руб. на акцию за 2018

Вчера наблюдательный совет Сбербанка рекомендовал выплатить 361 млрд руб. в качестве дивидендов за 2018. Общая сумма выплат составила 43.45% от чистой прибыли по МСФО, а дивиденды — 16 руб. на акцию, что соответствует дивидендной доходности 6.8% по обыкновенным акциям. Дата закрытия реестра — 13 июня. Глава банка Герман Греф заявил, что банк продолжит увеличивать коэффициент выплат до 50% в следующем году, если целевой коэффициент достаточности базового капитала 1-го уровня достигнет 12.5%.

Вчера наблюдательный совет Сбербанка рекомендовал выплатить 361 млрд руб. в качестве дивидендов за 2018. Общая сумма выплат составила 43.45% от чистой прибыли по МСФО, а дивиденды — 16 руб. на акцию, что соответствует дивидендной доходности 6.8% по обыкновенным акциям. Дата закрытия реестра — 13 июня. Глава банка Герман Греф заявил, что банк продолжит увеличивать коэффициент выплат до 50% в следующем году, если целевой коэффициент достаточности базового капитала 1-го уровня достигнет 12.5%.

Объявленные дивиденды почти соответствуют нашим ожиданиям и целевым показателям, которые Bloomberg опубликовал в пятницу со ссылкой на неназванные источники. Хотя мы считаем дивидендную доходность 6.8% довольно высокой, акции Сбербанка вчера упали после объявления новости. Мы прогнозируем, что дивиденды в 2019 составят не менее 20 руб. на акцию, что соответствует доходности 8.5% по обыкновенным и 9.5% по привилегированным акциям. Мы подтверждаем наш позитивный взгляд на Сбербанк.АТОН

Солидные дивиденды поддерживают разворот в акциях Роснефти - Атон

- 17 апреля 2019, 10:45

- |

Совет директоров Роснефти рекомендовал финальные дивиденды 11.33 руб. на акцию

Это соответствует дивидендной доходности 2.6%. Дата закрытия реестра намечена на 17 июня.

Это соответствует дивидендной доходности 2.6%. Дата закрытия реестра намечена на 17 июня.

Это полностью соответствует нашим ожиданиям и консенсус-прогнозам и означает выплату 50% чистой прибыли по МСФО за 2018 (без учета промежуточных дивидендов за 1П18). В целом дивиденды Роснефти по итогам 2018 достигли 25.91 руб. на акцию, что предполагает доходность 6% — хотя и ниже по сравнению с топ-дивидендными историями в секторе (например, Татнефть предлагает доходность 8% по обыкновенным и 11% по привилегированным акциям), но все же заметно выше по сравнению с исторической дивидендной доходностью компании 2-3%. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Роснефти, поскольку солидные дивиденды и укрепление цен на нефть поддерживают разворот в акциях после снижения на 7% за 2М19 на фоне неопределенности в Венесуэле.АТОН

МКБ - СД рекомендовал дивиденды 0,11 рублей/ао

- 17 апреля 2019, 09:36

- |

Совет директоров МКБ рекомендовал:

Рекомендовать годовому Общему собранию акционеров Банка распределить прибыль по итогам 2018 года в следующем порядке:

— направить для выплаты дивидендов по обыкновенным именным акциям Банка 2 978 768 085,26 рублей;

— чистую прибыль по итогам 2018г. за вычетом суммы, направленной на выплату дивидендов, в размере 9 146 145 260,39 рублей оставить в распоряжении Банка.

Рекомендовать годовому Общему собранию акционеров Банка принять решение (объявить) о выплате дивидендов по результатам 2018 года в размере 0,11 рублей на одну обыкновенную именную акцию Банка.

Определить дату, на которую определяются лица, имеющие право на получение дивидендов за 2018 год, – 07.06.2019.

дату проведения годового Общего собрания акционеров Банка: 27 мая 2019 года;

Дата, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров Банка: 02 мая 2019 г.

http://www.e-disclosure.ru/portal/event.aspx?EventId=1Qw13tZmV0mCOF7KRqau-AQ-B-B

Рекомендовать годовому Общему собранию акционеров Банка распределить прибыль по итогам 2018 года в следующем порядке:

— направить для выплаты дивидендов по обыкновенным именным акциям Банка 2 978 768 085,26 рублей;

— чистую прибыль по итогам 2018г. за вычетом суммы, направленной на выплату дивидендов, в размере 9 146 145 260,39 рублей оставить в распоряжении Банка.

Рекомендовать годовому Общему собранию акционеров Банка принять решение (объявить) о выплате дивидендов по результатам 2018 года в размере 0,11 рублей на одну обыкновенную именную акцию Банка.

Определить дату, на которую определяются лица, имеющие право на получение дивидендов за 2018 год, – 07.06.2019.

дату проведения годового Общего собрания акционеров Банка: 27 мая 2019 года;

Дата, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров Банка: 02 мая 2019 г.

http://www.e-disclosure.ru/portal/event.aspx?EventId=1Qw13tZmV0mCOF7KRqau-AQ-B-B

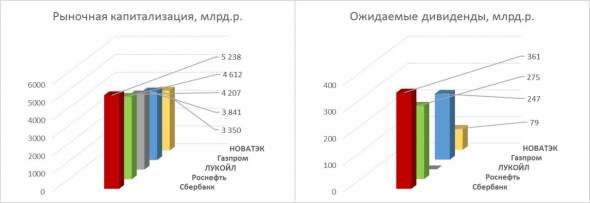

Рекордные 361 млрд.р. дивидендов Сбербанка: сравнительная инфографика и размышления

- 17 апреля 2019, 08:23

- |

Наблюдательный совет Сбербанка рекомендовал последнему выплатить рекордные в истории компании дивиденды – 361,3 млрд.р

В общем-то, ничего сверхъестественного: крупнейшая по капитализации компания страны объявила крупнейшие для экономики страны дивиденды. Дивидендная доходность, применимо к актуальной цене акций составила достойные, но не заоблачные 6,9%. Реестр акционеров, под предстоящее 24 мая собрание акционеров, будет закрыт 29 апреля. Так что время для желающих купить акции Сбербанка для получения дивидендов еще есть.

( Читать дальше )

Почему акции Сбера преф дешевле обычных?

- 17 апреля 2019, 08:12

- |

Доброго утра уважаемые смарлабовцы!

Кто может объяснить почему у Сбера префы дешевле обычки?

Как правило префы дороже из-за гарантированных дивов. Пусть даже Сбер платит одинаковые дивы по всем акциям..

Обычка бывает дороже когда кто-то хочет набрать пакет акций.

А в Сбере то почему такая ситуация, в чем прикол?

Кто может объяснить почему у Сбера префы дешевле обычки?

Как правило префы дороже из-за гарантированных дивов. Пусть даже Сбер платит одинаковые дивы по всем акциям..

Обычка бывает дороже когда кто-то хочет набрать пакет акций.

А в Сбере то почему такая ситуация, в чем прикол?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал